期权交易中义务方到期履约风险解析

随着我国期权市场逐步活跃,挂牌品种不断丰富,期权交易策略日益多样化,由单买权为主,到卖权策略兴盛,再到各种组合,风险也更加复杂。本文将对卖出期权在到期时容易忽略的履约风险进行解析,以期引起投资者重视。

按交易标的,期权可以分为股票期权、股指期权和商品期权。到期时,权利方主动行权,义务方则需被动履约。股票期权和商品期权为实物交割,容易引发履约风险。股票期权义务方主要面临现金流风险,商品期权主要为虚值期权履约。股指期权为现金交割,留意收盘价和结算价差异即可。

股票期权履约风险

目前我国场内交易的股票期权标的均为ETF,到期行权交割方式为实物交割,即ETF所有权会发生交换。期权义务方虽然缴纳保证金,但保证金比例与履约所需资金差距较大,若出现意料之外的履约情形,可能面临资金不足的风险。

一般情况下,简化股票期权义务仓的维持保证金,对于实值期权约为:

实值认购期权=(合约结算价+12%×合约标的收盘价)×合约单位;

实值认沽期权=[合约结算价+Max(12%×合约标的收盘价,7%×行权价)]×合约单位。

从计算公式可知,平值附近轻度实值合约的保证金通常不到履约所需资金的20%,例如上交所300ETF购2024年5月3600,5月22日到期时标的300ETF收盘价为3.68元,假设1张合约被行权指派,义务方所需资金为3.6万元(3.6*10000),但保证金不足6000元。如果在到期日(E日)收到行权指派,E+1日需及时补足资金用以交割。

除现金流风险外,履约程序所需的时间带来更多的不确定性。认购期权义务方履约后E+2日才能平仓因交割获得的标的,若标的价格在E日到E+2日下跌,将可能导致履约亏损大于平仓损失。认沽期权义务方在没有持仓标的情况下,被指派后需要在E+1日从市场中购买ETF,若标的价格在E+1日上涨,将可能导致履约亏损大于平仓损失。

另外,实际交易中,实值期权履约概率并非100%,存在少量套利机会。

由于股票期权标的目前仅为ETF,通常波动较小,尚未出现因标的涨跌停带来的认购义务方无法履约或认沽义务方履约后无法平仓的敞口过大风险,但此类风险在商品期权中已有出现。

商品期权到期虚值合约履约风险

商品期权也是实物交割,交割标的为商品期货——同样是保证金交易,期权卖方与期货保证金差别相对较小,因此,通常交割本身并不会引起过大的现金流风险。但商品期权因其流动性相对于期货有所不足、标的波动更大等原因,更容易发生到期虚值期权履约风险。

在期权到期时,理论上权利方不会申请虚值期权行权,权利金归零,义务方获得权利金收益,无需履约,但实际交易中,权利方在特殊情况下存在行权虚值合约的动机,义务方在合约到期为虚值情况并非一定获得权利金收益,甚至极端行情下会出现较大亏损。例如:

碳酸锂期货在2023年下半年连续下跌,卖看涨期权持续盈利,但12月7日碳酸锂期货大幅反弹上涨近7%,LC2401结算价为93750元/吨,当天恰逢2401期权合约到期,下表中列举了部分卖虚值看涨期权合约的行权量:

数据来源/Wind

不仅大量虚值看涨期权履约,交割后,12月8日LC2401涨停,交割获得的期货空头无法平仓,12月11日大幅高开后才逐步回落,给持有以上合约到期履约的投资者带来超过权利金收入几十甚至上百倍的亏损。

边界套利是期权套利交易中重要的策略之一。涨跌停价格可以看做标的在一个交易日中的边界,到期日卖出涨跌停价格之外的合约被部分投资者视为一种无风险套利策略,但事实证明并非如此。上例中,12月6日LC2401结算价为89350元/吨,即使以调整后的10%计算涨跌停板,行权价为99000、100000元/吨的看涨期权合约在到期时必为虚值合约,但极端行情下,出现不小的行权量。深度虚值期权履约是一种非常小概率但可能引起巨大损失的风险。

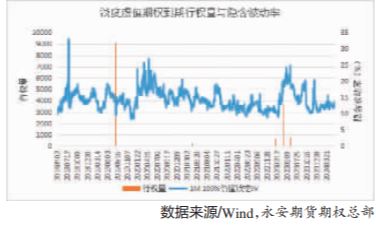

非极端情况下,也存在少量虚值程度较高的期权在到期时需履约。例如白糖期权到期时|Delta|<0.1的虚值合约行权履约情况如下图:

数据来源/Wind,永安期货期权总部

行权量分布不仅仅局限于高波动率时期,低波时也有可能。虚值期权到期履约的重大不确定性在于,义务方需要履约的数量在其持仓范围内是完全被动的,持仓合约的|Delta|由接近0在交割后跳增到1,一旦履约数量增加,即使标的价格没有触发涨跌停,对义务方的敞口暴露影响也会非常大。

平值附近的虚值合约行权数量更是大大增加,即使因结算价的变动使得期权合约在到期时由实值转为虚值,未平仓的义务方也应当做好履约准备。以白糖期权为例(0.1<|Delta|<0.5):

数据来源/Wind,永安期货期权总部

股指期权注意结算价和收盘价差异

股指期权为现金交割,即在交割时对到期未平仓的合约用结算价格来计算盈亏,直接用现金收付了结头寸,不涉及更多资金占用和实物所有权转移,因此,义务方在履约时不存在额外风险。

值得注意的是,股指期权的结算价和收盘价可能出现较大差异,股指期权到期日交割结算价为标的最后两小时的算数平均价,如果标的在到期日临近收盘时价格变动较大,且接近某执行价,该执行价的合约的虚实情况需要注意分辨。

例如2024年2月19日,中证1000指数后两小时由低位上涨,标的收盘价为5,029.59,但行权价为5000的看跌期权合约权利金未归零,因为结算价仍低于5000,MO2402P5000到期时为实值合约。尤其如果交易软件T型报价图中的平值期权不能实时变动,MO2402P5000可能会被误以为是虚值期权。但因股指期权为现金交割,卖出MO2402P5000合约权利金是否会归零仅小幅影响最终盈亏,合约为实值或虚值并不会带来额外风险。

在期权交易中,义务方需要重视到期履约风险,有效的控制方式有:不能保证资金充裕时,到期前及时平仓股票期权;尽量避免卖出波动率过高的商品期权,特别是在临近到期或其他因素导致流动性不充裕的情况下;对于持有到期的商品期权,给与足够的履约预期,合理预估交割后的仓位;谨慎卖出历史数据过少、了解不充分的品种等。