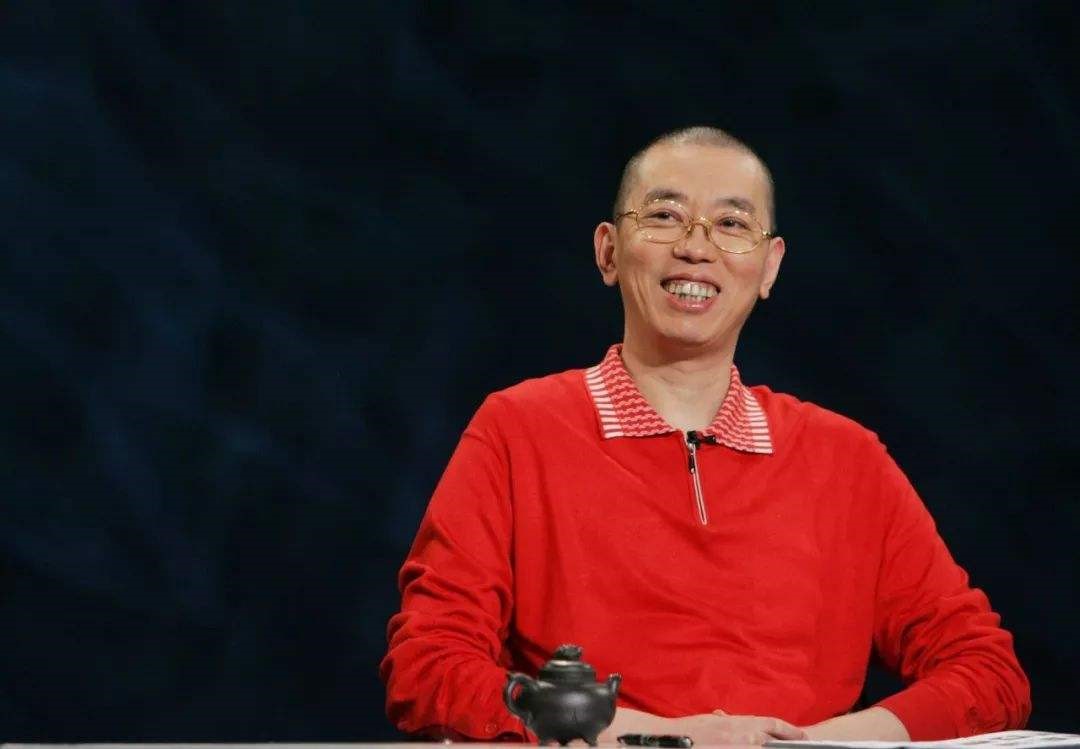

银华基金吴志刚:“以人为本”追求FOF基金长期生命力

2021年是吴志刚入行的第19个年头,基金评价出身、之后长期从事保险资金FOF投资工作的他更能够体会资管行业的浮浮沉沉。“以前我是研究基金经理的,在我做了基金经理之后,希望自己可以成为‘小步快跑’稳健型的基金经理。”

转型后的吴志刚掌舵FOF基金,从“买方”到“卖方”,变的是职业身份,不变的是职业视角,“小步快跑”意味着长久的职业生命力,吴志刚将这其中的维系要诀概括为“以人为本”。

“小步快跑”

当回头看自己从业之初的投资目标时,吴志刚直言:“比较理想化。”如今这位从业19年的投资老将在谈及投资理念时坚定地说:“一定要定下一个比较明确的、符合实际的目标。”

吴志刚曾在当时最大的基金买方工作,“当时每天的工作就是接触市场中特牛的基金经理”,他见过单一风格大起大落的,也见过小步快跑追求稳健的。在他看来,投资中鱼和熊掌不可兼得,追求高收益往往很难规避高回撤。从“审视他人”到如今“审视自己”,吴志刚更青睐市场上的“常胜将军”,他想“小步快跑”让自己公募的职业生涯更长、更稳。

“定投资目标,要结合产品契约的特点,也要结合基金经理自己的特点综合确定”,作为一名FOF基金经理,吴志刚希望充分发挥FOF基金固有的双重分散属性,“本身这个产品就不是一个博收益的产品”,因此吴志刚的投资理念便是“力求稳健”。

在明确的投资目标下,吴志刚有一个清晰的FOF基金投资框架。

首先是资产配置,“战略为主,辅以适度的战术调整”,战略决定产品的长期收益水平,战术则是用短期市场研判熨平波动。其次是品种选择,一种是通过判断未来主题和行业景气度选择赛道型、主题型品种,目的是跑赢指数;另一种是以基金经理为研究对象选择博弈长期收益的非赛道型品种,这是吴志刚选基的核心,即“以人为本”。最后是组合管理框架,一是基金选择分散化,设置单只基金上限;二是基金经理风格均衡化,通过量化控制单一风格主题基金的持有比例;三是控制回撤纪律化,明确不同回撤情况下的具体操作。

“减法选基”

一般基金经理“选股”,FOF基金经理“选基”,吴志刚认为一套主动型基金的选择体系是FOF基金经理的独特优势,而他的体系核心在于“以人为本”“减法选基”。

在吴志刚看来,那种以品种入手、辅之量化模型挑选基金的方式对于投资实践的指导意义并不大。“基金品种只是基金经理投资理念的一个反应,本身没有生命力。”因此在涉及长期基金的研究时,他以基金经理作为研究对象进行筛选。

是否选择一位基金经理,需要给到吴志刚直接且十分具有说服力的理由。“以业绩入手,而不是从能力圈、投资风格、盈利模式等方面入手。这些方面属于事后描述性研究,用来帮助我们更加深入的了解基金经理,而事前,我们是无法通过这些方面从两千名基金经理中直接确定投资标的。”吴志刚的“减法选基”,在主要指标方面摒弃了复杂的指标体系,将重点聚焦到“历史业绩”这一指标上。

如何定义基金历史业绩?吴志刚从2008年开始构建了一个历史业绩评价体系,一是以基金经理为研究对象;二是分时段、分种类以基金经理所有产品为基础数据;三是以季度为单位分段计算同类排名的百分位;四是按季度汇总;五是对季度汇总数据设置阈值,选出稳定居前的基金经理。

在上述体系下脱颖而出的基金经理将被吴志刚归入“基础池”,“这些基金经理具备了‘一直好’、‘所有好’两大指标”。接着他会对市场短期风格进行匹配,形成“精选池”博弈超额收益。最后在“精选池”的基础上以控制回撤为目的进行主观调研,最终形成投资组合。

今年以来,FOF基金一改往日“不温不火”的局面,短短半年内首发规模被改写三次。吴志刚认为,FOF基金追求性价比,能经历多轮牛熊后发挥出固有的特点,国内FOF成立不到4年,未来前景广阔,是比较适合普通投资者参与的品种。他认为,下半年股市将会维持震荡行情,但震荡区间不会很大,可适度逆向而行,对于债市他持看多态度。拟由吴志刚管理的FOF基金“银华华智三个月持有”正在发行,他将通过持仓分散化、持仓均衡化、回撤控制纪律化来精细化运作。