复盘房企基本面:营收触底反弹 龙头企业杠杆降至9年新低

楼市“大招”连发。

5月17日,住建部、自然资源部、央行、国家金融监督管理总局四部门发声,出台了下调房贷利率、降低首付、确保交房、支持政府收储、推进房企融资白名单、盘活闲置土地等一揽子新政。

此次力度空前的各项政策,是对4月末中央政治局会议提出消化存量和优化增量的政策方向的具体落实。在此之前,全国主要城市陆续加大力度出台松绑限购、鼓励“以旧换新”等举措,市场出现回暖迹象。

政策刺激下,地产板块掀起涨停潮。申万房地产开发指数近一个月内最高上涨达30%,上市龙头房企中,保利发展、中国海外发展、招商蛇口等近一个月股价自底部最大涨幅超过40%,绿城中国、龙湖集团、滨江集团最大涨幅超过70%。

随着过去三年行业风险加速出清,昔日地产龙头已出现分化,有的房企爆发偿债危机后最终走向退市甚至破产,有的房企在下行周期中积极调整经营策略,盈利能力、资产结构等,财务指标依然维持稳健。

年报数据显示,房企走过了行业至暗时刻后,当前业绩修复依然面临不小压力。今年1至4月,全国房地产开发竣工、投资、销售等数据也仍在低位运行。不过在当前接连而至的政策“大礼包”刺激下,供需两端逐步显示出好转迹象,伴随着市场信心提升,优质房企有望加速完成基本面修复,轻装上阵再出发。

营收触底反弹

2023年地产行业仍处于下行周期,但房企的营业收入已出现企稳回升迹象。

证券时报记者统计,2023年,在A股和H股上市的大中型房企(下称“样本房企”,选取标准为2023年合同销售金额超过100亿元且主营业务为房地产开发的企业,剔除尚未公布年报的碧桂园和中国恒大,共54家)合计实现营业收入4.1万亿元,同比增长3.4%(图1)。在经历了2022年的收入大幅下滑后,半数企业营收触底企稳,实现正增长。

从利润端来看,样本房企2023年合计实现扣非净利润-1163亿元,亏损总额较2022年有所扩大,56%的样本企业亏损,净利润同比涨幅中位数为-10.53%。行业盈利整体下滑的背景下,仍有建发国际集团和众安集团2022年、2023年连续两年维持营收和净利润双增长(表1)。

地产下行周期中,为抵御风险,龙头房企开启了寻找第二增长曲线之路,将目光投向了长租公寓、购物中心、写字楼、康养等毛利率更高的经营性业务,并逐渐成为房企业绩“压舱石”。

例如龙湖集团2023年经营性业务对利润的贡献占比超过60%,企业抗风险能力进一步提升;华润置地提出将经营不动产业务与资管业务视为增长新引擎,2023年经营性业务收入合计为人民币390.6亿元,同比增长26.4%,占总营业额的15.6%。

资产减值助力风险出清

拆解利润表不难发现,毛利率下滑和资产减值是拖累房企利润的最重要因素。

2023年样本企业毛利率中位数为12.69%,较2022年下降了3.51个百分点。根据年报披露,房企毛利率下滑的原因主要为,行业下行背景下施行“以价换量”的去库存政策、低利润项目结转占比提升、拿地向一二线城市集中等。

在2023年合约销售额超过千亿元的14家上市龙头房企(下称“龙头房企”)中,华润置地毛利率最高,为25.15%,中国海外发展紧随其后,毛利率为20.32%。

资产减值方面,2023年样本房企中A股公司累计确认资产减值628.37亿元,为上述公司全年净利润的5.3倍,减值规模较2022年缩减6%,小幅收窄。

在计提资产减值中,近九成为存货减值。2021年以来,随着市场下行,房企预计项目可变现净值低于账面价值,故而加大了减值计提力度。2021年至2023年,仅在A股上市的样本房企计提的资产减值已合计达1654亿元。连续三年的大额减值计提,有效挤去了资产高价格的水分,若市场企稳,则未来业绩释放压力相对较小。

多数市场人士认为,当前市场正处于筑底阶段,随着政策利好释放,带动市场供需关系改善,行业景气度有望整体回升。

国金证券研报认为,从成本端来看,2021年下半年以后拿地的项目利润空间相对较高,预计自2024年起逐步进入报表结算,在此期间拿地积极的房企毛利率水平有望得到修复。

万得数据显示,中国100个大中城市成交土地溢价率在2016年和2017年的高点分别达到37.55%和25.52%,随后逐年下降,2021年为10.17%,2022年和2023年降至3.16%和4.09%。未来随着房企在土地溢价回调后拿地的新项目陆续结转,房企整体净利润将有较大回升空间。

负债“瘦身”

2023年,样本房企总资产合计18.72万亿元,同比减少7.24%,资产规模连续两年下降。

龙头房企中,万科、龙湖集团、金地集团、绿地控股资产降幅超过10%,缩表幅度较大。华润置地资产增长10.16%,越秀地产资产增长15.83%,实现了资产逆势扩张。

流动资产,尤其是存货的减少,是房企缩表的主要原因。2023年,样本房企持有现金合计1.26万亿元,占总资产比重由7.1%下降至6.74%;存货合计9.2万亿元,同比减少10.16%,占总资产比重由50.73%下降至49.13%。主要资产科目中,仅投资性房地产逆势上涨。

从负债端来看,2023年样本房企有息负债总额5.07万亿元,同比减少3.64%(表2)。在融资收紧的背景下,房企首次压降了负债规模,七成以上房企实现“减负”。龙头房企中,金地集团、滨江集团有息负债降幅超过20%。

2023年样本房企合同负债(含预收账款)合计为3.66万亿元,同比减少20.81%。合同负债即预售制下尚未结算的合同金额,未来会转化为公司营业收入。合同负债的大幅减少,一方面源于地产下行周期销售筑底,另一方面受保交楼政策下房企竣工结转规模上升影响。

随着房企主动降负债、金融支持房地产政策加码及行业融资环境改善,龙头企业的融资成本进一步下降。根据年报披露的数据,14家销售破千亿元的上市房企2023年平均融资成本为4.13%,较2022年下降0.19个百分点。

其中,12家龙头企业的融资成本均同比下降,建发国际集团、招商蛇口、滨江集团融资成本下降超过0.4个百分点。招商蛇口加权融资成本降至3.47%,保利置业、万科等7家房企融资成本低于4%。

主动降负债的同时,上市房企再次将目光转向股权融资市场,2023年多家A股房企提交了股票定增融资计划,8家获批。

龙头房企杠杆率降至近9年新低

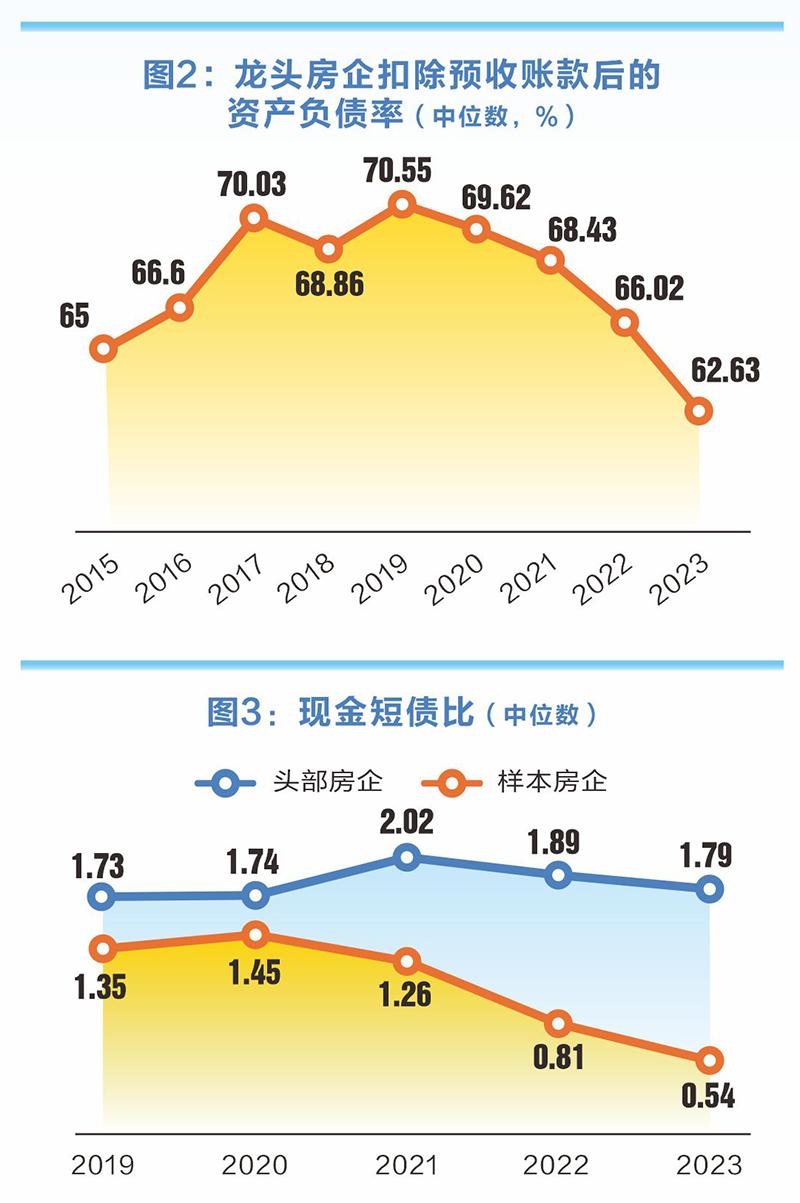

伴随着缩表,龙头房企的杠杆率进一步下降,资产负债结构更加优化。2023年销售额千亿元以上的龙头房企扣除预收账款后的资产负债率中位数为62.63%,较2022年下降3.4个百分点,创近9年新低,降杠杆效果显著(图2)。

与此同时,中小房企与龙头房企的杠杆水平出现分化。2023年,样本房企扣除预收账款后的资产负债率中位数为72.37%,较2022年稍有提升,高出龙头房企近10个百分点,中小房企资产负债水平仍徘徊在高位。

净负债率((带息债务-货币资金)/所有者权益)指标同样印证了这一特征。由于持有现金的大幅下降,2023年样本房企净负债率中位数上升至92.34%。而2023年龙头房企的净负债率中位数仅有58.42%。

从债务结构来看,2023年样本房企一年内到期的短期债务为1.9万亿元,与2022年基本持平。但由于持有的现金规模缩水,房企短期偿债压力仍存。

2023年样本房企现金短债比(货币资金/一年内到期债务)中位数为0.54,连续两年下降,短期面临较大资金缺口。龙头房企现金短债比中位数为1.79,仅1家龙头企业现金短债比小于1。对比而言,龙头房企的财务安全性更高(图3)。

去库存显成效

4月底的中央政治局会议提出了“消化存量房产、优化增量住房”的政策措施,“去库存”成为本轮房地产政策的重心。上周,央行宣布将设立3000亿元保障性住房再贷款,支持地方国有企业以合理价格收购已建成未出售商品房,用作配售型或配租型保障性住房,推动商品房市场去库存。

按照施工待售状态,可将房企的存货分为开发中存货和已竣工存货。2023年,14家龙头房企已竣工存货规模1.05万亿元,较2022年增长11.76%。龙头房企已竣工存货占总存货比例19.86%,比2022年高出3.6个百分点。

“保交楼”是过去两年地产政策的重心。大多数房企同时将“保交楼”和“去库存”作为经营重点,积极推进竣工交付,加速资金回笼。从存货结构变化看,头部房企开发中存货占比下降,已竣工存货占比上升,代表房企竣工交付速度加快,拿地仍保持谨慎,同时也意味着房企存量去化压力增大。

从去库存成效来看,2023年样本房企存货周转周期为1084天,比2022年快了327天。相当于存货去化周期加快了近1年,周转速度创下近5年新高。

龙头房企的运营效率更高,平均去化周期为937天,比上年减少85天。

整体来看,在经历了房企连续几年的降杠杆、去库存后,上市房企的收入触底,去化周期加快,同时,房企之间的基本面出现分化,大型房企资产结构不断优化,中小房企仍面临较大偿债压力。随着新一轮去库存周期开启,待市场回暖后,龙头房企业绩有望率先复苏。