广发证券:融资融券是重要基础性制度 健康发展有助于活跃资本市场

中证网讯(记者 胡雨)近来,有观点将融券业务视为市场下跌的主要原因之一。9月18日,广发证券非银首席分析师陈福在接受中国证券报记者采访时表示,繁荣的融资融券业务是市场平稳运行的基石,是活跃资本市场的有效举措。当前融券交易量总体规模较小,且融券交易非单纯“卖空”,对市场走势影响有限。

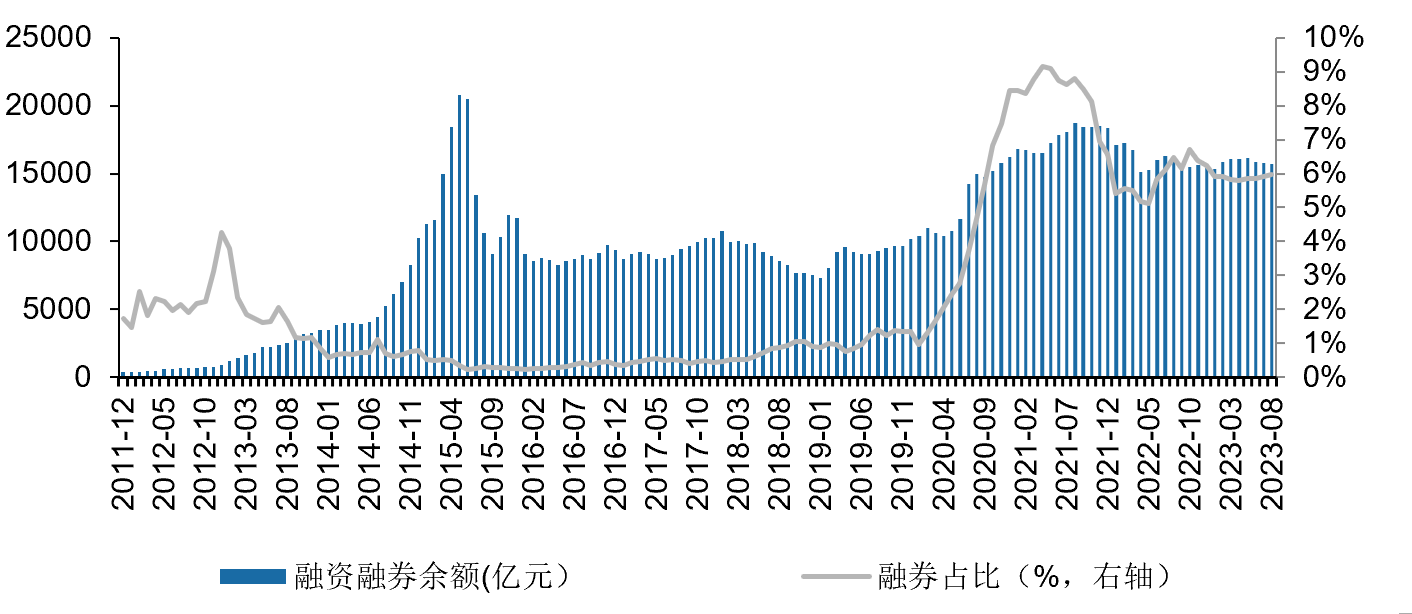

陈福表示,融券业务占比在我国两融业务结构中长期偏低,即便科创板试点并逐渐推广“约定申报融券交易机制”以来,融券占比虽有提升,但仍不足10%。截至2023年8月末,我国两融余额15712亿元,其中融券占比仅6%,而美国融资融券余额8351.74亿美元,其中融券占比高达17%,占比高位时期能达到40%-50%。“因此,相比海外成熟市场,我国融券业务仍有较大发展空间。”

陈福认为,当前融券交易量总体规模较小,对市场走势影响有限。截至9月14日,融券余额为914亿元,仅占A股流通市值的0.13%;今年融券卖出额累计9186亿元,日均融券卖出额为53亿元,仅占A股日均成交额的0.59%;相比之下,融资买入交易规模约为融券交易规模的十倍。

我国两融余额与融券占比

数据来源:Wind,广发证券发展研究中心

美国两融余额与融券占比

数据来源:Wind,广发证券发展研究中心

陈福补充指出,融券交易并非单纯“卖空”。“投资者融券卖出后,在一定期限内需要向证券公司偿还等量证券,因此,一个完整的融券交易包括了‘融券卖出、买入还券’两次交易,从全过程看融券交易对股价影响是偏中性的,决定市场价格运行区间的核心因素是上市公司基本面情况。”

陈福认为,融券业务是场外衍生工具的重要基础,有助于丰富机构投资者的风险管理工具,排除中长期资金入市的后顾之忧。近年来,监管部门在资本市场基础性交易制度上不断完善,逐渐推出包括沪深300ETF股指期权等在内的场内衍生金融工具,同时持续规范包括场外个股期权和互换等场外衍生品业务,为资本市场平稳健康运行奠定了制度基础。得益于风险管理工具的不断丰富,包括QFII、保险资金、公募基金、银行理财等机构投资者解除了资金入市的后顾之忧,为资本市场注入了大量的中长期资金。事实上,丰富场外衍生金融工具离不开融券业务的配套。在成熟市场,随着股价走高,投资者往往通过卖出看跌期权而规避风险达到长期持股的信心,而我国融券业务在两融中占比较低,一定程度上限制了场外个股期权/互换单方向的双向发展,不利于金融机构和投资者风险对冲,不利于资本市场平稳健康发展。

陈福还认为,融资融券有助于活跃资本市场、促进市场多空平衡。融资融券交易可以通过信用交易将更多信息融入证券价格,可以为市场提供方向相反的交易活动,当投资者认为股票价格过高和过低,可以通过融资的买入和融券的卖出促使股票价格趋于合理,有助于市场内在价格稳定机制的形成。融资融券交易能在一定程度上放大资金和证券供求,增加市场的交易量,从而活跃证券市场,增加证券市场的流动性;融资融券机制完善也是更好满足投资者合理交易需求、提振投资者信心、提升市场活跃度的重要手段。