创业板vs沪深300 指基定投哪家强?

今年五月,广发创业板ETF及其联接基金相继问世。不到四个月的时间里,虽然北半球一直沐浴在炎炎夏日之中, 创业板却仿佛走过了春夏秋冬。让我们把时间线拨回七月中旬, 彼时各公司中报相继出炉,创业板前十大权重股的业绩一个赛一个的难看, 创业板公司中权重排名第一的温氏股份净利润大跌80%,第二的三聚环保被指疑业绩造假,第三的乐视网半年亏了6亿多,其它权重如碧水源、掌趣科技、网宿科技都跌得没了脾气,很多创业板个股只剩下当初股价的零头。

悲观的情绪经过一个周末的发酵,在7月17日(周一)达到顶点,当日创业板指暴跌89.14点,跌幅达到了5.11%。 与股市中股民们仓皇出逃的情景类似,不少持有创业板指数基金的基民也紧急赎回,就怕跑得慢骑虎难下。

让割了肉的基友们失望了,创业板指没有如愿跌破1600点。触及1641.38点之后,创业板开启了逆袭模式——

后面的台词不用说你们也猜到啦:

一跌就心慌,一心慌就拿不住基金。“拿着心慌,卖了后悔”这样的故事上演了一遍又一遍,每一次都让人对投资对市场的恐惧更深, 形成恶性循环。若想从中摆脱出来,成为一名“拿得住、赚得了”的投资者,基金定投是个不错的修炼方法。

定投,顾名思义,就是定期定额购买制定的基金。首先选择一只高成长、高波动的的指数基金。然后——

小白定投三步曲:

1、设定一个小目标:定投3-5年,盈利30%-40%就平仓;若受市场情绪入市,取得20%-30%的收益后也可进行平仓获利。

2、傻傻地买:每周或每月投入一定的资金购买基金份额(比如每次投入1000元)

3、达到目标之后果断止盈,撒花庆祝本次定投圆满成功。

这种方法不需要投资者时刻紧盯着市场波动,有助于保持心态平和。因为是长期投资,有简单明确的买入卖出规则,投资者对未来的目标更明确,不会因市场一时的波动在冲动之下追涨杀跌变韭菜。

小试牛刀:

广发创业板ETF联接A是今年5月25日成立的,从这天起每周定投1000元,这段时间成绩如何呢?

截至9月6日,这个定投计划收益率为4.77%,年化收益率为17.95%。

有朋友觉得这个时间选得太“鸡贼”,当前创业板指数已经高于5月25日的指数。联接基金的单位净值也符合这个情况,就算5月25日一次性投资,现在的盈利也是正的。

假设5月25日一次性投入10000元,截止9月6日,收益仅为3.44%,和定投收益的差距超过一个百分点。

出的部分从何而来?

答案是:定投在单位净值最低的时候,捡到了大量便宜的基金份额。

因为每次都定投1000元,单价低的时候购入的份额就更多。这些数量不少的份额拉低了整体的购买均价,使之低于5月25日一次性购买时的价格。所以上涨后才能取得更高的收益。

那我在净值最低的时候购买赚得不是更多?

这样想难免有“事后诸葛亮”的嫌疑。7月中旬,正是大家仓皇出逃的时候,创业板指一日狂泻89点,1500点仿佛近在眼前。在这种残酷的压力面前,能忍住不卖的已经是少数,继续加仓的可以说是“珍稀英雄”了。预判已经触底?臣妾做不到哇!

对选择定投的朋友来说,他们面临的心理压力就小很多。一方面根据制定的交易规则,目标还未达成,定投仍需努力。另一方面,此时正是他们低价捡便宜的时候,低价买入的份额越多,上涨后获益就会越丰厚。这是他们坚持定投的最大动力。

创业板涨涨跌跌买着不放心啊?定投沪深300怎么样?

好问题!我们用数据说话!

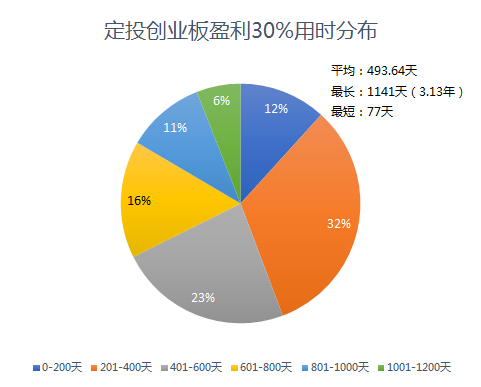

创业板指数2010年6月1日开始发布。从这天开始到2015年1月20日,我们选择其中任意一个交易日开始每周定投,计算首次达到30%这个小目标所用时间。作为参照,我们也统计了相同时段内定投沪深300指数的表现。结果如下:

从上图中我们不难发现,定投创业板的效率比定投沪深300不知道高到哪里去了!

同样是实现30%、40%的小目标,定投创业板平均用时只占定投沪深300的60%左右,前者完成3个目标了,后者还在为第二个目标苦苦挣扎。

定投创业板,无论哪个目标,用时普遍集中在800天以内。沪深300方面,时间的分布比较均匀。900天内实现目标的概率在一半左右。

对定投来说,高波动(涨涨跌跌)意味着更多机会积累低价份额;高成长意味着更多机会实现盈利目标。对于单边上涨的指数而言,定投反而会造成越投越贵的窘境,得不偿失。因此,高成长高波动的创业版指数定投表现优于沪深300也就不足为奇了。