全球资产管理规模排名第二的对冲基金是怎样炼成的

说到美国的AQR基金,及其掌门人克里夫·阿斯内斯,在华尔街可谓无人不知无人不晓。

他因直言批评奥巴马而出名。

他是芝加哥大学金融学博士,是象牙塔走出的资金管理者。

2012年,国际权威财经杂志《彭博市场》推出的第二届全球金融50大最具影响力人物,阿斯内斯入选。

家境良好

1966年10月1日,克里夫·阿斯内斯出生于美国纽约皇后区。阿斯内斯的家庭是美国典型的中产阶级家庭,他的父亲是一名律师,母亲则是当时美国少有的女强人,独立经营着一家医疗教育公司。

优越的家庭环境让阿斯内斯接受了良好的教育,再加上他本人超高的学习天赋,高中毕业之后,阿斯内斯顺利地进入了美国顶级名校之一的宾夕法尼亚大学。

在宾夕法尼亚大学学习期间,阿斯内斯如鱼得水,大学学业对他来说就是小菜一碟,因此他最终取得商学院和工程与应用科学院的两个学士学位,这也为他日后用数理思维研究金融奠定了坚实的基础。

师出名门

1988年,年仅22岁的阿斯内斯前往芝加哥大学商学院攻读数量金融学博士学位,师从2013年诺贝尔经济学奖获得者、著名经济学家尤金·法玛教授。在博士就读期间,阿斯内斯在尤金·法玛的引领下进行了资产定价的实证研究,这些研究极大地影响了阿斯内斯日后的投资策略。

1992年,阿斯内斯在协助尤金·法玛完成了金融界最负盛名的论文之一《股票回报的交叉选择》之余,也完成了自己的博士论文。他在论文中表示,通过价值挖掘和跟随趋势可以持续跑赢市场并取得长期利润,这一观点得到了尤金·法玛的高度认同。

一直以来,尤金·法玛都视阿斯内斯为自己的最得意门生,也希望他能够走上学术研究的道路,但阿斯内斯却志在华尔街。1994年,年仅28岁的阿斯内斯获得了博士学位,在全球顶级投行高盛进行了短暂的暑期实习之后,他决定加入高盛,负责建立高盛的数量团队。

加入高盛

在高盛工作期间,擅长数理逻辑的阿斯内斯通过算法和计算机模型将尤金·法玛的小盘价值股理论付诸实施并从中获利,这个模型在1996年为高盛旗下的全球阿尔法基金带来了140%的收益。

1997年,仅有3年工作经验、还算是职场新人的阿斯内斯离开了高盛,自创了AQR资本管理公司,并在1998年邀请高盛的同事、芝加哥大学的同班同学David Kabiller等成为其公司的合伙人。

成立AQR

阿斯内斯执掌的AQR,投资策略迥异于华尔街其他机构,这家公司喜欢持有无人问津的股票,等到它们的真实价值被市场重新认识,早有布局的AQR自然就从市场的热情中获益颇丰。

当然,作为对冲基金,AQR也有一套搞笑的做空机制。阿斯内斯喜欢做空那些高估值的成长股,即便有无数人看好,他也依然坚持做空。

2000年,阿斯内斯对科技股泡沫的准确判断让他一战成名。当年8月,美国科技股泡沫正被市场吹得五光十色,AQR逆势而行,开始做空高价科技股并买入其他行业的低价股。但在泡沫破灭之前,这一做法被华尔街人士所嘲笑,因为此举让AQR承受了巨大的账面损失,公司管理的资产从10亿美元一度跌至4亿美元。

不过,阿斯内斯却异常坚定,还发表了一篇题为“泡沫逻辑”的论文,粉碎了支持科技股高估值的理论:“当谬误统治世界时,总要有人指出穿着新衣的皇帝。”

后来,美国科技股泡沫破裂,所有高估值的科技股无一幸免,全线大跌,在2000年3月至2002年10月之间,纳斯达克指数甚至下跌了77.9%,在大多数华尔街投资者血本无归之时,AQR却从中获得了丰厚的回报,该公司管理的资产也从创立之初的10亿美元攀升到了2004年的120亿美元。

那么,阿斯内斯为什么能取得如此辉煌的成就呢?

答案就是——知识成就命运。

截止到2015年6月,AQR名列全球对冲基金管理资产规模排行榜第二, 712亿的资产规模与2004年度悉尼市的GDP相当。截止到2016年12月,短短1年半的时间,公司管理资产又增长了1000多亿,已达到1752 亿美元。

资料来源:preqin、华宝证券研究创新部

该公司今天有26 名合伙人及693 名员工,研究团队有着超过18年的研究经验,在顶级学术期刊上发表论文若干。同时又有扎实的实践经验,公司运用量化工具来处理基本面信息和管理风险,采取系统的研究驱动型方法来管理另类及传统策略。少有的“学术研究+量化投资”双轮驱动型公司。

在整个AQR,你会发现成熟的学者,其中许多人仍然在世界领先的大学供职。他们与全球学术界密切联系并为很多大学提供财政支持。

阿斯内斯本人活跃于研究领域,频频获奖。他在《Journal of Portfolio Management 》上发表的文章曾于2002 年、2004 年、2005 年、2014 年及2015 年五次荣获Bernstein Fabozzi/JacobsLevy Awards 最佳论文奖。《Financial Analysts Journal 》两次授予其Graham and Dodd Award 年度最佳论文奖,还曾获得Graham and Dodd 卓越奖及Graham and Dodd 读者喜爱奖。2006 年,Cliff荣获CFA 协会的James R. Vertin Award 大奖。

这些研究对投资界专业人士具有重要的意义和长久的价值。

为什么这家公司这么特立独行?

他们的基因究竟有何不同?

这还得先从另外一个著名的经济学家说起。

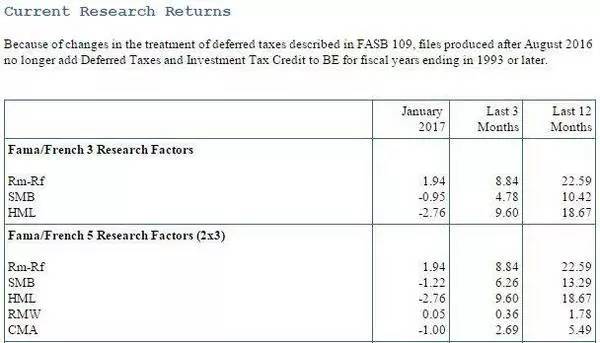

1993年,法玛与弗兰奇创立了三因子模型,这一研究成果最终让他获得2013年诺贝尔经济学奖,弗兰奇还一直维护着模型的基础数据(后来扩充到5因子)。

这个模型主要是说除了市场风险外,市值和估值同样会影响股票的回报。更直接地说,小盘股和低市净率的价值股会有更好的回报。这个模型给华尔街对冲基金提供了新的玩法,为他们带来了数以亿计的真金白银。

终于说到赚钱这事上了,于是阿斯内斯登场了。。。。

1988年阿斯内斯来到芝加哥大学,师从法玛。1993年法玛发现了三因子模型后,帮助他编写计算机程序分析数据的阿斯内斯就发现了一个新的股票回报异常,过去半年到一年的高回报股票构成的投资组合,在这接下来半年到一年时间里的依然能够产生超过三因子模型预测的正的阿尔法。

带着这个重大发现,他前往高盛成立了“全球阿尔法”对冲基金,实践这个被称为“价格动量/趋势”的发现,在获得巨大回报之后,联合3位同事自立门户,以10亿美元在1998年创建了AQR,把发现的动量策略和价值投资以及各种学术研究新发现结合到一起。

原来赚钱始于学术,只有不断地深入研究,对模型优化,才能持续的赚钱。。。

来源:搜狐网