基民必看:买基金3个误区不要踩 2个坚持要牢记

笔者最近在思考基生,所以昨天想基友之所想,急基友之所及,发出了足以问鼎诺贝尔经济学奖的铿锵一问:

为什么基金赚钱但基民不赚钱?

文中笔者总结了部分基友搅基不赚钱的四大原因。今天,笔者决定再接再厉,为基友们免费奉送基金理财应该避开的误区全集。

基金理财是一个很宏大的题目。

截止2017年3月23日,全市场公募基金总数为4119只,而2017年2月份上市公司的数量只有3200多家。

都说股民不好当,其实基民也没有好到哪里去。我们的备选的基金数量,甚至远远超出了上市公司股票的数量。从财富管理行业从业人员的角度看,选基金是一件比选股票更难的事情。

坚持一:选基金最关键的是选人

我们为什么说炒股比买基金可能还简单点?因为买股票就像坐船,最差的情况下,你坐了一艘傻子当船长的船。但是这船不一定会沉,因为虽然船长不靠谱,但如果船体坚固,水手整体素质过硬,你也能成功渡航,船上的货物到了目的地也许还能卖一个好价钱。

但是你敢把钱给一个傻子基金经理管吗?我相信没人敢说有这个魄力。就算是指数基金这样不需要主动选股的产品,怎么尽可能减少跟踪误差,怎么预留现金仓位应对申购赎回,也是个技术活。更何况,市场上超过九成公募基金都是主动管理型产品。基金的绩效表现,非常依赖基金经理的投资能力。

误区一:基金经理投资年限越长越好

选基金最关键的是选人,搭车大家都想找一个技术过硬的老司机,这话没错。

但是吧,如果我们把全市场1400位左右的公募基金经理筛选一遍,从业经验在10年以上的,仅有30人不到。按照证监会2015年披露的数据,从业经验达到5年以上的基金经理,还不到10%。

那么,是不是老司机就开得又稳又快呢?很遗憾,残酷的现实是:股票基金经理的业绩可持续性非常差,而从业年限对于未来的投资回报率几乎没有指导意义。 甚至可以说,投资年限和投资收益没有显著关系。

即便是这样,有些老司机动不动还喜欢频繁跳槽、奔私。坐在车上也不好好开车,整天玩漂移。全市场对基金经理做绩效归因,不存在风格飘逸的基金经理屈指可数。这些又大大增加了选择基金的难度。

所以投资基金的第一个需要避免的误区就是:基金经理的投资年限越长越好。

误区二:只看重历史业绩

现在要说一个你可能不太爱听的结论:基金过去的业绩对未来的表现没有显著的参考意义。但是我们的基金营销人员(包括小景)还总是安利历史业绩好的基金,基民也喜欢买过去业绩表现比较好的产品,这是为啥呢?

其实,历史业绩不能预测未来,但是不代表这些信息没有价值。实际上一个基金经理的投资业绩数据,能够告诉我们很多有效的信息。

第一、实证研究发现,同一个基金经理的净值波动,是相对稳定的。而且其稳定程度和基金经理的投资年限成正比:新手上路,可能会在市场中寻找属于自己的投资风格,历经变化。老司机往往有自己喜欢走的近道,开车习惯比较稳定。

但也存在例外。

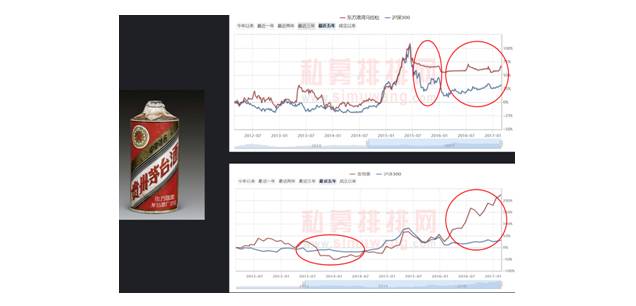

比如,东方港湾的但斌:最初的风格是讲究长期持股,选股而不择时。但是在2008年之后的数年牛市中,苦苦煎熬,最后改变观点,认为一定的择时存在必要。但是这个风格的改变,又造成了2015年底-2016年初,过早抛掉茅台,错过白酒大行情的结果;相比之下,否极泰基金的董宝珍投资茅台的心路历程就完全不同。

要通过净值去挖掘其背后的故事,最后才能够形成对基金经理投资能力的综合评估。

第二、历史业绩可以反映基金经理的风险控制能力。在市场急速下跌的时候,比如说2015年中以来的几轮股灾,有的基金经理选择止损减仓,迅速调整观点;有的选择用股指期货对冲,多头仓位不动;有的放弃择时,满仓硬扛。

这里没有绝对唯一正确的选项,择时有择时的诱惑,不择时的基金经理可以把宝贵的时间精力花在选股上。但是作为投资人,我们应该要做到心里有数,你到底要的是什么?能承受多大的波动?

因此,买基金不能只看历史业绩绝对值的高低,还应该关注业绩背后基金经理的投资风格。

误区三:只看基金经理的选股能力

上述两位投资牛人关于贵州茅台的投资历程就很好地说明,为啥不要陷入只关注基金经理选股能力这个误区中。同样是以发掘了贵州茅台这支牛股出名的投资人,由于个人投资风格不同,操作路径不同,最终的投资绩效也是差异巨大的。

经常有人说,我们要挑选股能力强的基金经理,不要找喜欢择时的,择时太难了。道理我们都懂,但还是过不好这一生。其实不妨想一想,是不是道理懂得太浅显了:选股只是投资万里长征的第一步。

坚持二:基金合同最好看一看

基金合同相当于基金的产品说明书。虽然现在已经到了买新电器都不看一眼产品说明书了时代,但我建议您,买基金之前最好看看基金合同。因为监管要求基金经理必须严格遵循基金合同做投资,所以基金合同基本规定了一只基金的投资方向和范围。

买基金的时候不把基金的信息披露报告、基金合同下载下来看一看,是一件很危险的事情。

我曾经有一位亲戚,拿着银行客户经理推荐的基金,让我帮忙分析一下。我花了半个小时给他讲了我认为他需要了解的这个基金的要点。最后他什么都没听进去,就问我要一个结论:那你说我买还是不买?

我给他一个建议:别买了。如果一定要买,就买指数基金。至少赚钱赔钱,都心里很明白,而不是稀里糊涂,有车就上,最后到了一个地方叫后海,也不知道是在深圳,还是在北京。

为啥说看基金合同很重要?举个栗子:

同样是可转债基金,绝大多数基金规定持有债券不得低于总资产净值80%,其中可转债不低于80%。那也就意味着至少64%的可转债仓位是最低水平。这样就限制了基金经理根据市场估值情况,灵活操作的空间。而某些在仓位上规定更为灵活的基金,规定可转债市值不得低于非现金类资产的80%。这样就既允许基金经理灵活择时,又避免了“转债基金不买转债”的挂羊头卖狗肉行为。

而这些信息,如果你不看基金合同根本get不到。就算是同样水平的基金经理,不一样的合同规定,最后投资绩效也能天差地别。

总结一下,买基金其实和通过其他投资工具理财一样需要我们认认真真去做功课。追求超额收益这条路非常坎坷、艰难,虽然说我们现在A股有五千万散户的韭菜红利,但未来这条路会越走越窄。如果我们想要在财富积累、走向人生财务自由的路上先人一步,就一定要把基金投资的功夫练好、练深。

除了找到设计上适合自己投资需求的基金产品,挑选一个好的基金经理,一只好的基金还离不开优秀的投研团队、基金公司的大平台支撑,甚至还需要天时地利人和的市场环境配合。方方面面的因素,我们都要考虑到,才能尽可能提升胜率。

最后送给大家一段话:挑新买的基金,要像挑刚认识的女朋友一样:内在外在样样好,精挑细选不将就;对待持有的基金,要像对已经娶回家的老婆一样:多关心,多陪伴,不要置之不理;表现好、表现差,不要没事老换。

(原文转载自:史密斯岩折鸣,小景爱基金)