百亿级明星私募也踩雷 最大半年巨亏78.51%

最差产品6月单月暴亏12.99%,最大半年巨亏78.51%!

在今年来信用债个券信用环境整体“风声鹤唳”的背景下,不少债券策略私募基金产品频频踩雷中招。来自业内人士的消息,以往多家以风格稳健见长的明星私募机构,目前也出现持有的个券兑付违约而“踩雷”。

现阶段主流私募机构仍然在继续向利率债、AAA高等级信用债方向靠拢并“抱团取暖”,信用债市场少数个券的违约风险警报仍然在“离散式”拉响。分析人士预计,在未来较长一段时间内,许多风控不佳的债券策略私募机构仍将面临个券的违约风险以及大量中低等级信用债个券的流动性风险。

债券私募陷全行业亏损

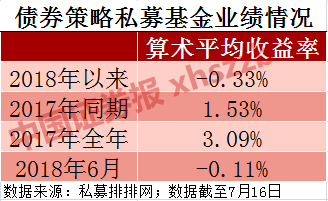

来自私募排排网的一份最新月度统计数据显示,6月份纳入该机构月度排名的1527只固定收益策略私募基金产品月度平均收益率为-0.11%。其中,有多达210只产品收益在-1%以下。截至7月16日时,该机构监测的1861只债券策略私募基金产品,今年以来的算术平均收益率为-0.33%。

这意味着,债券私募基金不管是在刚刚过去的6月份,还是2018年以来的六个多月,均出现了全行业亏损。而在2017年年初至2017年7月16日,以及2017年全年,债券私募基金产品的算术平均收益率,则分别为1.53%和3.09%。

踩雷案例层出不穷

日前有媒体报道,暖流资产、蓝石资管、合晟资产、茂典资产、千为投资等多家明星债券私募基金,均出现了所持个券违约的情况。涉及违约的债券发行主体,包括华信、丹东港、大连机床、富贵鸟等。在此之中,不少私募基金所公开的资产管理总规模,均在100亿元以上。根据中国证券报(公众号:xhszzb)记者近日从业内交流的信息来看,有同业对此表示认可。

此外,有曾经参与过华信、永泰能源(1.670, 0.00, 0.00%)债券产品发行推介的上海某债券私募基金负责人透露,据他本人了解,过去两三年中,在一级市场上参与华信及永泰能源新债配售的私募机构“数量不少”。如果至今相关债券没有抛出,未公开的踩雷私募机构数量可能更多。

来自产品业绩的统计数据,也从一个侧面反映出当前债券策略私募基金的踩雷情况。私募排排网数据显示,6月当月,净值亏损达到两位数(即在10%以上)的债券策略产品有3只;净值亏损幅度最大的一只私募产品,短短一个月爆亏-12.99%。而自2018年至今,则有多达68只产品净值亏损超过10%,26只产品净值亏损超过20%。其中净值亏损最大的一只产品,巨亏了78.51%。

今年来业绩较差的部分债券私募产品

资深固收投资人士指出,即便考虑到信用债估值方法对资管产品净值的影响因素,单只债券私募基金净值在6个多月的时间就出现超过10%的亏损,大概率是“踩雷”违约个券。

违约预警乌云难散

在7月5日永泰能源15亿元短融兑付违约再度震动市场的背景下,信用债市场在度过年中时点的考验之后,7月以来的个券违约预警,依然乌云难散。

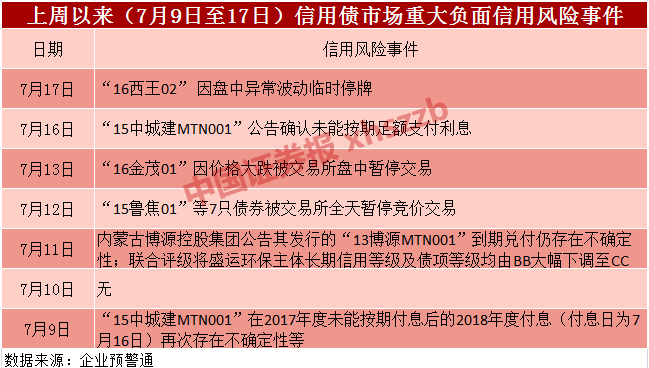

来自“企业预警通”的债券预警资讯显示,截至今日(7月17日),仅上周以来(7月9日至今),信用债市场就再度出现至少7起重大负面信用风险事件,平均约达到每个交易日一起。

相对于上半年信用债市场个券违约风险案例的大量增多,7月份至今,信用债市场的个券违约风险水平,依旧处于近几年以来的高位。

有债券私募机构负责人表示,从7月5日广受市场关注且明显超出市场预期的永泰能源15亿元短融兑付违约来看,现阶段信用债市场已经有不少发行主体在到期兑付之前很长一段时间,就已经存在了很大的风险,有些个券只是正好今年或者短期内没有公开债务的到期,但这些个券所处的状态,显然可以称为“隐性违约”。

个券到期压力依旧较大

在当前信用债市场整体违约风险环境持续不见好转的背景下,下半年大量信用债个券的到期兑付分布情况,成为市场的关注焦点。

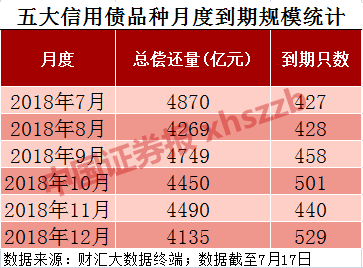

来自财汇大数据终端的最新统计数据显示,截至7月17日,债券市场五大信用债品种(企业债、公司债、中期票据、短期融资券及资产支持证券),在下半年6个月内的各月度到期总规模,依旧处于近两年的相对高位。各月份到期规模,均在4000亿元以上。

从私募机构最新投资观点交流情况来看,目前私募业内整体情绪仍然较为低迷。

上海某私募机构负责人就表示,现阶段信用债市场整体继续处于风雨飘摇的市况之中,各类型的机构也是忙的焦头烂额,处理违约、爆仓、不良等一系列的风险。许多低等级个券甚至出现流动性枯竭,一天都没有有几笔成交。在整体政策没有松动、个券违约案例持续增多的情况下,该人士希望在未来能逐步形成中国的垃圾债市场。

对于目前的投资困局,也有大型私募机构在乐观期待信用债市场整体投资人气“由冷转暖”的契机。

上海耀之资产认为,目前信用债市场风险暴露仍在持续过程中,低等级、弱资质信用债目前的利差调整仍没有到位,但预计到今年三季度到四季度,信用市场将有望迎来第一次利差调整的阶段性稳定期。