有色企业利用期货工具应对大宗市场波动

加大套保力度 拓展销售渠道

今年以来,大宗商品市场波动加大,原油、黄金、铜等主要品种期价持续走高。中国证券报记者日前在云南调研有色金属企业了解到,越来越多的有色金属生产企业在利用期货市场锁定价格、对冲风险的同时,还利用期货交割功能,辅助现货销售。通过申请成为上海期货交易所(简称“上期所”)的注册品牌,在传统的现货销售淡季,将生产的产品注册成期货仓单,并在期货市场选择合适的价格进行卖出交割,以拓展销售渠道,实现资金回笼。

记者获悉,每年的春节期间,冶炼厂因生产工艺、设备运行等因素会保持持续生产,而下游终端需求企业的工人会提前放假,导致生产企业面临产品销售困难、库存积压的困境。对于企业来说,库存积压不仅会占用流动资金、产生库存管理成本,还可能面临价格波动带来的贬值风险。

春节后有色金属仓单飙升

春分时节的云南,春意盎然,阳光柔和,繁花似锦,绿茵遍野,微风一吹,花草的芬芳便四处飘散,沁人心脾。李永川的心情也如释重负,因为再一次顺利地解决春节后产品销售不畅的难题。

李永川是驰宏锌锗营销部业务经理,日常负责公司的期货套保及产品销售工作。“结合历年春节期间情况,我们在(龙年)春节前就作了预判,要通过注册仓单进行交割,因此提前向上期所和期货交割仓库进行了入库预申报。”李永川对记者表示。

提及作出上述预判的初衷时,李永川表示:“(龙年)春节前一周至3月下旬,锌锭的社会库存累计增加11.7万吨,表明下游消费复苏不及预期,再加上进口方面的供应冲击,我们判断锌锭市场短期存在供应过剩情况。”

李永川介绍,驰宏锌锗2月份分别完成了3000吨锌锭、1250吨铅锭交割,3月份也已经完成了2250吨锌锭交割。

驰宏锌锗地处云南省东部的曲靖市,是一家集矿山与冶炼为一体的有色金属企业,铅锌主要产品为铅锭、锌锭、锌合金及银锭,年产锌产品70万吨、铅锭18万吨、银锭150吨。铅、锌、银均为上期所注册产品,可用于期货交割。

不仅是冶炼企业,有色金属行业贸易商也在春节假期后通过期货工具解决销售难题。“2021年以来,中铜国贸在春节假期后均进行了期货交割,累计销售电解铜5.7万吨。”中铜国际贸易集团有限公司金属业务中心经理刘金平说道。

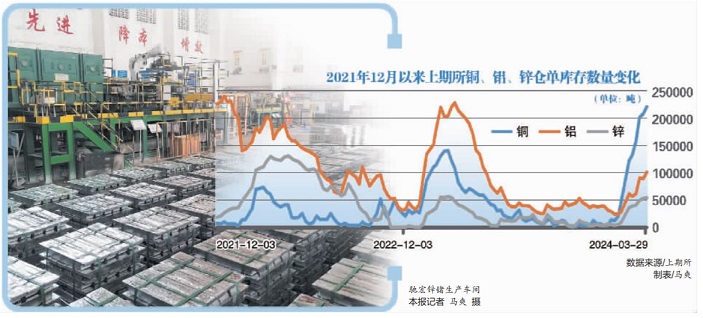

这一点可以从上期所仓单库存数量上得到佐证。上期所提供的数据显示,2022年以来,铜、铝、锌仓单库存数量在春节前后出现显著上涨。

以2023年数据为例,春节后7周(2月3日至3月17日),铜平均仓单库存数量达12万吨,而2022年12月初至2023春节前(1月20日)的水平为3.8万吨;3月17日,铝仓单库存数量达到年内高位水平228648吨,较1月20日增长近70%;锌市场情况类似,1月平均仓单库存在1万吨左右,2月上旬为3万余吨,2月中旬至3月约为5万吨。

上下游产销错配系主因

针对春节后有色金属期货仓单数量陡增现象,记者在采访中了解到,主要系上下游产销错配所致。

每年1月至3月,适逢春节假期前后。“临近春节假期前,物流逐步停工,下游企业陆续放假,因此会在春节假期前停止采购。春节假期后,下游的常规复工时间一般是在农历正月十五之后,消费订单才会逐步恢复。”李永川表示。

除物流停摆、员工放假因素外,刘金平介绍道:“部分下游企业还可能因自身工业设备等原因,会在春节前两周陆续检修停产,直到元宵节后才陆续开工复产。”

在此期间,上游的冶炼企业却维持正常生产。“冶炼企业由于连续生产、中间产品价值高等原因,春节期间通常会维持持续生产。”云南铜业首席分析师张剑辉表示,这就导致春节期间冶炼厂生产的电解铜、锌锭、铅锭等出现库存累积情况。

春节前后,消费端正处于季节性淡季,因此冶炼企业面临产品销售不畅、库存增加等问题。“对于企业来说,库存积压不仅会占用大量流动资金、产生库存管理成本,还将面临价格波动带来的贬值风险。”张剑辉说道。

李永川也表示:“对于这种情况,以往行业并没有合适的办法应对,只能无奈地接受,严重影响企业的稳健运行。”

“这种(春节期间产品累库)情况在以往年份比较明显。”张剑辉表示,2014年公司便开始琢磨是否可以通过期货工具来改善这种困局。

经过行业多年的探索,目前通过期货交割缓解现货市场春节期间销售难的做法在有色金属行业中盛行。“通过注册仓单进行交割的方式,可以把积压的库存产品卖掉,还可以实现资金回笼。”李永川表示,目前这种方式在行业中比较普遍,因此会看到春节后注册仓单量显著增加。

李永川介绍,公司注册仓单数量的多少主要与下游季节性消费相关。“为了保障生产运营稳定和产品顺畅销售,在销售不畅、回笼资金困难时,注册成仓单进行交割是企业一个有效的销售渠道。”

期货成企业必要的避险工具

除通过期货交割缓解春节期间产品销售难外,李永川介绍,在日常工作中,公司也积极开展期货套期保值业务。“利用期货保值功能,可以规避生产经营过程中产品价格下跌的风险以及原材料成本上涨的风险。”

目前,驰宏锌锗大部分的套期保值业务是通过上期所开展,偶有进口矿采购业务时才会选择境外LME(伦敦金属交易所)市场进行保值,境外期货保值比例不到5%。

近年来,为了规避市场变化带来的铜价剧烈波动风险,中铜国贸通过运用期货工具开展套期保值操作。

中铜国贸作为中国铜业的一体化贸易平台公司,目前在交易过程中面临三方面风险:大宗商品的价格波动风险、商品的流动风险和交易对手的风险。“目前,这三方面风险我们都在上期所提供的交易平台上得到了很好的解决。”刘金平表示。

记者了解到,云南铜业作为有色全产业链企业,业务涉及矿山采选、冶炼、加工等各个环节,而每个环节的利润点和风险敞口都各不相同。通过多年的市场实践,目前已经形成了较为完善的保值体系。

张剑辉介绍,公司主要针对三部分敞口进行保值操作。首先针对自产矿冶炼销售业务。他表示,自产矿的特点是成本相对稳定,但在冶炼成为电解铜后,销售价格对利润的影响很大。其次是针对企业库存的维持与价值管理。最后是针对外购原料的加工销售业务。据介绍,由于原料采购与成品销售定价模式的差异,可能产生交货与定价之间的不匹配,从而产生铜价风险敞口。

在采访中记者了解到,一般而言,采购端会根据生产计划在国内外期货市场锁定生产成本,销售端会根据市场行情在国内外期货市场锁定销售利润。

期货工具可以助力企业实现稳定经营之外,还可以为企业的品牌赋能。对于企业而言,想要在竞争激烈的市场中获得认可,在行业中拥有更高的知名度,企业品牌塑造也是其中十分重要的一环。“注册成为期货市场的交割品牌,不仅可以拓宽企业的销售渠道,更是对产品质量的权威认证。同时,期货市场标准化的准入机制以及严格的质量管控,也在不断促使企业提升产品质量、打造品牌知名度,进一步推动了全行业的优胜劣汰与转型升级。”张剑辉表示。