央行已提“底线思维”离岸大涨汇率向何处去?

8月15日,离岸人民币汇率大跌501点,收于6.9467;8月16日,离岸人民币汇率一度大涨逾700点,截至北京时间21:30报6.8788。

人民币汇率逼近7关口,市场各方的神经都绷紧了。汇率走势已成为短期A股走势的最重要影响因子。

人民币今日一度大涨700点

8月15日,就在央行开展了3830亿元MLF操作的当天,在岸人民币兑美元汇率跌破了6.9,最低至6.9350,离岸人民币最低跌破6.95,最低至6.9580。

离岸人民币兑美元即期汇率

过去4个月,在岸和离岸人民币双双跌去超过6000点。目前距离7这一关口,都只剩下约1000个基点。而8月15日离岸人民币一天就跌去501点。

然而,8月16日离岸人民币低开高走,一度大涨超过700点,在岸人民币也回到6.90附近。离岸汇价甚至反超了在岸汇价,形成“倒挂”。

回首2016年四季度,离岸和在岸人民币最终都没有跌破7,前者最低至6.9880,后者最低至6.9666,随后上演V型反转,人民币兑美元一路上涨,这轮升势直到今年4月底才被终结。

2016年离岸人民币兑美元汇率最低跌至6.9880

这一次,人民币能否再次力挽狂澜

2016年末、2017年初,人民币汇率在即将破7时上演反转,一个重要原因是美元走势反转了。

美元指数在2017年1月3日创下103.82的十余年新高之后,转身步入下行通道,这轮跌势一直持续到今年2月,美元指数在最低跌至88.25之后才企稳。

2017年初美元走势反转

2018年以来,非美元货币对美元多有贬值。上半年阿根廷比索、俄罗斯卢布、印度卢比、巴西雷亚尔、南非兰特兑美元均出现较大幅度贬值。最近,土耳其里拉几近崩盘,一度引起全球市场震荡。

美元再度走强,是新兴市场货币贬值的关键原因。如果美元此时“刹住车”甚至“掉个头”,对一众新兴市场货币来说,或许可以一解“燃眉之急”。

目前市场对美元走势确实存在分歧,但分歧点在于“还能涨多少”,而不是“会跌多少”,大多观点都不认为美元会逆转升势,再度走弱。

2016年美元升值,靠的是预期;现在美元升值,靠的是事实。美国经济表现一枝独秀,美联储稳步加息、缩表,美元相对利差优势明显。美国减税政策在吸引海外美元回流,其缩减对外贸易逆差的诉求也比较强烈。

这些都意味着,全球美元流动性在趋势性收缩,并将支撑美元汇率。

2016年末,人民币能够在7附近“稳住”,原因还包括中国经济企稳、货币政策收紧、外汇政策收紧、央行干预力度较大。在美元涨不动的同时,这些内部因素给予了人民币汇率一定的支撑。

相比之下,国家统计局最新公布的7月份经济数据不算太好,投资、生产、消费都低于预期,经济增长韧性犹存,但内外部风险因素不容忽视。

面对经济增长压力,货币政策有所放松。今年以来,央行3次实施定向降准。本月初,货币市场利率整体跌至2015年三季度低位水平。

与此同时,央行已基本退出常态式外汇干预。这从官方外汇储备和央行外汇占款变化上也能反映出来。二季度以来,在人民币兑美元持续贬值的情况下,官网外汇储备、外汇占款变化并不大,甚至有小幅上升。

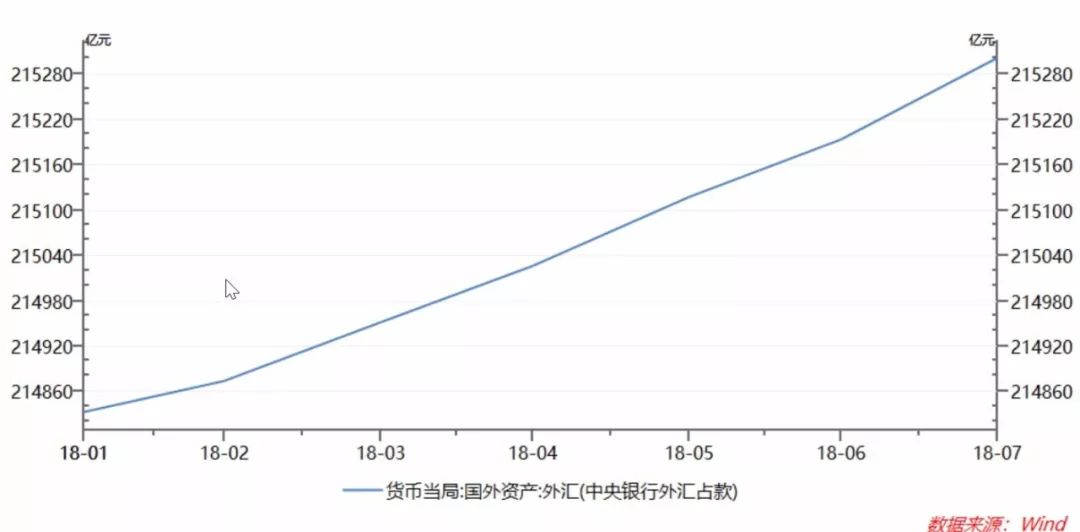

今年以来央行外汇占款持续小幅上升

这说明,央行并没有通过大量抛售外汇来稳定汇率。

统计显示,今年在岸人民币从6.28跌到6.90,只用了4个半月。而在2015-2016年那一轮,用了15个月。用央行的话说,今年人民币汇率的弹性明显增强了。市场供求因素,在汇率波动中起到了更大的决定作用。

央行强调“坚持底线思维”

央行近期发布的二季度货币政策报告再次提到了外汇市场的“顺周期波动”。上一次,是在2017年的二季度货币政策报告。

目前境内微观经济主体尚未完全树立财务中性理念,外汇市场容易出现“追涨杀跌”的顺周期行为和“羊群效应”,加剧市场波动。2018 年二季度以来的部分时点,外汇市场出现了一些顺周期波动的迹象。

值得注意的是,央行在该报告中强调,在保持汇率弹性的同时,必须坚持底线思维,必要时通过宏观审慎政策对外汇供求进行逆周期调节,维护外汇市场平稳运行。

央行称,将根据形势发展变化在必要时进一步采取有效措施进行逆周期调节,发挥好宏观审慎政策的调节作用,保持人民币汇率在合理均衡水平上的基本稳定。

对于哪里是合理均衡水平,市场并没有统一的认识。7是不是底线,也有待进一步观察。

不过,7的心理关口的地位是明确的。如果很快跌破,可能进一步加剧“追涨杀跌”。当人民币汇率逼近7,市场各方的神经都绷紧了。正因如此,这一位置可能成为逆周期调节的高发区域。