两分钟暴跌80%,惨遭洗仓竟被“神预言”!小散如何避雷?

4月16日早盘,港股次新股华和控股开盘两分钟股价暴跌逾80%,近24亿港元市值灰飞烟灭。

就在前一天,有网友在某知名投资社区发布帖子称:“华和控股明天开盘跌75%以上,留意风险”。

来源:某知名投资社区

中证君发现,今日暴跌前,华和控股股价曾在不到一个半月内暴涨逾250%,且公司股权高度集中。

有分析人士称,华和控股近期的表现似乎复刻了“庄股”的一般套路。

港股次新股遭遇闪崩

4月16日早盘,华和控股大幅低开25%,随后2分钟内,跌幅迅速扩大至82%,跌破发行价,沦为“仙股”。

截至16日收盘,华和控股股价为0.42港元,跌幅为85.13%,最新总市值为4.15亿港元,换手率达44.95%。以10亿股总股本计算,华和控股总市值一日蒸发23.7亿港元。

来源:Wind

公开资料显示,华和控股于今年1月17日登陆港股,是一家外墙工程承判商,专注于为新建楼宇提供设计及建造服务及就现有楼宇提供翻新服务。根据益普索报告,外墙工程行业具有不少竞争实力强的参与者,行业较为成熟且集中度高。2018年,华和控股在香港外墙工程行业市场中占据4.1%的份额。

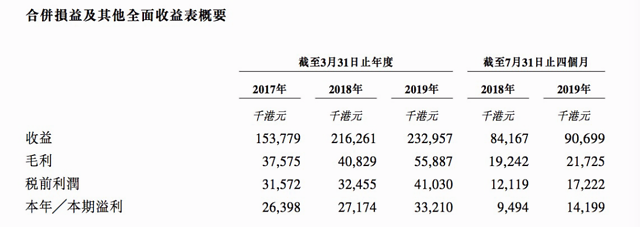

近几年,华和控股业绩保持稳定增长。据华和控股在港交所递交的资料,在截至2019年3月31日止的三个年度,华和控股净利润率分别为约17.2%、12.6%、14.3%。净利润由截至2017年3月31日止的年度约2639.8万港元水平增加至截至2019年3月31日止年度的约3321.0万港元。

来源:港交所披露易

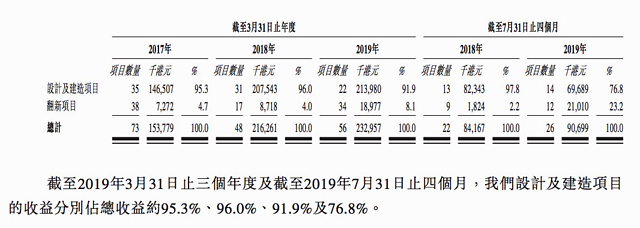

华和控股的业务大致分为设计及建造项目和翻新项目两大部分。细分来看,近年来,设计及建造项目在总营收中占据相当大的比重。

来源:港交所披露易

值得注意的是,华和控股承接的项目通过招标或报价,以项目对项目的形式授予。这意味着华和控股并不能保证现有的客户将会继续委聘公司进行新项目,因此通常需要经过竞争激烈的投标或报价程序取得新项目。倘若招投标和报价无法取得新项目,将会对其财务表现产生不利影响。

“庄股”特征明显

在华和控股闪崩后,不少市场分析人士指出,华和控股近期的表现似乎复刻了“庄股”的一般套路。

首先,公司股权高度集中。

据华和控股递交的资料,其控股股东由陈越华及华曜有限公司组成。华和控股第一大股东华曜有限公司持股7.5亿股,占比达到75%。资料显示,华曜有限公司是一家投资控股公司,由陈越华全资拥有。陈越华是华和控股创办人、主席、执行董事、行政总裁兼控股股东之一。

来源:Wind

其次,在此次暴跌之前,华和控股股价一度暴涨。

据Wind数据,自3月6日起,华和控股股价开启持续上涨模式,在截至4月15日的近一个半月内,其股价累计上涨253.16%,市值从7.9亿港元暴增至27.9亿港元。

来源:Wind

第三,前期上涨阶段换手率较低。

历史数据显示,除了近两日换手率有所上升外,在华和控股此前股价持续攀升阶段,其换手率保持较低水平。例如4月8日,其股价大涨10%,但换手率却仅为0.82%。

投资者如何避开“庄股”雷

新时代证券首席经济学家潘向东对中证君表示,“庄股”现象屡禁不止,为了吸引普通散户进入,个别股票被一些庄家操作,通过短线快速拉升等办法,调动普通投资者的购买欲望,甚至配合部分题材炒作,但是并没有实质性的投资价值支撑,最终庄家高位套现,普通投资者血本无归。

对于A股普通投资者而言,应如何借鉴经验并避免“庄股”雷呢?

在川财证券研究所所长陈雳看来,散户比例较高,一些普通投资者相对于机构投资者而言容易跟风炒作,庄家在前期往往利用散户这种心理,配合消息面和资金优势连续拉升股票,使散户产生一种该股票具有巨大的赚钱效应的错觉,从而在高位诱使散户接盘。

陈雳表示,庄股的识别方法多种多样,首先共同的特征是持股筹码高度集中为同一实际控制人,从技术面角度来看,庄股往往存在脱离公司自身基本面的股价暴涨暴跌。此外,还有股价对消息反应异乎寻常、偏好小盘股等特征。投资者其实只需抓住股票价格是否脱离基本面运行这一核心特征,就能识别庄股从而避免踩雷。投资者要认清自己所投资资产的内在价值,建立安全边际,挖掘价值被低估的股票,而不是追涨杀跌、盲目跟风。

潘向东建议,普通投资者要坚持价值投资,避免短期缺乏基本面支撑、暴涨暴跌的个股,根据上市公司盈利能力,坚持科学选取和合理定价,尽量选择大盘蓝筹等基本面较好、盈利能力较强、适合长线持有的个股,因此识别庄股避免踩雷关键在于克服贪婪欲望,坚持价值投资理念,就会避免“入坑”。

陈雳也提醒,当前对于内幕交易、操纵股票的行为惩罚力度不断加强。需要强调的是,一些股票可能因低估引起资金大量抄底,须甄别来看。