很多人只看到九鼎在新三板上的疯狂布局,却没有看到达晨创投的稳健出击。

在10月底召开的达晨创投2016年经济论坛上,达晨创投董事长无意间透露了一个数据:成立16年来,达晨创投系下属的上市企业达54家,新三板挂牌66家。

这个数据已是较为耀眼,但如果作历史对比,则会更深层次发掘达晨创投的投资秘密。

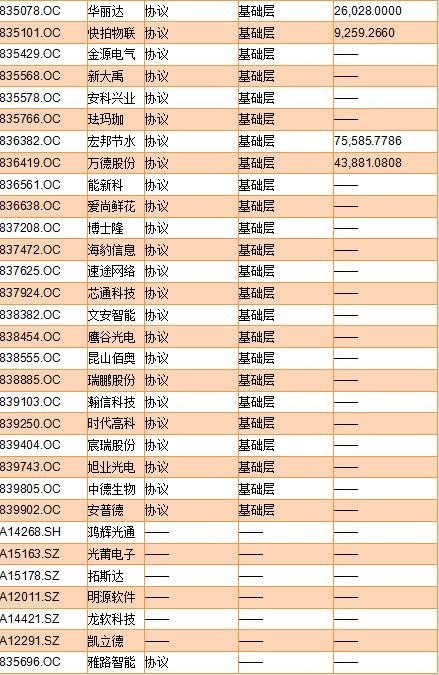

三板富新三板研究中心的资料同时显示,截止2016年11月,达晨2016年共25家企业新三板挂牌,加上2016年以前挂牌的企业,达晨累计投资了66家新三板企业,其中首批进入创新层的共19家。

手撕过神州优车的金沙江创投的朱啸虎说,资本寒冬已经到了,“投资圈从项目来说确实比去年上半年降了30%以上”。朱以数字说明,2016今年上半年整个创投圈的投资金额是580亿元左右,而2015年该数据是600多亿元。

在冬天到来之际,不少机构募集艰难、投资放缓,但达晨在新三板的布局表明,达晨似乎并未受到资本寒冬的影响。

作为达晨创投投资策略的“新闻发言人”——达晨创投执行合伙人、总裁肖冰认为,投资的下半场才刚刚开始。在他看来,在这个时点,PE/VC机构应该逆流而上,加大布局。

但肖冰同时也提醒道:下一批大量死亡的可能是新三板公司。

矛盾吗?矛盾也不矛盾,看懂了达晨在新三板的完整布局,也就看懂了达晨的投资密码。

数据来源:投中研究院

1、从创新层到基础层的转换

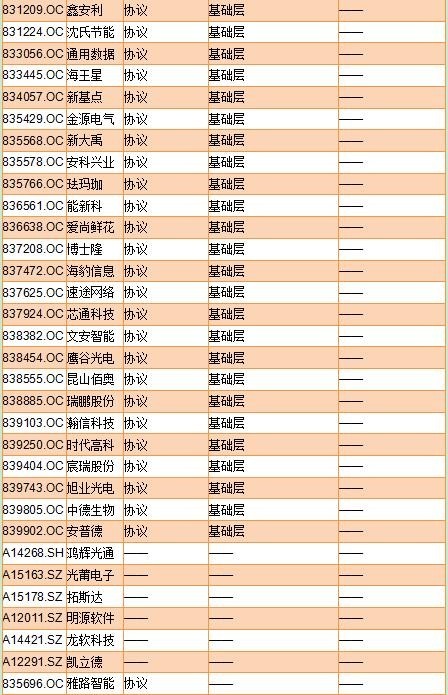

达晨创投遍布新三板的66家企业中,创新层及基础层均有涉及。

此中,创新层企业有19家,列表为17家,剩下两家为鸿辉光通和凯立德。

鸿辉光电正在拟IPO并已进入辅导程序;凯立德早先被兴民智通(002355.SZ)并购,虽然后来该交易被取消,但现在凯立德正进入重大交易事项里,或被另一家A股公司并购。

此外,光莆电子、拓斯达、明源软件和龙源科技也正在拟IPO中。

以上数据,在表里所显示的66家企业里,有19家是创新层企业。创新层企业占了整个被投公司约30%,在这一点上,达晨作为老牌创投企业的眼光果然独到。

为什么会有这样的画风转变?

这或许和达晨近期转变的投资风格相关。在对待天使项目方面,达晨早期是持极为审慎的态度,但在今年以来,随着早期项目的竞争愈发激烈,在专业化方面已有一定底气的达晨表现得更加有侵略性了。

为应对早期项目对决策速度的要求,达晨去年以来对以审慎著称的决策机制做了一条补充:凡是估值和投资金额符合早期项目标准的,通过早期项目投委会决策,早期项目投委会在构成和决策机制、专业度上均应早期项目的投资特点做了一定创新和提高了决策流程的效率。

事实上,作为创新层的企业,多个公司的成长已与创业板相似,甚至可以直接登陆创业板。如此此时进入,其所付出代价更高。基础层的企业,优秀的仍处于萌芽成长阶段,相对而言亦有更多想像空间。

数据最能说明问题。

2、基础层60%以上均赢利

三板富新三板研究中心资料显示,达晨创投所投的47家基础层公司中,除了7家公司未有数据外(刚刚挂牌),有29家企业实现了赢利,所投企业赢利面超过60%。考虑到刚挂牌的文安智能、时代高科均有赢利表现,则这个赢利面的数据更高。

更值得关注的是,净利润超过500万元的企业有18家,有12家净利润超过1000万元。联系到这些企业过往两年的数据,如若未来一年没有意外,企业可以连续三年实现过千万的赢利,如若其它如股东数等条件符合,则上创业板妥妥的。

正应了在肖冰的话:中国将是全球最大的创业、创新市场。中国需要“万众创新”,越多的创新意识对产业升级调整越有利。“随着国家对于创业创新的重视和行业地位的提升,本土创投机构正迎来‘最好的时代’。”

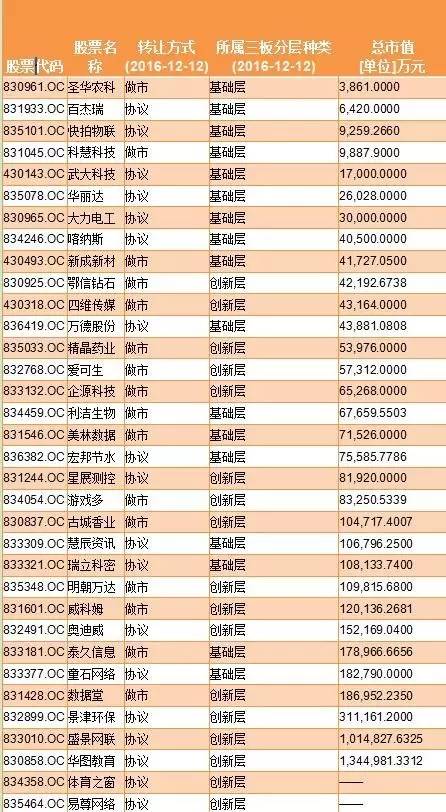

3、总市值超365亿元

基于这个“最好的时代”,进击被称为“中国纳斯达克”的新三板即已成为必然。

在新三板上的布局,达晨所投企业目前多数市值大多均已过亿元,部分甚至有百亿以上市值。

统计总据显示,上述企业总市值为479亿元,而这对应的是34家企业的数据。

如果细分起来,就是每家企业的总市值是14亿元,这已经满足了创新层标准(三)的一个条件,即最近有成交的60个做市转让日的平均市值不少于6亿元。

在这其中,市值超过100亿元的企业有两家,即华图教育和盛景互联,市值分别为:135亿元和101亿元。

另外,体育之窗市值也超过60亿元。

以10亿美元即为独角兽企业而言,达晨直接捕获3家独角兽。

4、避“虚”务“实”

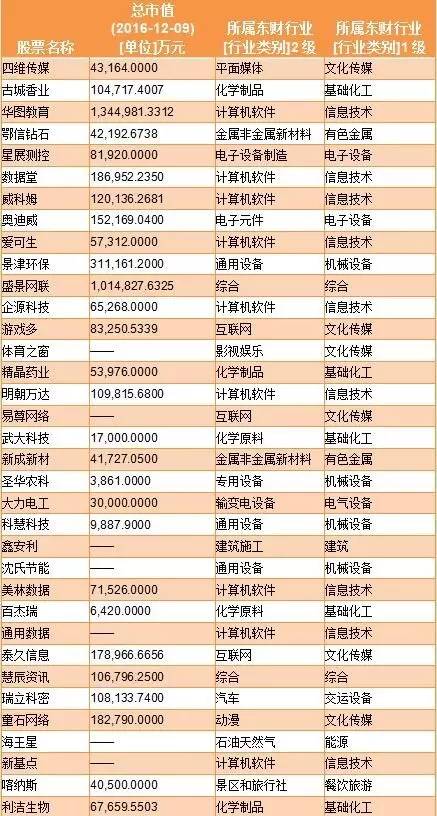

从达晨所投资的新板行业所属企业来看,其以信息技术、电子设备、机械设备、文化传媒为主导,延续了达晨一贯以来重“实业”的风格。

事实上,从2013年下半年起,达晨重新塑造了自己的投资体系。以行业划分,建立了T M T 、医疗健康、消费服务、节能环保和新材料、大数据、智能制造、军工七大行业投资部,以一批具有深厚产业背景的专业投资人员主导行业线的投资,优化了投资决策体系,以行业来引导投资,行业与区域紧密合作。

投资做“实”,因应了目前中国投资届的潮流——曾经认为新三板拓宽了PE/VC机构退出渠道的观点正在逐渐改变。一面是PE/VC机构募资难度加剧,一面是退出渠道并未实质性改善。

肖冰认为,PE/VC机构在这种情况下,不能随波逐流。要忘掉所谓的概念、风口和故事。在投资的时候,需要回归产业趋势、企业核心能力和团队能力。而非成为“网红投资人”,通过建设平台+生态的发展模式,推动被投企业渡过寒冬。

以目前9800多家新三板企业而言,未来出现严重两极分化非常正常:即诞生伟大的公司,也会有大量的“骗子”公司死亡。

天星资本总裁、创始合伙人王骏说,在起风之前先做好布局,从现在的时间点来看,已经是布局低估值新三板的最后一波机会了,“投资布局新三板只剩半年窗口期”。

这是考验投资人眼光的时刻。