业绩大逆转!伯克希尔三季度净利增长82% 巴菲特押对了这只股

原标题:业绩大逆转!伯克希尔三季度净利增长82%,巴菲特押对了这只股

当地时间11月7日,“股神”巴菲特旗下的伯克希尔·哈撒韦(BRK.A.US,以下简称伯克希尔)公布了其今年第三季度财报。

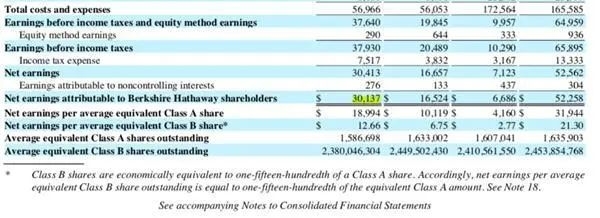

第三季度净利润301亿美元

同比增长82%

从最新财报来看,股神巴菲特也难逃新冠肺炎疫情冲击。

数据显示,伯克希尔三季度总营收为630.24亿美元,去年同期为649.72亿美元。

归属于公司股东净利润为301.37亿美元,较去年同期165.24亿美元增长82.4%;折合每股A类股收益为18994美元,去年同期为10119美元;折合每股B类收益为12.66美元,去年同期为6.75美元。

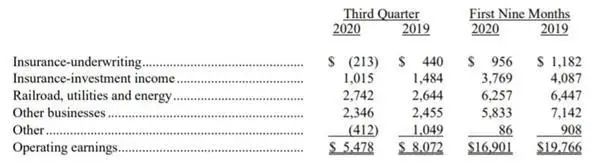

该公司三季度期内运营利润54.78亿美元,去年同期为80.72亿美元,同比下降32.1%;承保业务运营亏损2.13亿美元,去年同期盈利4.4亿美元。其中,保险承保净亏损2.13亿美元,是2019年底以来首次承保亏损,上年同期为盈利4.4亿美元。铁路、公用事业和能源业务的营业利润27.4亿美元,同比增长3.7%。

伯克希尔在财报中表示,随着3月下旬开始的COVID-19大流行加速,公司大部分业务都受到了负面影响,迄今为止的影响从相对轻微到严重不等。由于零售店、餐厅和娱乐场所等人流聚集的设施关闭,公司大多数制造业、服务业和零售业的收入和收入在第二季度大幅下降,在某些情况下严重下降,公共旅行限制和某些公司的关闭。在2020年第三季度,与第二季度相比,其中几家公司的收入和收益大幅增长。

集团重要的业务在疫情期间继续运营,包括公司的铁路、公用事业和能源、保险以及我们的某些制造、批发分销和服务业务。同时为了应对疫情的影响,企业实施了各种业务连续性计划,以保护公司的员工和客户,降低传播COVID-19的风险。

上演创纪录回购

前三季度共回购超千亿

为了提振自家公司股价,同时也得益于充裕的现金流,在今年第三季度,伯克希尔回购了约90亿美元的公司股票,不仅打破了第二季度51亿美元回购额所创的新高,连续两个季度股票回购规模破纪录,甚至已经高于其史上任一年度的回购额。

具体而言,伯克希尔在第三季度回购了超过25亿美元的A类股票和约67亿美元的B类股票,此前瑞银估算的季度回购总额仅为32亿美元。据媒体统计,今年前三季度,伯克希尔共回购约157亿美元自家股票,是除苹果之外美国上市公司中回购规模最大的。

其实长期以来,巴菲特一直都倾向于直接投资,而不是回购股票,但是伯克希尔却在第三季度中回购股票大约动用了90亿美元的资金,2020年前9个月总规模为160亿美元(约1057亿元人民币)。

今年5月,巴菲特就新冠病毒疫情的后果发出了警告。此后,他逐步开始从伯克希尔哈撒韦持有的1466亿美元现金中抽出一部分来投入更多资金,甚至于在第二季度中打破了该公司股票回购规模的纪录。

押对苹果成翻身“绝杀”

继续增持,较二季度增加202亿美元

在今年第二季度时,伯克希尔的股票出售净额曾创十多年来最高,而在第三季度则彻底改变方向,股票购买净额为47.9亿美元。

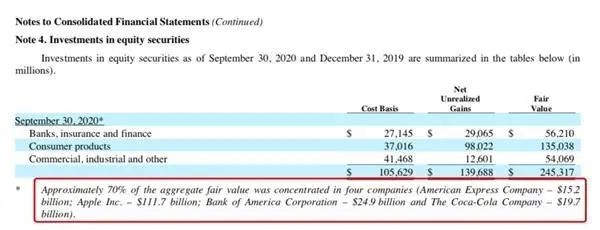

截至2020年9月30日,伯克希尔大约70%股票持仓集中在四只股票,分别是:

美国运通(持股152亿美元)、苹果(1117亿美元)、美国银行(249亿美元)、可口可乐(197亿美元);经计算,苹果持仓占该公司股票持仓总数的约45%,是其最大投资。

而在去年底(截至2019年12月31日),伯克希尔大约60%的股票持仓集中在这四只股票:美国运通(持股189亿美元)、苹果(937亿美元)、美国银行(334亿美元)、可口可乐(221亿美元);经计算,苹果持仓占该公司股票持仓总数的约33%。

大幅持有苹果无疑成为股神第三季度翻身的绝杀技。

今年以来,苹果股价从73.41美元一路飙升至当前的118.69美元,累计大涨62%,最新市值高达2.02万亿美元。

相比之下,美国运通股价今年以来累计下跌22%,美国银行累计下跌31%,可口可乐累计下跌11%,股价均表现不佳。可以说押对苹果公司对于伯克希尔至关重要。

伯克希尔自身股价方面,伯克希尔A类股在今年第三季度大幅反弹近20%,但今年迄今股价仍累计下跌约7.6%。

投行分析师:看到了一定程度的谨慎

对于三季度的财报,华尔街投行的分析师吉姆·沙纳汉(Jim Shanahan)此前在接受电话采访时表示:“我看到了某种有趣的一次性机会,并希望我们能(从伯克希尔哈撒韦的财报中)观察到,除了7月下旬披露的情况以外,该公司还进行了其他一些回购活动。”但他同时表示:“我仍然看到了一定程度上的谨慎。”

他指出,伯克希尔哈撒韦公司A类股的股价在第三季度累计上涨了近20%,相比之下同期标普500指数的涨幅为8.5%。这就意味着伯克希尔哈撒韦的表现好于大盘,这是一个可喜的转变。在过去10年时间里,该股一直都落后于大盘,而今年到目前为止也是如此,这在一定程度上是因其规模所致:这家企业集团是如此庞大,以至于很难找到价格诱人、能够加速其增长的交易。

伯克希尔的扩张战略包括大举进军海外,将向日本的五家贸易公司投资大约60亿美元。通常来说,这家总部位于内布拉斯加州奥马哈(Omaha)的公司总会押注于美国企业,不过也有一些例外,比如说该公司于2006年首次达成的收购一家以色列制造公司的交易等。

彭博情报的高级行业分析师马修·帕拉索拉(Matthew Palazola)和助理分析师Derek Han表示:“在我们看来,基于巴菲特之前的保守言论,在市场动荡的情况下,伯克希尔哈撒韦还是不太可能进行大规模收购。虽然该公司并不是无所事事,但其需要进行非常大的交易才能带来可见的变化。”

(文章来源:21世纪经济报道)