高盛(Goldman Sachs Inc。)策略师本周警告称,传统的避险资产并没有为投资者在最新的金融市场动荡提供有效庇护,过往的传统交易逻辑可能已失效。

高盛分析显示,随着通胀和利率上升以及低波动时代的结束,寻求有效对冲的投资者必然会试图进入债券、日元和黄金等传统避险资产领域。然而,当前的问题在于,面对着股市波动率指标恐慌指数VIX的飙升,却鲜有避险资产能同步走高。

高盛分析师包括伊恩·赖特(Ian Wright)写道,没有安全避难所,也没有资产或股票门类,与最近的VIX产生了正向的波动关系,并且也极少与10年期收益率产生正向的波动,这令分散投资的交易者陷入走投无路的境地。

虽然债券通常能为股票投资者提供及时的缓冲,但由于央行逐渐减少量化宽松和加息,特别是在美国政府正在大举借贷时,相关策略当前已愈发难以奏效。高收益率的潜在对冲可能是周期性股票,但高盛发现,如今消费类别的公司与10年期美国国债收益率也正呈现正相关。

在日元方面,过往由于日本庞大的净债权人地位,日元在动荡时期成为了可靠的避险资产。但在当前,日本央行决心继续采取货币刺激措施,日元也变得不太可靠。

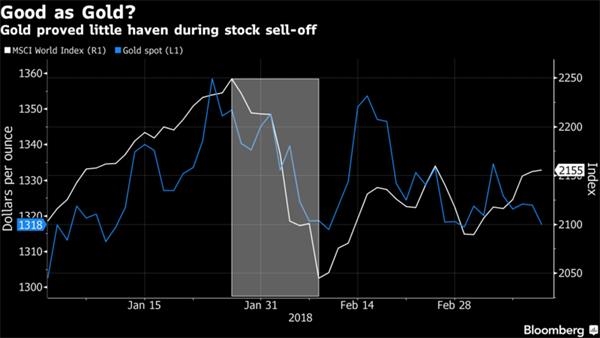

至于黄金,事实更是胜于雄辩。在1月末至2月初的美国股票遭抛售并波及全球的情况下,黄金的避险功能被证明是失败的。

高盛策略师写道:“随着利率上升,在传统领域中寻找有效对冲将愈发困难重重,而金发女孩效应下的高增长低通胀则会逐渐消失。通过衍生品交易进行主动风险管理对于投资组合将变得更加重要。”