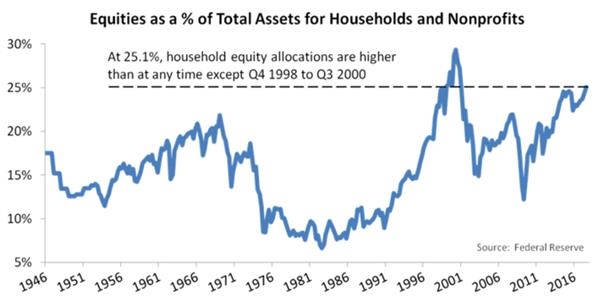

美联储上周四(9月21日)公布最新资金流数据显示,今年二季度,股票投资拨款占美国家庭总资产的25.1%,仅次于1998年第四季度至2000年第三季度期间的水平。美国家庭的过往股权资金配置情况如下图:

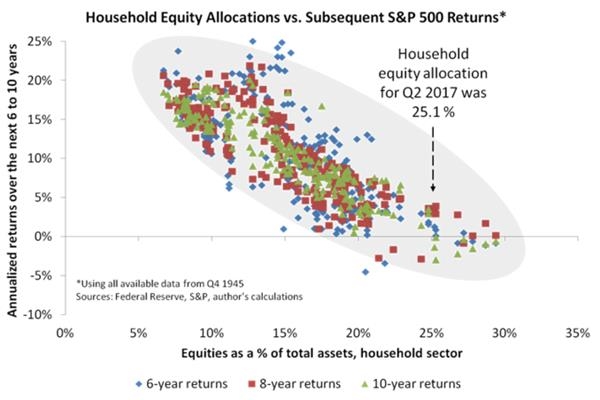

美国家庭对股票的配置为美股的长期回报提供了线索。下图将家庭投资股票的数据与之后的六、八、十年期间标普500指数相应的回报率进行比较:

从上图,我们首先可以发现,当股票配置占家庭总资产的25%或更多时,标普500指数在之后6-10年的回报率有可能接近4%。与现在极低的债券收益率相比,4%算是可观的了。如果股票确实在未来6至10年内上涨4%,其收益率可能高于任何其他主要资产类别的回报。

其次,从上图看出,随着股权分配比重增加,年化收益的散点分布呈下降趋势。回报率似乎平均分散在以当前现金利率计的1%左右。所以,你可能会乐观期望有4%的回报,但现实是,负回报的可能性更高。

第三,你可能会看一眼数据,然后说:那又怎么样?我们应该使用传统的指标——市盈率,而不是资产分配情况,来判断未来股市的收益。

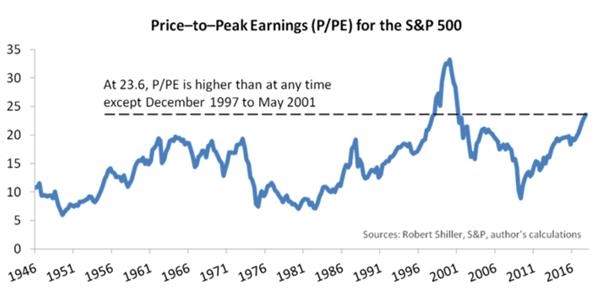

鉴于标普500指数近期已经升破2500点,下一张图表更新了另一个市场更为关注的指标——股价/最高盈利比率(P/PE),这不同于传统的、以过去一年盈利作为分母的市盈率,P/PE选取最高四个季度的盈利作为分母,以减轻收入陷入衰退时产生的扭曲。

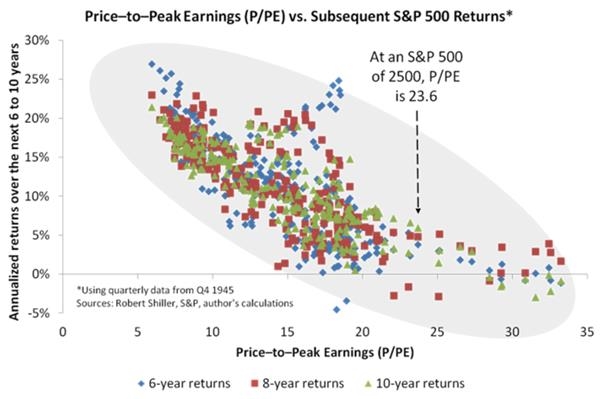

智通财经发现,目前的标普500指数的股价/最高盈利比达到23.6倍,估值与1997年12月大致相同。有人可能会乐观地解释,既然如此,上一次长牛市到2000年才结束,说明现在股市仍有进一步上涨的空间。然而,长期回报前景并不乐观,如下图所示:

在任何一张图表中,向下的斜率均指向长期回报微薄。事实上,如果我们仅使用上面的散点图来作估计,同时也考虑到美联储的预期利率路径,标普500指数的回报率似乎与现金回报相似。

最后,投资者是时候该反思自己的期望值和风险水平了,不应该承受比熊市到来时能容忍的更多风险。一如以往,只有很小一部分投资者能准确估计下一个市场周期,我们不应该太过于幻想成为那些幸运的少数人。