年报隐藏的终极奥秘:基金内部人员选基清单!

作为陆家嘴资深金融从业者,笔者经常被身边的七大姑八大姨问及婚恋,哦不,基金购买问题。更有精明者不乏追加一句:“你自己买什么基金?”

近日2016年年报相继出炉,笔者就从年报中为客官起底公募基金从业者的持基之道。

作为价值投资人,投资的第一要义是选择管理水平较高的基金产品,关注资产的中长期业绩是关键。换句话说,投资不仅是短跑,而选对基金经理就成功了一半。从该角度出发,有一项指标绝对简单易行,那就是——管理人内部持有份额,它指的是基金产品中公司内部人员“自购”持有的份额数量。

这一指标有三点可参考性:

第一,基金员工的自购持有期有不少于6个月的硬性规定,意味着内行投资人的出发点便是稳健持有。

第二,内部员工对自家基金有着天然的信息优势。他们熟稔产品的业绩表现,无论是基金经理的管理风格,还是资产配置方向和操作策略。

第三,当公司员工将目光集中投向某一基金时,也会增强基金经理的使命感,愈加积极地对业绩负责。因此从受内部员工追捧的基金中筛选出优质者的概率会更高。

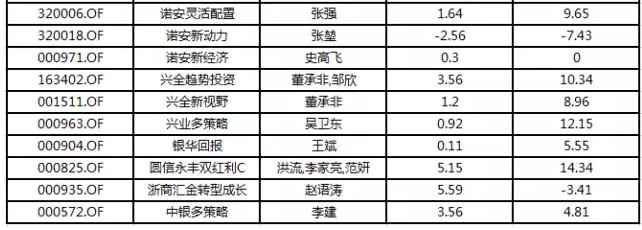

笔者根据管理人内部持有份额高低,选取了一组基金样本作为代表。样本产品来源于全市场主动管理的混合型及股票开放型基金,入库规则包括:

2015年中报起有管理人内部员工持有记录;

同时满足2016年年报披露员工持有份额200万以上、2015以来员工持有份额不低于100万份的基本条件;

其中任一期员工持有份额800万份以上可直接入库。构建了基础产品池后,进一步剔除基金经理在2015年中期以来发生调整,或2016年末较2015年末员工减持50%以上的基金。

排除业绩发生重大变动的不利项后,最终得到了34只全市场产品。

(按拼音首字母排序):

数据截至2017-03-31

细细研究,笔者发现基金公司员工口味专一,多偏爱“历经牛熊轮回,风格稳定业绩稳健”的产品。

其中,富国和诺安基金以4只员工高持比基金并列榜首。样本中2014年以前成立的基金多达14只,成立时间最久的当属富国天惠、兴全趋势和华宝兴业动力组合,自2005年成立以来,基金经理执掌不变,员工持有份额不断上升。

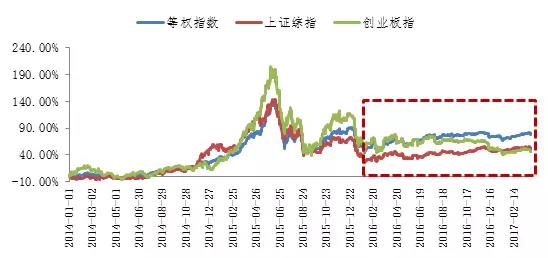

另一方面,管理人内部也喜爱配置业绩弹性高的主题型产品,以产业升级、医药投资,累计获得79.07%收益,分别超越上证综指和创业板指获得超额收益26.78% 和32.85%,业绩表现突出。

2014——2017年员工持有份额较高的样本基金业绩表现

数据截至2017-03-31

这些充满底蕴的基金除了在牛市中获取超高的β收益外,在震荡行情中同样脱颖而出,博取α收益强劲有力。