基金经理:看好港股基础未变

公募基金二季报披露完毕,QDII基金、基金中基金(FOF)运作情况浮出水面。二季度的QDII基金、FOF规模均大幅扩张,FOF业绩整体稳健,QDII基金近八成取得正收益。

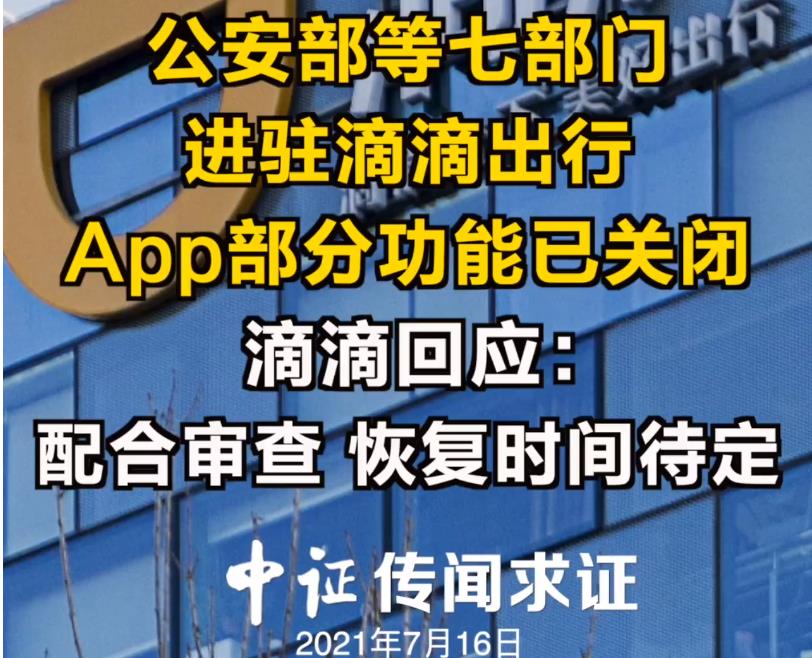

受外部环境变化和市场风格轮动影响,二季度QDII基金业绩明显分化。特别是受突发因素影响,部分基金重仓的互联网、教育等行业和个股表现不尽如人意。有基金经理坦言,看好港股的基础没有发生变化,对港股市场依然乐观。

QDII基金多取得正收益

二季度,QDII基金规模继续扩张。天相投顾数据显示,QDII基金二季度末资产净值达到1875.51亿元,相较于一季度末的1621.17亿元,增长了15.69%,占所有公募基金资产的比例由一季度末的0.76%上升至0.8%。

从业绩上看,近八成QDII基金二季度获得正收益。Wind数据显示,可统计的309只QDII基金中,246只收益为正(A、C分开统计),其中59只QDII基金二季度收益率超10%。5只投资医药的QDII基金二季度收益率超30%,天弘越南市场、上投摩根中国生物医药收益率超20%。不过,由于二季度多只互联网中概股大幅下挫,主要投资互联网企业领域的QDII基金业绩垫底,张坤管理的易方达亚洲精选二季度跌9.10%,交银中证海外中国互联网、易方达中证海外互联ETF等跌超5%。

FOF在二季度实现规模大幅增长,二季度末资产净值达到1178.81亿元,相较于一季度末的951.82亿元,增长了19.26%,占所有公募基金资产的比例由一季度末的0.4%上升至0.5%。值得注意的是,头部FOF的规模明显扩大,截至二季度末,共有7只FOF规模均超50亿元,规模最大的交银安享稳健养老目标一年持有,规模已达到152.87亿元。

规模扩张背后,FOF业绩整体表现稳健,Wind数据显示,可统计的183只FOF(A类、C类分开计算)中,182只在二季度获得正收益。其中,82只FOF二季度回报超5%,19只回报超10%。

继续看好港股市场

展望后市,南方香港成长基金经理黄亮表示,港股资产的配置初衷既不应是抄底港股低估值,也不是拥抱全球市场龙头。港股市场是“投资中国”组合中的重要组成部分,是配置中国新经济公司的重要选项。第一,港股和美股是新经济企业上市的重要阵地;第二,海外市场中,港股相较美股市场的优势已经愈发明显;第三,过去两年,得益于港交所改革,众多优质的新消费、创新药和互联网公司登陆港股市场进行首次上市,已经形成了明显的板块聚集效应,并吸引更多优秀的新经济公司赴港上市。这些标的中部分公司具备长期的增长前景,也将为港股市场注入新的活力。

华安香港精选基金经理苏圻涵、翁启森表示,对于2021年的港股市场仍然乐观。尽管市场出现较大震荡,但原先看好港股的基础未发生变化。全球流动性环境仍然宽松,风险偏好上升,港股估值有望提升。全球经济有望共振向上,有助市场调升港股企业业绩增长预期,市场进入流动性宽松提升估值和企业业绩上行的良性局面。短期内,基于美元流动性的边际收缩和通胀预期的下行,成长板块跑赢价值板块的可能较大。近期看好业绩确定性成长的光伏新能源板块和物业股。