养老目标基金策略争 目标日期占主流税优政策成焦点

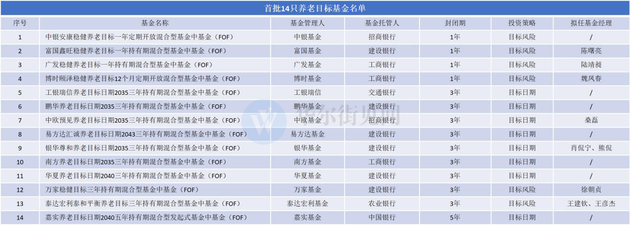

养老已经进入“靠自己”时代。8月6日,首批14只养老目标基金获批,在完成必要程序和准备工作后,很快将进入正式发行阶段。

“目标日期”和“目标风险”是养老目标基金的两类投资策略。在美国市场上,较之目标风险策略,后面世的目标日期基金已经成为美国个人养老金的主要配置标的,先面世的目标风险基金的配置占比却在下滑。

更值得关注的是,公募基金能否更好助力养老金第三支柱建设,税收优惠政策至关重要。目前中国养老目标基金暂无税收优惠,不过到2019年5月,这个现状有望改变。而税优力度越大,居民投资养老目标基金的意愿也将越强。

8月6日,证监会下发批文,14家基金公司获准发行首批养老目标基金。华尔街见闻整理信息了解到,首批14只养老目标基金中,“目标风险”投资策略的基金共6只,“目标日期”投资策略的基金共8只。

为了鼓励投资者长期持有,同时避免基金规模大幅波动而影响基金经理管理,养老目标基金在设计之初,就设有一定时长的封闭期。首批14只养老目标基金中,4只基金的封闭期为1年,9只基金的封闭期为3年,仅嘉实这只养老目标基金的封闭期为5年。

养老目标基金的投资策略主要分为“目标风险策略”和“目标日期策略”两类。其中目标风险基金(TRF)是根据投资者特定的风险偏好来设定权益类资产、非权益类资产的配置比例的基金。它假设投资者比较清晰地知道自身对基金组合风险(波动率)的目标需求。

目标日期基金(TDF)是以投资者退休日期为目标,根据不同生命阶段风险承受能力进行投资配置的基金。它假定投资者随着年龄增长,风险承受能力逐渐下降,因此会随着所设定目标日期的临近,逐步降低权益类资产(股票、股票基金、混合型基金等)的配置比例,增加非权益类资产的配置比例。目标日期基金多以退休日期命名,比如“华夏养老目标日期2040三年持有期混合FOF”就主要是为将在2040年前后退休的人群设置的。

根据监管规定,养老目标基金定期开放的封闭运作期或投资人最短持有期限不短于1年、3年或5年的,基金投资于股票及股票型基金、混合型基金和商品基金(含商品期货基金和黄金ETF)等品种的比例合计原则上不超过30%、60%、80%。

以“广发稳健养老目标一年持有期混合型FOF”为例,投资者买入的每笔资金,均需锁定一年。25%的基金资产投资于权益类资产(包括股票、股票型基金和混合型基金),75%的基金资产投资于非权益类资产(包括债券型基金、货币市场基金、债券、现金等)。上述权益类资产配置比例最高可至30%,最低可至15%。

中欧基金则明确谈到由于公司长期投资业绩较好、旗下精品基金风格多样,旗下获批的养老目标基金将从“内部FOF”做起,以达到节省费率成本,减少调研成本、提高投资胜率的效果。

总而言之,目前各家基金公司的对外发声内容,主要包括FOF管理团队阵容、前期准备、外资股东方经验等,但由于招募说明书尚未披露,关于基金投资、封闭运作、优惠费率等更详细的信息也等待进一步明确。

较之目标风险基金,不少公募基金业内人士对目标日期基金表现出更大的好感度。华尔街见闻了解到,截至2017年底,美国市场有目标日期基金632只,资产规模为11158亿美元,数量和规模均约占美国公募FOF的50%;而目标风险基金251只,资产规模为3987亿美元,数量和规模均约占美国公募FOF的18%。

“从产品设计角度看,哪一年退休,就有相应的目标日期基金与之匹配。同时有下滑曲线来决定每年的股债配置比例。因此,除了对应年龄退休的投资者外,另外一部分风险收益特征与下滑曲线所处阶段相匹配的投资者,也可以考虑申购该目标日期基金。”上述沪上基金经理补充道。

“目标日期在国内实现起来难度比较大。”广东某公募人士向华尔街见闻表示,“我们产品部跟银行沟通了一下,银行倾向于目标风险基金,因为怕目标日期基金卖不出去,因此我们也只上报了目标风险基金。”

“养老目标基金都是卖给个人投资者,国内的个人投资者投资周期偏短,当前市场能接受的封闭期上限也就是3年。”

“目标风险和目标日期策略都挺好,关键要看如何执行。作为FOF产品,挑选配置的基金产品要严格按照预定的机制流程进行。”沪上某公募固收总监的态度显得中立的多。在他看来,FOF产品存在说一套、做一套的风险。

在目标风险和目标日期之间,投资者该如何选择呢?华夏基金向华尔街见闻表示:“目标日期基金是一站式养老金投资模式。投资者只需要买入即可,后续不再需要费心,市场判断和调整操作都交由专业的投资管理人去做。”

“如果投资者对自己养老金投资的需求清晰、明确自身的风险偏好,且有一定的市场投资经验,可考虑选择目标风险基金。如果投资者是一名投资小白,或者比较忙,无暇顾及账户资产管理,那么目标日期基金显然更适合这类投资者。”

“比照美国的经验,要真正发展养老目标基金产品,还要有配套的激励机制,如税收优惠政策。”上述公募人士直言重点问题。

华尔街见闻了解到,养老金第三支柱发展的最大推动力就是政府强有力的税收优惠激励。以美国为例,购买个人商业养老基金,税收优惠额度约为社会平均工资的12%-15%。如果没有税收优惠支持,居民投资养老目标基金的热情无疑会大打折扣。

某基金从业人士表示,若没有税收优惠,买一个三年定期开放的养老目标基金,与买一个三年封闭期的股票基金区别不大。

如果投资者A每年花费2万元投资于养老目标基金,若2万元不用缴付个人所得税(假设原本税率是10%),因此投资2万元获得减税2000元,意味着投资养老目标基金直接赚取10%的收益。由此不难想象,税优力度越大,居民投资养老目标基金的意愿会越强。

目前,中国养老目标基金暂无税收优惠。值得庆幸的是,2018年4月发布的《关于开展个人税收递延型商业养老保险试点的通知》显示,公募基金作为个人商业养老账户的投资范围,有望在2019年5月对接个人账户。届时,居民投资养老目标基金也将享受税收递延优惠。

银河证券基金研究中心总经理胡立峰表示,2019年5月,公募基金如能纳入个人商业养老账户的投资范围,将是最关键、最实质性的一步。通过国家给予的税收优惠,投资者牺牲短期短线流动性,强制进行长期投资,获取基金的专业投资能力。

结合国际经验,养老目标基金在投资运作中,也需要考虑投资者的消费习惯、缴费时机,分析投资者不同年龄阶段的支出计划等因素,结合资本市场流动性和波动性分析,动态调整投资策略,有效提高产品特性与投资人长期养老投资目标的匹配度。