博时基金安誉开放期频遭大额赎回 规模缩水近9成(附图)

新浪财经编者注:

资料图。

资料图。

证券时报记者 李树超

曾经在股市大幅调整后红极一时的中长期定期开放债券基金,也难逃被赎回的命运。近期,有定开债基在开放期遭持有人大额赎回,只得通过延长开放期、增加代销机构、实行费率优惠等措施来为基金紧急“补血”。业内人士认为,市场环境的变化让中长期定开债基一开放即面临赎回压力,此类基金长期收益如不被看好,未来资金还会被分流。

定开债基开放期 规模缩水近九成

7月5日,一家大型基金公司旗下一只定开债基金发布公告称,因基金运作需要,原定截至7月5日的开放期延长至7月7日。根据基金合同,该基金在开放期结束后,将从7月8日起进入第二个封闭期。

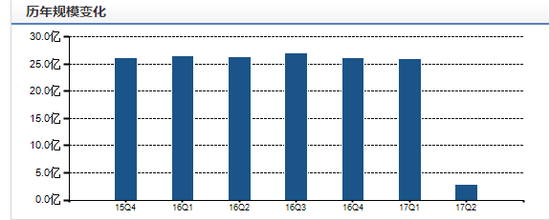

据了解,进入开放期,该基金增加了泰诚财富、深圳前海微众银行等为代销机构开展费率优惠,并参加了多家银行代销机构的费率优惠活动,以吸引资金申购。公开资料显示,该只基金成立于2015年12月,募集期净申购25.94亿元,第一个封闭期自2015年12月23日至2017年6月23日,6月26日至7月7日开放,办理申购与赎回业务。谁知经过一年半的封闭,基金刚一开放,机构和散户便纷纷撤回资金。

根据海通证券数据,截至一季度末,该基金规模为25.96亿元,而到了6月30日,总规模仅余2.84亿元,缩水89.06%。而6月最后一周正处于基金开放期,这意味着在短短5个开放日中,基金流失了23.12亿元。

从基金持有人结构数据看,机构和散户各占一半。2016年年报显示,该只基金机构投资者持有份额为13.01亿份,占比50.07%,个人投资者持有份额为12.98亿份,占比为49.93%。从2017年一季报看,该基金并没有单一投资者持有基金份额超过20%的情况。

实际上,除了该基金,二季度开放申购的多只定开债基也都出现了较大规模的净赎回,如深圳一家基金公司旗下某一年期定开债基6月15日开始赎回,到6月30日,份额规模从开放前的5.22亿份缩水至0.82亿份,缩水比例达84%。上海一家基金公司旗下某9个月定开债基自6月13日开放申赎,到6月底规模从封闭期的12.61亿份跌至2.91亿份,缩水幅度也达到77%。类似这样在开放期份额大幅缩水的情况在二季度非常多。

一些定开债基清盘或转型

事实上,自2015年末股市经历了较大幅度的调整以来,市场上的风险偏好大幅下降。当时资金对中长期正收益产品有较高的期望,设有封闭期的中长期债券基金成为散户和机构资金青睐的品种。

多位业内人士称,市场环境的变化让中长期定开债基在开放日面临赎回压力,如果资金对这类基金的长期收益不看好,未来不排除会被其他产品分流的可能。

公开信息显示,上半年,已经有包括诺安裕鑫收益两年、大摩华鑫多元收益18个月、德邦纯债18个月和农银汇理纯债一年等四只定开债基因开放期过后规模大跌而宣布清盘。更有基金在封闭期内选择召开持有人大会,要转换运作方式。比如,东方基金日前就发布公告,旗下东方永润18个月定开债基拟召开持有人大会,提议变更运作方式,不再设置封闭期,转型为普通开放式运作基金。

华南一位债券基金经理认为,目前,短期债券相对长期债券显示出更优的配置价值。一年期和十年期国债收益率分别为3.45%和3.6%,两者收益差很小,但期限差却很大。该基金经理称,受银行同业监管影响,债券市场经历大幅度调整,目前短期债券品种的绝对收益相对较高,且收益率波动相对较小,仍然是配置价值较高的品种。

北京一位基金公司人士认为,与中长期定开债兴起的时段相比,现在市场环境发生很大变化:一是中长期债基并没有表现出比短期债券更好的收益,不值得重点配置;二是同为固定收益类投资,债基收益率低于货币基金,这将分流许多中低风险偏好资金去投资货基;三是股市的结构性行情或对持有债基的资金有一定吸引力;四是中长期定开债基中资金持有周期较长,缺乏很好的流动性。

“如果中长期债券基金牺牲了流动性,却不能带来较好收益,投资者选择赎回是很正常的。未来随着更多中长期债基进入开放期,如果收益欠佳,中长期资金很可能就会选择出走。”