均衡组合配置 获取稳健收益

积极型投资者配置比例

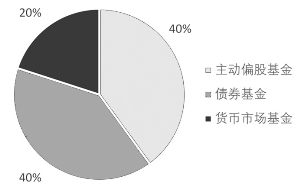

稳健型投资者配置比例

保守型投资者配置比例

从市场回顾来看,今年10月以来,股票方面,A股市场低位震荡,沪深300指数在10月底曾一度下探至3495.95点,11月份回升至3800点;债券方面,11月中旬,受隔夜拆借利率上行等多方面因素影响,债券市场经历一波回调;大宗商品方面,生猪、原油期货价格在11月份出现较大幅度下跌。

宏观数据方面,10月份,社会消费品零售总额40271亿元,同比下降0.5%。其中,除汽车以外的消费品零售额36575亿元,下降0.9%;制造业PMI、非制造业商务活动指数和综合PMI产出指数分别为49.2%、48.7%和49.0%,较上月下降0.9、1.9和1.9个百分点,我国企业生产经营活动总体有所放缓。

政策方面,11月23日,央行、银保监会出台支持房地产行业相关措施,工农中建交等国有银行陆续公布对房地产企业的授信总额,支持力度较大。随着个人养老金政策落地,明年个人养老金有望大规模入市,为资本市场注入增量资金。海外方面,当地时间11月23日,美联储公布11月份货币政策会议纪要,有意放缓加息步伐。

大类资产配置

建议投资者在基金的大类资产配置上以股票基金、债券基金以及货币市场基金为主,投资者可以适当增加权益类资产配置比例,在配置债券基金时建议以中短期债券基金为主,可适当增加“固收+”产品比例。具体建议如下:积极型投资者可以配置60%的主动偏股型基金,30%的债券型基金,10%的海外投资基金;稳健型投资者可以配置40%的主动偏股型基金,40%的债券型基金,20%的货币市场基金;保守型投资者可以配置20%的主动偏股型基金,40%的债券型基金,40%的货币市场基金。

偏股型基金:关注汽车等行业相关主题基金

从统计局公布10月份PMI细项数据来看,在制造业方面,一是产需两端有所放缓,生产指数和新订单指数分别为49.6%和48.1%,较上月下降1.9和1.7个百分点,制造业生产和市场需求景气度均有所回落;二是价格指数连续回升,主要原材料购进价格指数和出厂价格指数分别为53.3%和48.7%,较上月上升2.0和1.6个百分点。在非制造业方面,服务业市场活跃度减弱,10月份,服务业商务活动指数降至47.0%,较上月下降1.9个百分点,服务业景气水平有所回落。建筑业位于较高景气水平,建筑业商务活动指数为58.2%,较上月下降2.0个百分点,仍位于较高景气区间。待明年新冠疫情形势缓解,经济增速可期,叠加个人养老金入市,A股市场或有较好的表现。在基金选择方面,经天相投顾的行业景气度模型测算,目前景气度排名前五的申万一级行业分别是汽车、农林牧渔、公用事业、交通运输、通信,投资者可适当选择相关主题基金进行组合配置。

债券型基金:适当增加“固收+”基金配置比例

截至11月24日,今年10月以来,天相投顾纯债债券基金指数、可投转债基金指数以及二级债券基金指数收益分别为-0.09%、-0.52%、-0.40%。今年央行不断通过降息、降准来刺激经济,市场上资金面较为宽裕,债券收益率维持在较低水平,近期中国十年期国债利率在2.6%至2.8%区间波动,与美国同期国债利率形成倒挂。国内资金利率上行或经济基金面好转的预期一直影响着债券收益率。建议短期内以配置中短期债券为主,降低债券久期,同时可适当增加“固收+”基金的配置比例。

海外投资基金:投资中概股QDII基金具备配置价值

在海外市场方面,当地时间11月2日,美联储公布最新利率决议,将基准利率上调75个基点至3.75%-4.0%区间,是年内的第六次加息,也是连续第4次加息75个基点。而当地时间11月23日,美联储公布11月份货币政策会议纪要显示有意放缓加息步伐,美元资产有望反弹。此外,在美上市的中概股因受多重因素影响,目前估值较低,随着国内监管政策宽松、国内经济复苏以及上市公司大额回购,中概股有望走出一波估值修复行情,投资中概股的QDII基金具备配置价值。