继国华人寿及天安财险后,今年来最大的“黑马”险企之一——华夏人寿也被上市公司盯上了。

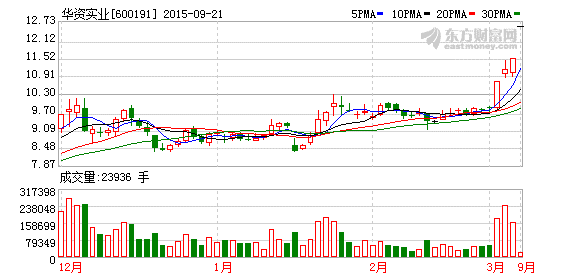

9月19日,华资实业(600191,SH)公告称,公司拟以9.14元/股的价格非公开发行不超过34.7亿股,募资不超过316.8亿元,扣除发行费用后用于对华夏人寿增资。增资完成后,公司将持有华夏人寿不超过51%的股权,华夏人寿则成为公司的控股子公司。这也创下了近年来A股上市公司收购险企股权的新纪录。

值得注意的是,华夏人寿部分高级管理人员及核心团队将参与认购华资实业此次定增股份。因此,有业内人士认为此举或涉及险企员工持股。不过,也有业内人士分析认为,因为保险公司的员工是持有上市公司股权,然后是上市公司再来参与保险公司增资,所以不涉及险企员工持股的问题。

高溢价缘于控股权

资料显示,受益于保险业的高度景气,保险公司股权成为上市公司眼中的香饽饽,近两年来已经有不少上市公司出手收购保险公司的股权。比如,9月10日,西水股份(600291,SH)发布公告称,公司拟以发行股份及支付现金相结合的方式购买天安保险26.96%的股权。同时,公司拟募集配套资金对天安保险增资。交易完成后,西水股份将持有天安保险50.87%的股权,成为其控股股东。

此外,今年2月,天茂集团(000627,SZ)也计划通过非公开发行A股募集资金总额不超过98.5亿元,扣除发行费用后用于收购上海日兴康、上海合邦投资和上海汉晟信持有的国华人寿43.86%股权。其中,收购花费72.36亿元。收购完成后,天茂集团持有国华人寿51%的股权,国华人寿成为天茂集团的控股子公司。再往前看,2014年同方股份(600100,SH)斥资10亿元从中海油手中接过了同方全球人寿(原海康人寿)50%的股权。

华夏人寿更是近年来保险业著名“黑马”险企之一,2006年12月经中国保监会批准设立。截至今年7月,公司总资产已突破2000亿元。8月10日,华夏人寿总保费规模突破1000亿元,跻身千亿俱乐部,行业排名跃居第三位。

根据公告,中企华对华夏人寿于2015年3月31日的股东全部权益进行了评估,评估结果如下:华夏人寿股东全部权益于评估基准日(2015年3月31日)所表现的公允市场价值为302.98亿元,评估值比账面净资产增值116.47亿元,增值率为62.45%。按照此溢价水平,华夏人寿目前51%股权对应的评估值为154.52亿元。而根据公告,华资实业将以316.8亿元的代价获取增资后华夏人寿51%的股权。

对此,某位长期从事保险股权交易的人士在与《每日经济新闻》记者交流时坦言,其溢价较高主要因为控股权的问题,只要涉及到控股权就会有溢价,特别是超过50%的时候,其股权溢价会很高。