11月3日起继续停牌,资产整合难度超乎想象 南北车合并定调

在中国高速铁路装备制造业完成从无到有的产业布局,并成为外贸出口的主推项目后,此前构建两大产业集团竞争格局的使命也行将结束,并将直接催生一个国字号铁路装备制造巨头的诞生。

“合并筹备小组此前已经成立,关于合并的具体方式也有多种方案讨论,换股或者成立一个新平台将两家公司纳入其中是可操作性比较强的两种方式,”一位接近中国南车的人士10月30日在接受本报记者采访时透露,“这也是基于两家公司目前的规模和资产结构综合评估之后的考虑,两家公司均在两地上市,旗下还有多家上市公司,资产整合的难度超乎想象。”

“巧合”的同时停牌

如同9月初两家公司非常“巧合”地同时发布几乎相同的澄清公告,态度暧昧地就重组问题作出回应,中国北方机车车辆工业集团公司(下称中国北车)与中国南车集团公司(下称中国南车)10月27日在A股及港股再次以“拟筹划重大事项”为由双双停牌。

按照公告公布的内容,两家公司承诺将尽快确定是否进行上述重大事项,并于股票停牌之日起的5个工作日内(含停牌当日)公告并复牌。

10月31日晚间,中国南车和中国北车再次双双发布继续停牌公告,表示因“拟筹划重大事项,鉴于该事项存在重大不确定性,为保证公平信息披露,维护投资者利益,避免造成公司股价异常波动,经公司申请,公司股票自2014年11月3日起继续停牌,预计停牌时间不超过一个月”。

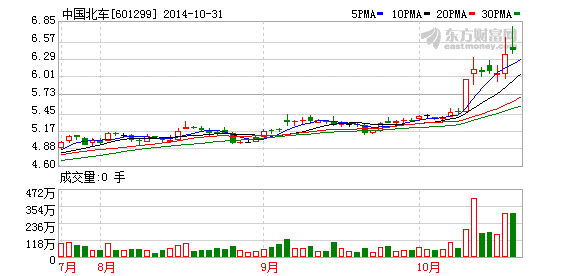

适逢两公司刚刚发布最新的财报。今年前三季度,中国南车合计实现营业收入848.9亿元,同比增长50.19%;实现净利润39.74亿元,同比增长58.29%。公司表示,业绩增长主要是动车组和城轨地铁产品交付量增加所致。此外,截至9月末,公司存货较年初增加126.06亿元,增长71.13%,主要是公司订单量大幅增加所致。中国北车业绩也大幅增长。前三季度实现营业收入641.66亿元,同比增长9.84%;实现净利润39.58亿元,同比增长65.1%。目前,中国北车在手订单创历史新高,2014年累计签订重大合同金额达1209亿元。

这也是两家公司近来所处状态的一个缩影,一方面国内高铁建设已经走出此前事故之后的阵痛期,新一轮建设热情重燃;另一方面在装备出口上屡屡有所斩获,比如中国北车刚刚宣布赢得了为波士顿地铁系统(“T”地铁)建造地铁车辆的订单,合同价值5.67亿美元。这也是中国公司在北美赢得的首个重大的基础设施合同。

根据德国轨道交通权威机构出版的《世界铁路技术装备市场》显示,目前全球轨道交通装备市场中,中国北车和中国南车分居前两位。其后分别为加拿大庞巴迪、德国西门子、法国阿尔斯通、美国GE和日本川崎。中国两家合计销售收入几乎相当于这5家企业的总和。

正因为南北车正双双处在最好的时代,因此合并在此时到来显然在一些业内人士意料之外。

一位铁道科学研究机构的人士对本报记者表示,“合并本身并不意外,但这个时机是否合适还是值得商榷,如果说是为了减少在海外业务上的竞争而合并,那只能说目前的恶性竞争已经到了不得不整饬的程度,事实上合并探讨由来已久,但启动的时机已经有些迟。”

关于两家公司在海外竞争中互相拆台的各种不为人知的事实随着合并的启动而被媒体披露并放大发酵,按照官方的说法,合并之后中国高铁装备业将“一个声音”对外说话,为高铁走出去形成合力。

合并难点是同质化

“其实相比海外市场的竞争,两家公司更应该解决的问题是同质化竞争,”一位交通运输行业资深观察人士对本报记者表示,“即使不二合一,两家公司也早该在技术和产品结构上各自偏重,同时根据细分市场的需求引导产品的走向,而不是单纯比拼市场本身,从制造引导走向服务引导,这才是真正顺应市场需求的方式。”

“合并之后的利弊目前还无法得知,央企整合近年来时有发生,应该说合并与否不仅仅是依据单纯的市场因素,但结果差异甚大,所以真正的问题不在于合并本身,而是如何真正实现业务的整合,达到融合双方优势规避劣势的目的。”前述人士表示。

此前主管机构也曾通过划分市场地域的方式来减少中国南车和中国北车在海外市场的竞争,但目前看来并没有收到预期的效果。

然而央企合并中不可避免需要解决的问题在于人事安排以及新公司的主导权问题。两家同级别央企在合并之后管理层从两套班子变为一套,冗员问题是必须要解决的。

“如何解决管理层的安置是央企合并需要解决的重要问题之一,但对于自上而下推行的合并而言,行政力量往往起到主导作用,”一位供职于曾经过合并的某央企人士对本报记者表示,“相比之下更迫切需要解决的问题在于两家公司从之前的竞争状态转换为密切合作,并尽快将业务和市场资源的更好融合,从而使合并真正发挥作用。”

当然,对于合并本身仍有一些不同的观点,比如两家企业在融资方面存在的巨大隐患,而这往往跟工程预算约束方面的不利密切相关,而在竞标中压价则会进一步削弱盈利能力,为企业增加更多负担,而这个问题是合并所并不能够解决的。