券商上半年指标排名:中信净利第一! 19家收入超去年

原标题:大洗牌!133家券商上半年25项指标排名:中信净利第一 华泰降至第八!财富管理迎爆发 19家收入超去年

证券行业上半年25项指标大排名来了。

券商中国记者获悉,证券业协会近日向券商下发了《证券公司2020 年上半年度经营业绩排名情况》,对133家证券公司未经审计经营数据进行了统计排名,虽然是初步统计数据,但依然可以让市场一窥各券商上半年的业绩情况。

今年上半年,A股各大股指均明显上涨,市场交投活跃,且多重资本市场改革利好增厚券商业绩,券行业业绩“全面开花”已是预期内事项,不过,哪些券商的表现更靓眼呢?

券商中国记者梳理出本次榜单的重点:

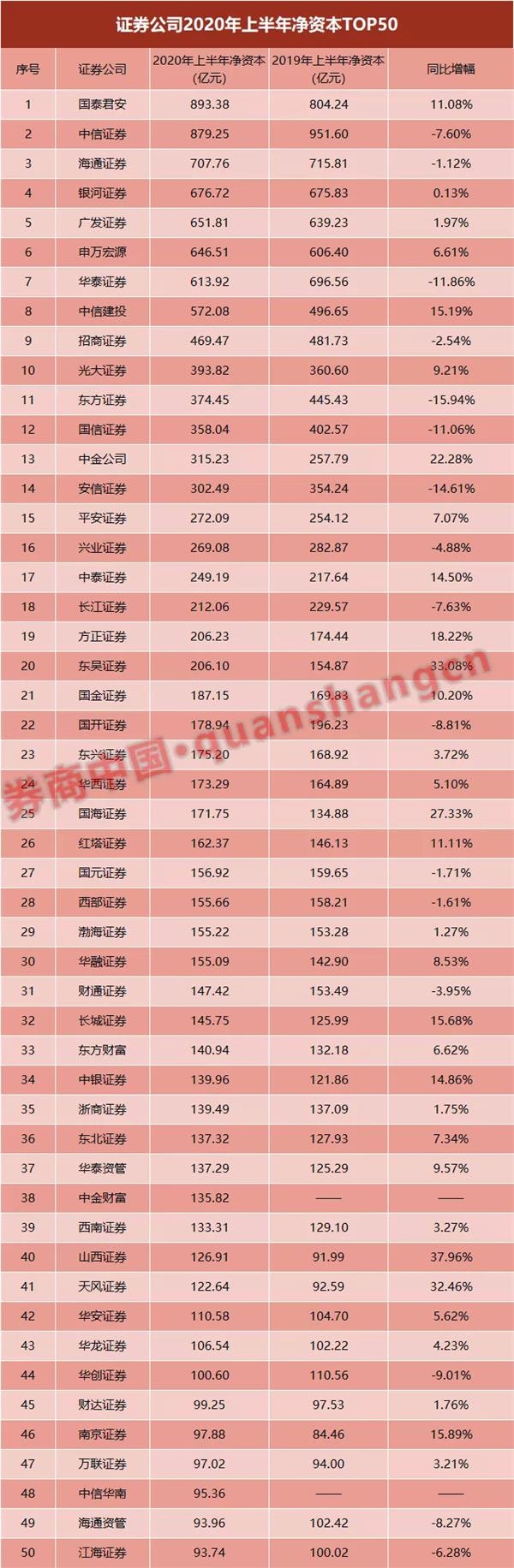

一、资产规模指标:今年上半年,国泰君安超越中信证券成为券业“净资本规模之王”,半年来国君净资本规模从804.24亿元增加到893.38亿元,增幅超过11%。

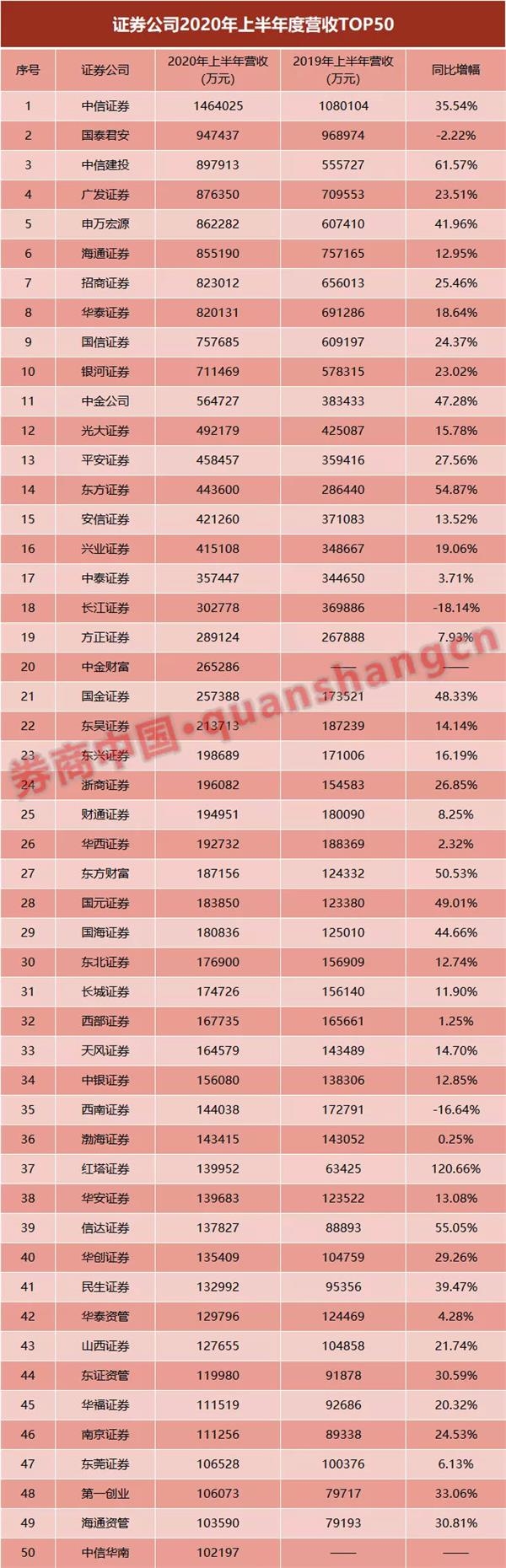

二、营收指标:中信证券、国泰君安、中信建投、广发证券、申万宏源上半年营收位居行业前五。其中中信证券营收146.4亿元,同比增幅35.54%,排名第一;排名前50券商中,中信建投证券营收同比增幅最高。

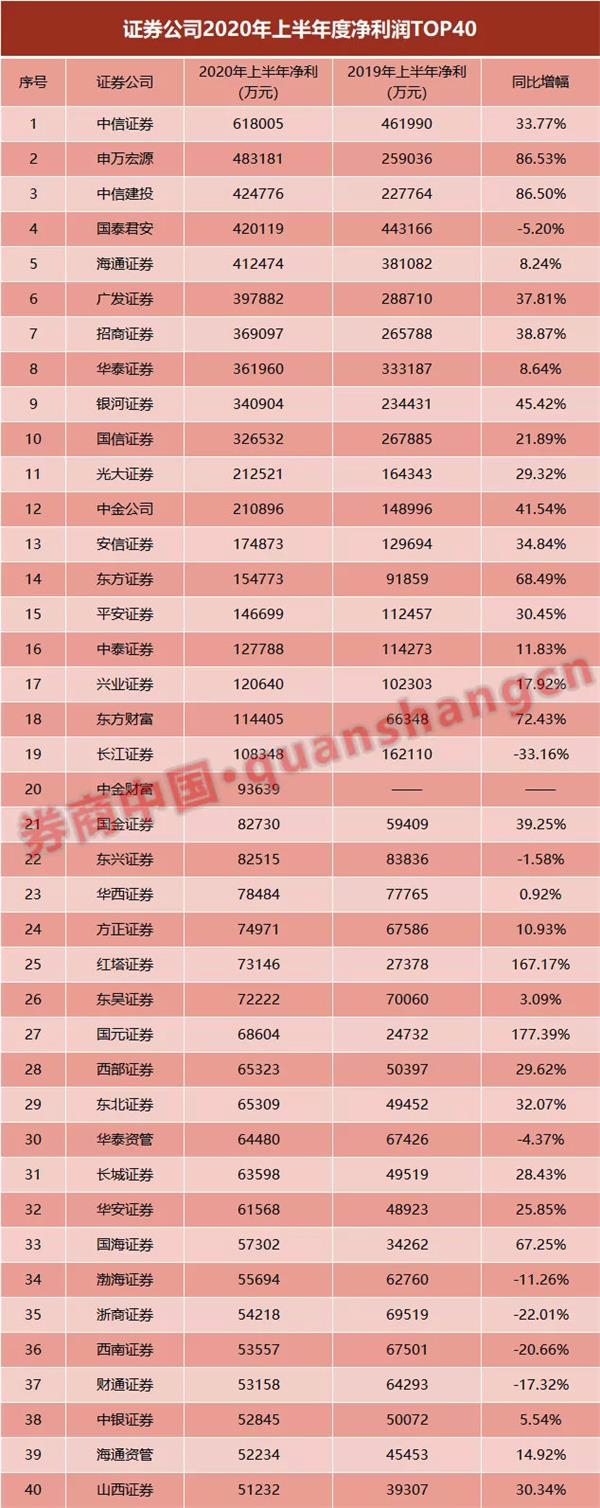

三、净利润指标:头部券商盈利情况大洗牌,中信证券稳坐第一宝座,申万宏源、中信建投证券跃居行业第2、第3名,华泰证券上半年净利润排名降至行业第8名。马太效应进一步加剧。

四、代买卖证券业务收入:17家券商上半年代买卖证券业务净收入(含交易单元席位租赁)超过10亿元,其中国泰君安、中信证券、招商证券该项收入均超过25亿元,排名前3。

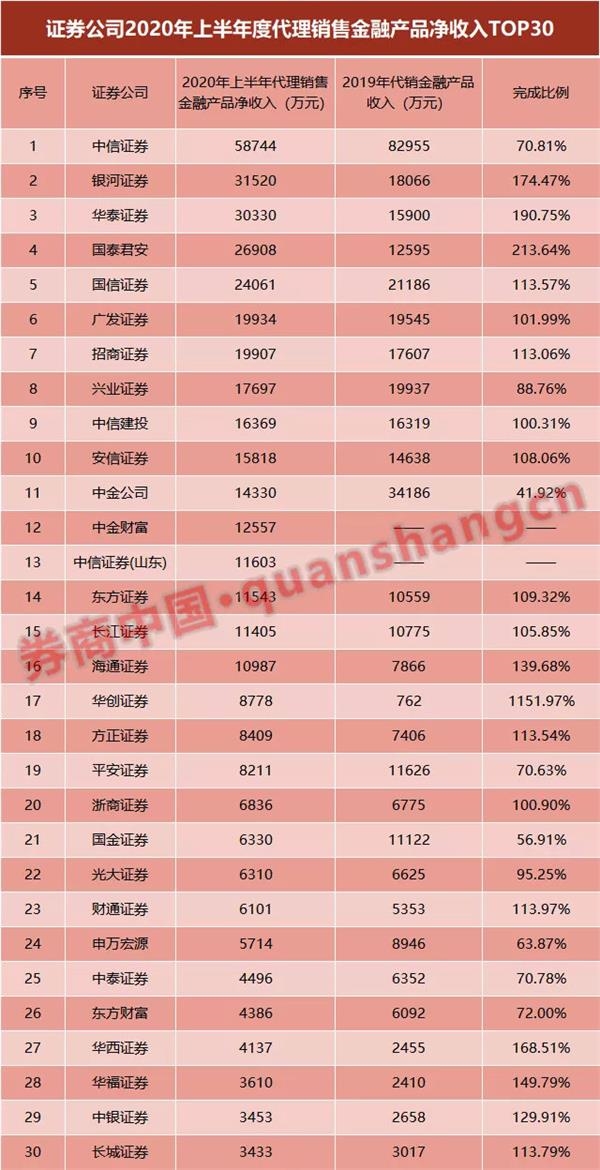

五、财富管理指标:中信证券以5.87亿元代销金融产品净收入遥遥领先,多家券商奋起直追,国君、华泰等多家券商半年代销收入已超去年全年。

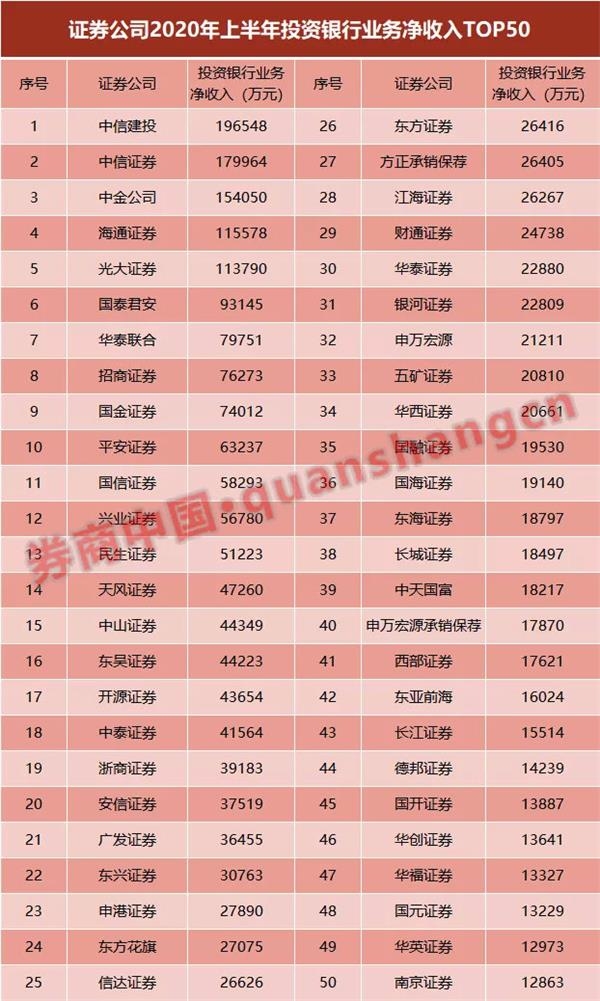

六、投行收入:中信建投和中信证券分别实现投行业务净收入19.65亿元、18亿元,占据行业前两名。

七、资管收入:今年上半年共有11家券商资管业务净收入超过5亿元,而去年同期仅有7家,华泰资管和东证资管两家仍处于行业前两把交椅。

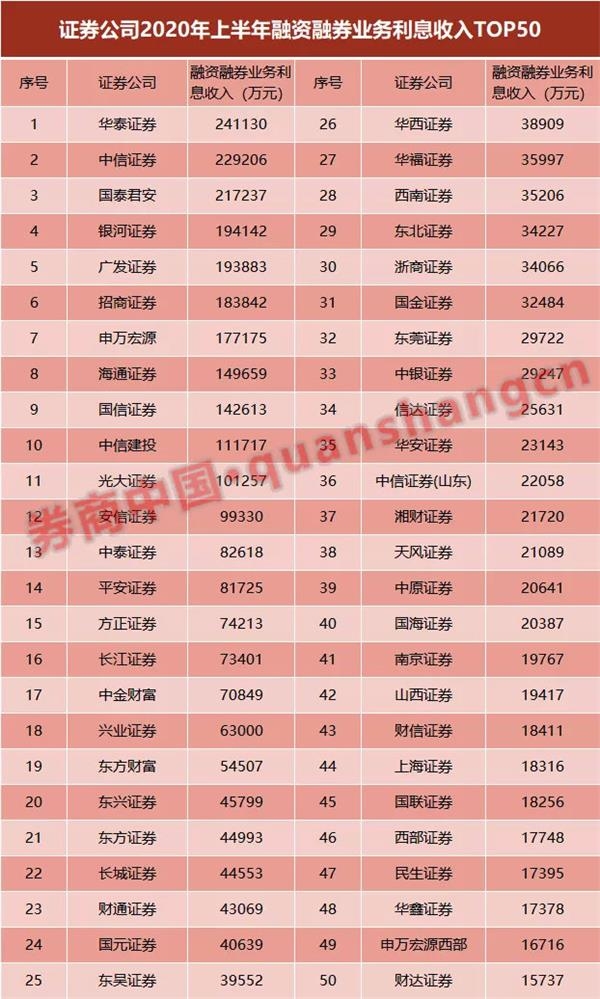

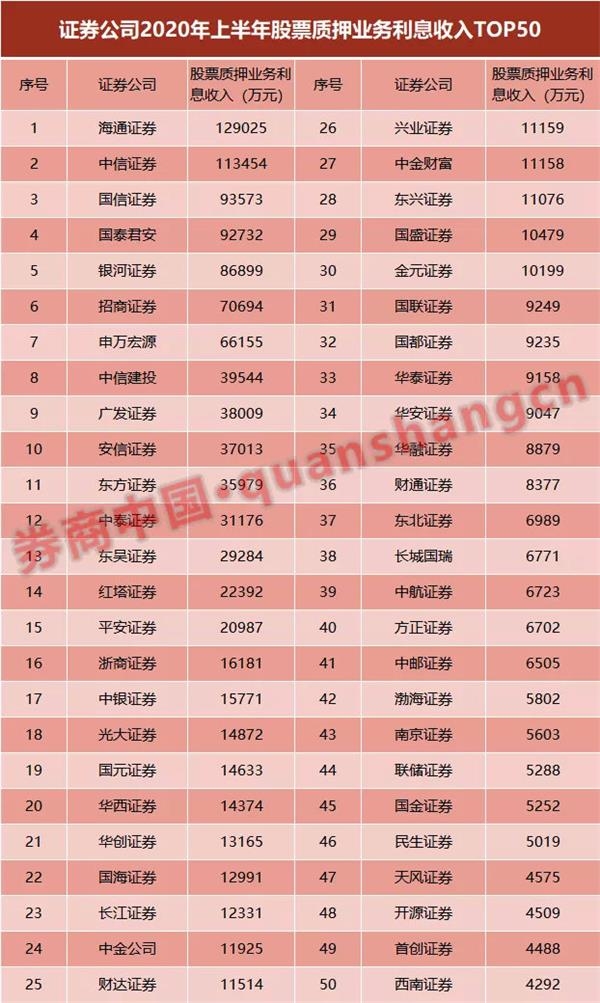

八、信用业务收入:华泰证券、中信证券、国泰君安3家券商两融业务利息收入均超过20亿元,业内券商超过10亿元水平的多达11家;与此同时,股票质押业务收入回撤较为明显。

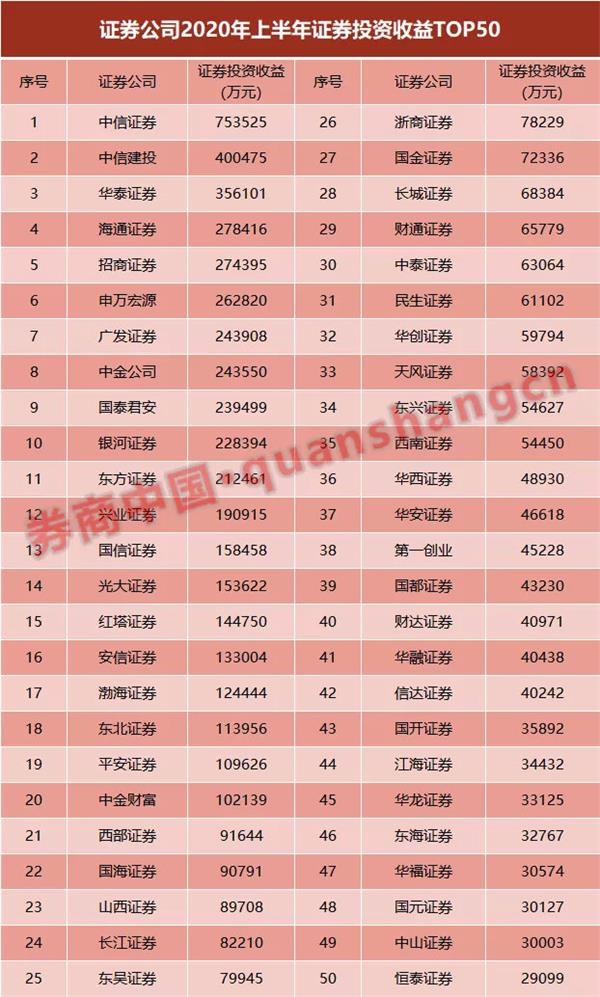

九、证券投资收入:今年上半年证券投资收益超过10亿元的券商多达20家,而上年同期为16家。

注:榜单排名或均为单家公司口径。

资产规模指标:134家证券公司总资产超8万亿

据证券业协会此前披露的数,截至2020年6月30日,134家证券公司总资产为8.03万亿元,较去年末增加11.84%;净资产为2.09万亿元,半年来增加了7.18%;净资本为1.67万亿元,较去年末增加了3.73%。

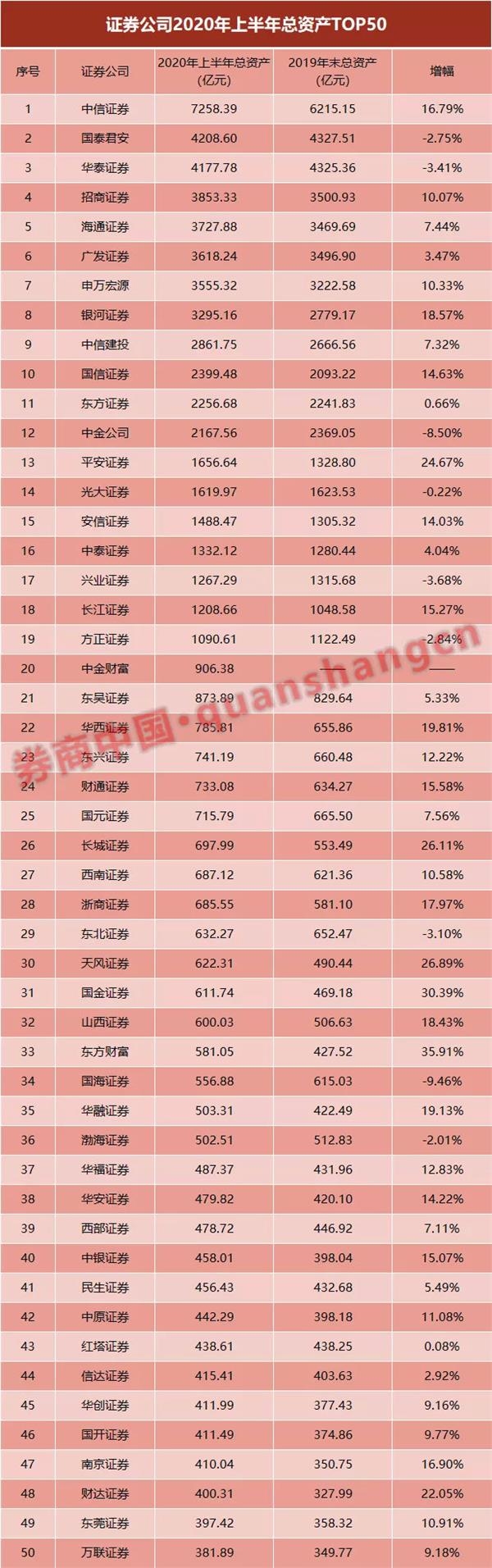

就总资产规模来看,中信证券、国泰君安、华泰证券依然位居前三,其中中信证券以7258.4亿元总资产位居行业第一,较去年末增幅16.79%,主要是受并表中信证券华南资产影响;国泰君安和华泰证券总资产分别未4208.6亿元和4177.78亿元,较去年末均稍有缩水。

此外,总资产规模排名前十的券商中,招商证券、申万宏源、银河证券、国信证券总资产均有10%以上的增加。

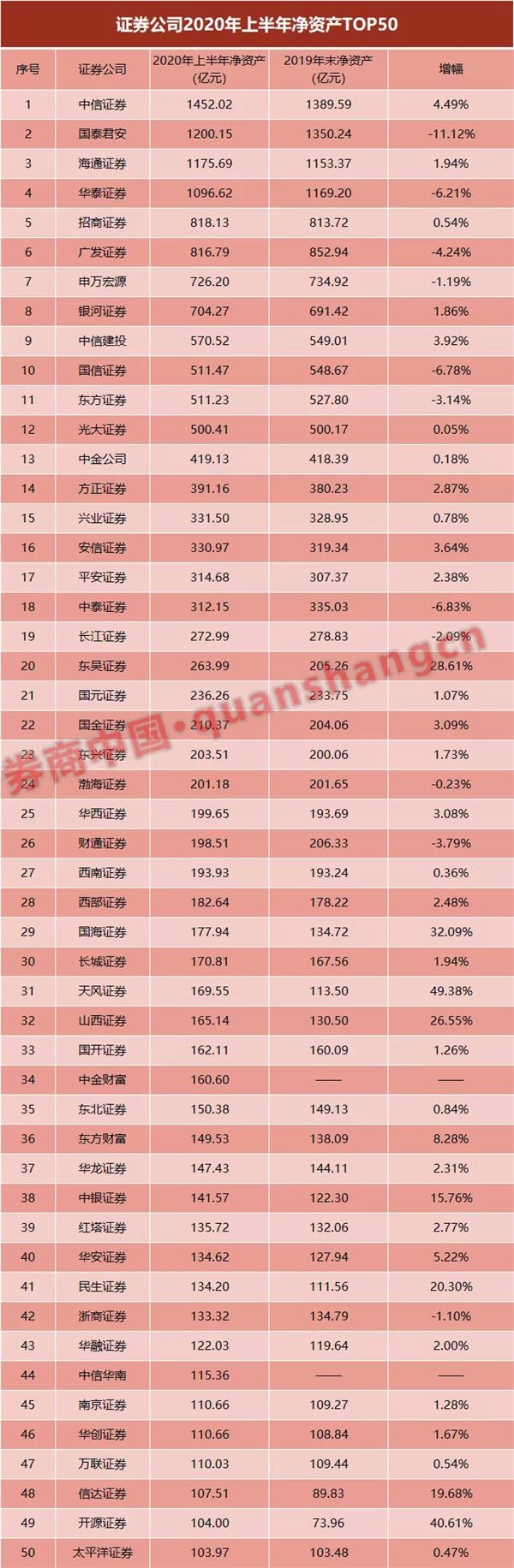

净资产规模排名前三的是中信证券、国泰君安以及海通证券,2020年上半年净资产分别未1452.02亿元、1200.15亿元以及1175.7亿元。相较去年末净资产规模,中信证券和海通证券略有增加,国泰君安净资产缩水了11%,去年末净资产规模排名第三的华泰证券上半年也缩水了6%,因此退居第四位。

净资本是衡量券商资本充足和资产流动性状况的综合监管指标,今年上半年,国泰君安超越中信证券成为券业“净资本规模之王”,半年来其净资本规模从804.24亿元增加到893.38亿元,增幅超过11%;中信证券净资本规模未879.25亿元,较去年末下降了7.6%。

数据显示,今年以来,已有国信证券、海通证券、中原证券、西南证券、第一创业、中信证券5家券商实施定增,合计募资额超650亿元。其中,海通证券定增规模最大,达到200亿元;山西证券、东吴证券、天风证券、招商证券4家券商完成配股募资,募资规模合计超过300亿元。

此外,南京证券、西部证券、浙商证券、中信建投、华安证券、红塔证券、国元证券等多家券商的再融资计划正待实施,补充资本金以增强自身竞争力是券业趋势。

营收指标:11家券商营收超过50亿

据证券业协会此前公布的上半年全行业业绩数据,134家证券公司上半年共实现营收2134.04亿元,同比增19.26%。

具体来看,今年上半年有11家券商营收超过50亿,去年同期仅有10家。中信证券、国泰君安、中信建投、广发证券、申万宏源上半年营收位居行业前五。其中中信证券营收146.4亿元,同比增幅35.54%,排名第一;国泰君安营收94.74亿元,同比下滑2.22%,排名第二;中信建投、广发证券、申万宏源营收均超过86亿元,中信建投以89.79亿元营收同比增幅超过60%,首次跻身行业前三。

就行业排名前五十的券商营收规模来看,中信建投证券为同比增幅最高的券商,东方证券、信达证券、东方财富证券的营收增幅均超过50%。

值得注意的是,对于数据披露的口径,协会只表示为各家券商未经审计的经营数据,未说明是单家公司口径、合并口径还是专项统计数据。不过国泰君安和中信建投披露的半年业绩情况均明显高于本榜单排名,以及各券商子公司均单列排名来看,本榜单或为单家公司口径。

净利润:前10大券商占比为49.97%

据证券业协会此前公布的数据,全行业上半年实现净利润831.47亿元,同比增24.37%。

具体来看,有10家券商净利润超过30亿元,合计净利润为415.49亿元,占行业净利润的比例为49.97%;去年同期,排名前10券商净利润合计为316.3亿元,占行业比例为47.45%。也就是说,头部券商的集聚效应在增强,马太效应加剧。而从同比增幅来看,头部10家券商的净利润同比平均增速为31.36%,高于行业平均增幅。

来看具体排名,今年上半年,除了中信证券稳坐第一宝座外,头部券商盈利情况在今年上半年进行了大洗牌,申万宏源、中信建投证券跃居行业第二、第三名,华泰证券上半年净利润排名降至行业第8名。

中信证券以61.8亿元的净利润位居行业第一,同比增幅33.77%;申万宏源证券和中信建投证券净利润分别为48.32亿元和42.48亿元,同比增幅均超86%;国泰君安和海通证券的净利润分别为42亿元和41.25亿元,前者下滑5%,后者增长8%,上半年排名第4名和第5名。

此外,上半年也有数家券商出现亏损,多为合资券商,其中摩根大通(中国)上半年亏损9362万元,汇丰前海证券亏损6752万元,摩根士丹利华鑫亏损5603万元。

代买卖证券收入:6家券商该项收入超24亿

今年上半年,深证成指、创业板指、中小板指均明显上涨,交投十分活跃,多家公司经纪业务收入大幅增长。证券业协会数据显示,上半年证券行业共实现代理买卖证券业务净收入(含交易单元席位租赁)523.10亿元,同比增17.82%。

共有17家券商上半年代买卖证券业务净收入(含交易单元席位租赁)超过10亿元,去年同期有15家。国泰君安、中信证券、招商证券、银河证券、广发证券、国信证券该项收入均超过24亿元,排名前6。

具体来看,国泰君安上半年实现代买卖证券收入(含席位租赁)为30.31亿元,同比增加18.66%;中信证券、招商证券分别实现该项收入超过25亿元,同比增幅均接近30%,行业排名分别为第2、3位次。

就该项业务指标排名前50的券商来看,国盛证券、东方财富证券、兴业证券3家券商上半年代买卖证券业务收入有超过30%的增幅,其中兴业证券上半年该项业务收入9.23亿元,同比增幅为37%;东方财富证券上半年该项收入11.98亿元,同比增幅超过43%;国盛证券该项收入4亿元,同比增幅超过79%。

财富管理指标:19家收入超去年

代销金融产品净收入被视为当前券商转型财富管理成效的一个重要指标。证券业协会也首次在半年行业数据中公布了该项指标收入情况。

今年上半年,共有16家券商代销金融产品净收入超过1亿元,其中中信证券、银河证券、华泰证券代理销售金融产品净收入排名前3,分别实现5.87亿元、3.15亿元、3.03亿元的收入。由此可看出,中信证券依然在代销金融产品领域一骑绝尘,大幅领先同业。

梳理发现,银河证券、华泰证券、国泰君安、国信证券、广发证券等19家券商今年上半年代销金融产品净收入已经超过了去年全年的额度。就该项指标排名前10的情况来看,有8家券商半年度代销收入已经超过了去年全年,其中国泰君安上半年代销收入2.69亿元,是该项去年全年收入的213%;华泰证券上半年代销收入达到了去年全年的190.75%;中信证券由于去年基数较大,上半年完成了去年全年的70%。

投行业务:5家券商净收入超10亿

回顾2020年上半年,创业板注册制、新三板精选层等一系列政策红利陆续出炉,资本市场的蓬勃发展有目共睹。

2020年上半年,A股共完成128单A股IPO,融资规模1436.28亿元,同比增加134.9%;再融资86单,融资规模约1486.78亿元,同比增加143.4%。可想而知,大量新增项目的落地,自然催动了券商投行的好业绩。

作为证券行业马太效应最为强烈的业务板块,投行项目仍在向头部券商集中。从榜单上来看,中信建投和中信证券仍然霸住行业前两位交易,分别实现投行业务净收入19.65亿元、18亿元。此外,中金公司、海通证券、光大证券3家的投行业务净收入也突破10亿元大关。而2019年上半年,此项收入超过10亿元的仅有中信证券、中信建投两家。

在投行业务的江湖中,也有不少中小券商异军突起。例如,国金证券在一众龙头券商的包围下,成功杀入投行排名前十,凭借7.40亿元的好成绩排在第九位。上年同期,国金证券仅排在第22位,进步明显。类似地,民生证券也从上年同期的19名上升到13名。

不过,投行业务受“风险因素”的影响也比较明显。例如,在2019年上半年榜单中,广发证券以4.81亿元的水平排在行业第九名。受康美药业等事件“拖累”,广发证券在2020年上半年仅实现3.65亿元投行净收入,跌出前20名。在今年7月处罚“靴子”落地后,广发证券投行业务被按下暂停键,这将对其全年排名产生更多影响。

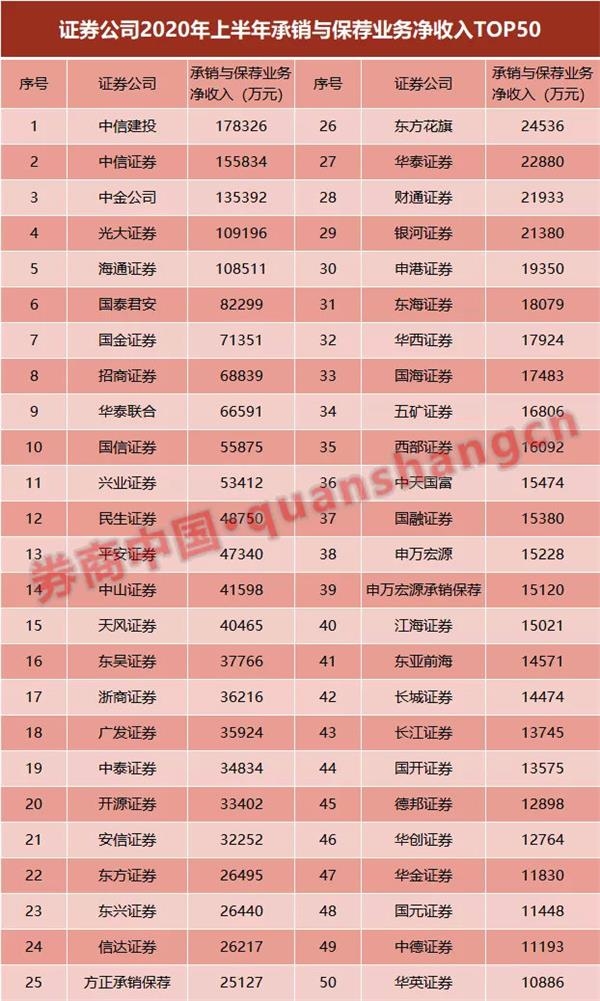

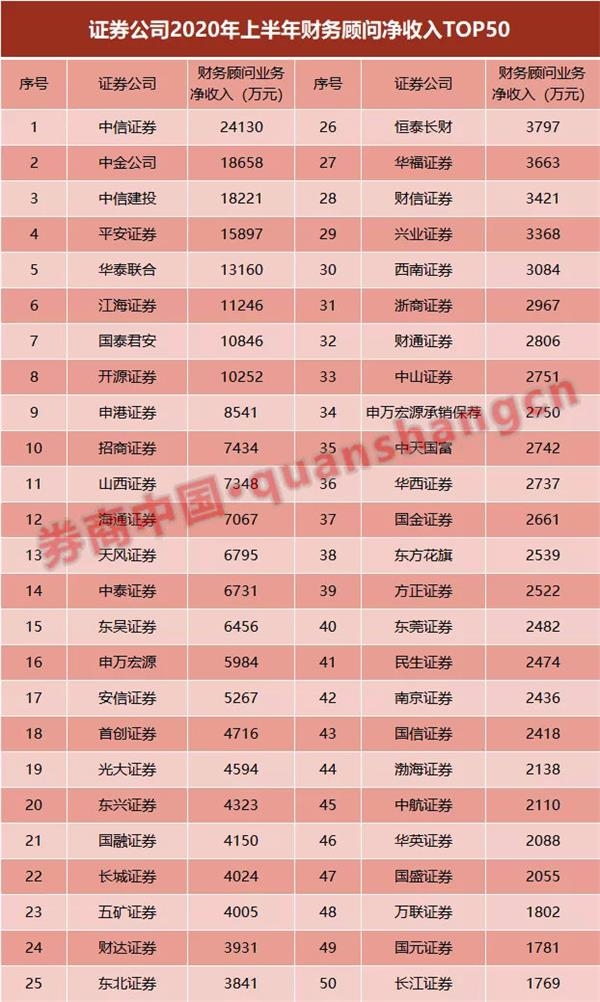

由于投行业务净收入=承销业务净收入+保荐业务净收入+财务顾问业务净收入,再来简要关注下细分领域的排名情况。

承销保荐:TOP 50券商净收入均超1亿元

作为投行业务的“大头”,承销保荐业务净收入的整体排名与投行业务净收入排名相差无几。在前十榜单中,光大证券座次上升1名,承销保荐业务排在第四位;而平安证券则掉出前十,由国信证券替补。TOP 50券商的承销与保荐业务净收入全部超过1亿元,IPO“大年”的既视感呼之欲出。

财务顾问:中信、中金、中信建投占据前三

在财务顾问的榜单中,中金公司打破了中信证券、中信建投两兄弟霸榜的局面,取得榜眼地位。具体而言,中信证券、中金公司、中信建投分别取得2.41亿元、1.87亿元和1.82亿元的财务顾问净收入。

相比之下,头部券商对并购重组业务的垄断并不明显,这也成为不少中小券商投行业务的发力点所在。例如,在今年上半年,江海证券可说是异军突起,取得1.12亿元的财务顾问净收入,排在第六位。此外,杀入前十的中小券商还包括开源证券和申港证券。

资产证券化:平安证券管理数量居首

虽未计入投行业务收入,但券商ABS业务的产品数量也值得关注。

2020年上半年,平安证券的ABS业务可算是一枝独秀,当期担任ABS管理人数量产品多达65个,跃居行业首位。中信证券为57个,居于行业第二位。此外,华泰证券、中金公司等9家券商管理ABS产品也在10个以上。

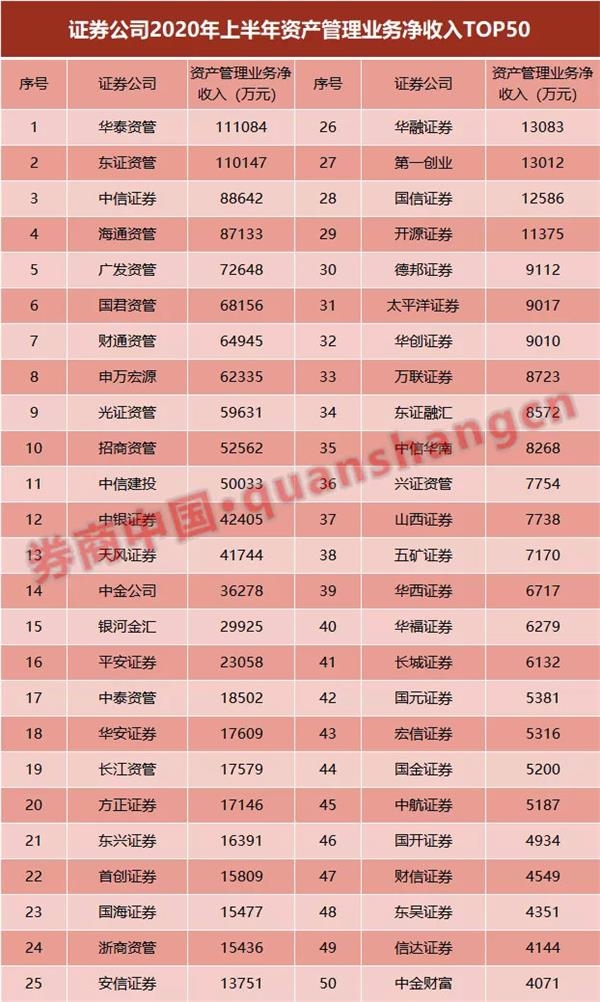

资管业务:华泰、东方优势明显

在资管行业“去通道”的大背景下,券商纷纷积极转向主动管理,大集合改造如火如荼。在行业阵痛期趋向于结束之时,各家券商2020年上半年的资产管理业务收入提升明显。

与上年同期相比,华泰资管和东证资管两家仍处于行业前两把交椅,不同的是两家的业务收入均突破10亿元大关,分别实现11.11亿元、11.01亿元。今年上半年共有11家券商资管业务净收入超过5亿元,而去年同期仅有7家。

不过,也有部分券商资管业务掉队。例如,方正证券资管业务收入1.71亿元,排在第20位;上年同期其资管业务收入达到3.30亿元,相比之下今年收入接近腰斩。安信证券资管收入也从上年的1.93亿元降至1.36亿元,此外,广发资管、国君资管、银河金汇等大型券商旗下资管公司收入水平均有不同幅度下滑。

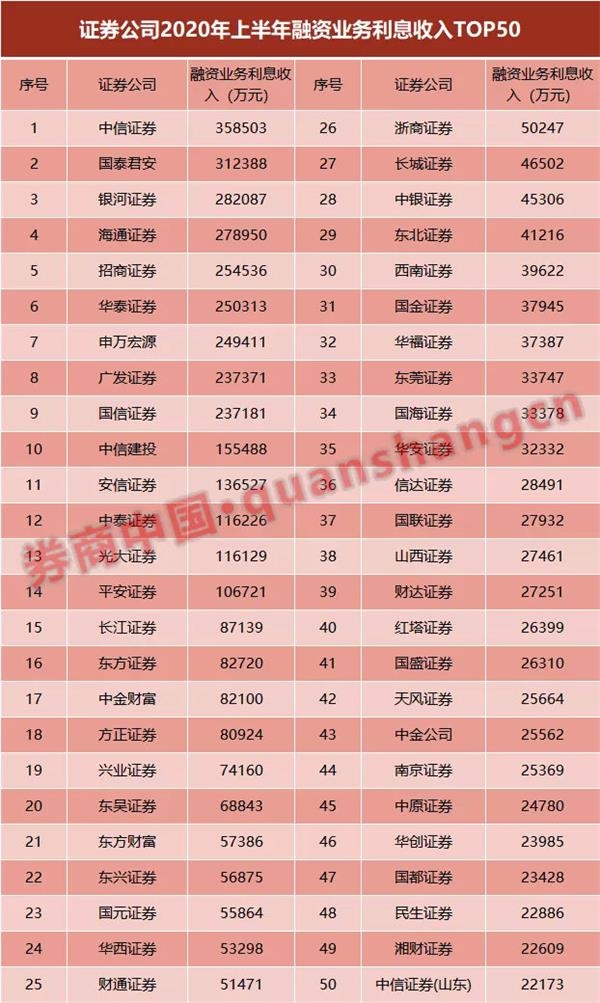

信用业务:股票质押收入回撤明显

作为重资本业务的代表,在近年来券商积极“补血”的情况下,信用业务的发展正当其时。然而,在股票质押风险仍未完全出清知悉,信用业务也面临着“扩规模”与“防风险”并重的要求。

就2020年上半年的排名情况来看,融资业务利息收入排名变化较为明显。不过,整体上仍是资本雄厚的大型券商排名靠前。

具体来看,在该项业务指标中,中信证券仍占据行业首位,当期融资业务利息收入为35.85亿元,同比增长8.18%。海通证券融资业务则有所收缩,收入自上年同期的31.55亿元降至27.90亿元,排名从第二位降至第四位。此外,银河证券、申万宏源等大型券商,该项业务收入均有收缩。

具体到融资融券业务方面,作为信用业务之中的“零售”业务,在2020年A股市场行情不断之时,融资融券业务的兴盛也不难想象,整体收入水平有所提升。华泰证券、中信证券、国泰君安三家券商该项收入均超过20亿元,业内券商超过10亿元水平的多达11家。

相比之下,股票质押业务收入的回撤,体现得相当明显。2020年上半年,海通证券以12.90亿元的股票质押业务利息收入排在首位,但与上年同期相比,其收入规模下降幅度近三成。中信证券该业务收入也超过10亿元,达11.34亿元,比上年同期略有下降。

对比来看,股票质押业务收入在5亿元的券商仅有7家,上年同期则有11家。

投资收益:中信证券成“炒股王”

在A股市场行情不断之际,投资收益在券商收入中占比也不断提升。即便是浮盈收入,也同样令人欢喜。

2020年上半年,哪家券商炒股强?当数麦子店高盛。排名显示,中信证券当期实现证券收益75.35亿元,较第二名的中信建投整整多出35亿元,可算是一骑绝尘。不过,中信建投的投资水平也在今年上半年提升明显,自上年同期的14.61亿元跃升至40亿元,排名也从行业第11名升至第2名。

此外,今年上半年证券投资收益超过10亿元的券商多达20家,而上年同期为16家。不过,个别券商炒股水平也不太稳定。例如,上年同期,太平洋证券以9.50亿元的证券投资收益杀入前20名,而此次却直接降至8746万元,滑入行业下游水平。

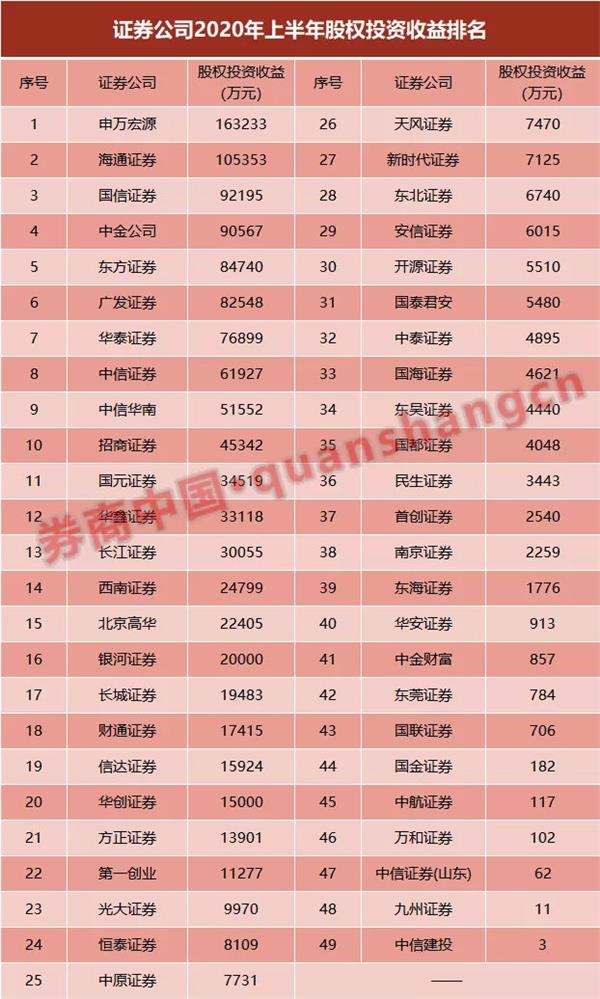

在股权投资收益方面,该指标的口径为:成本法及权益法核算的长期股权投资收益+处置长期股权投资产生的投资收益。在上半年排名中,申万宏源杀入行业首位,当期实现股权投资收益16.32亿元;海通证券紧随其后,当期实现10.54亿元的股权投资收益。

从统计口径来看,该指标具有一定随机性,因此行业排名并不固定。不过,此次协会列出的49家公司股权投资收益全部为正值,与上年同期的5家公司投资亏损相比,已有明显进步。