文章来源:姜超宏观债券研究

摘要:

5月份以来,中国国债期限利差维持低位,收益率曲线呈现扁平化,且这轮曲线扁平化的时间远超以往,目前也看不到陡峭的迹象。美国国债收益率曲线也曾出现过极度扁平的状态,本文对美债曲线扁平化的原因、演变和影响进行分析,以期能对理解中国当下利率曲线扁平化有所启发。

美债的四轮曲线扁平化。过去30年美债的期限利差呈现较强的周期性,其中收益率曲线极度扁平的时间段共有四个:1988年12月至1990年1月、1998年5月至1999年2月、2000年2月至2001年1月、2005年11月至2007年8月,分别历时13个月、9月份、11个月、21个月。扁平过后均会走向陡峭,可见曲线扁平并非稳态,但可能会持续较长时间,如2005年底开始近两年时间,美债收益率曲线都处于极度扁平状态。美债收益率曲线每一轮扁平化都出现了倒挂的情况,在2005年11月至2007年8月,倒挂甚至持续了319个交易日。

曲线扁平,原因何在?1)曲线形态与货币政策密切相关。利率曲线的形态取决于长短端利率的相对变化,短端利率由货币政策决定,而长端利率本质上由经济基本面决定。在基准利率变动期,期限利差由短端利率主导,与基准利率和短端利率走势相反。而基准利率稳定期,短端利率变化不大,期限利差往往由长端利率主导,与长端利率同向。2)扁平多在加息周期末,熊平开始,牛陡结束。在美债收益率曲线四次扁平化过程中,仅有98-99年呈现出牛平-熊陡,其余三次均为熊平-牛陡。究其原因,加息周期,长短端利率均跟随基准利率上行,但短端上行幅度大于长端,期限利差往往不断缩窄,而到了加息周期末期,经济衰退预期升温,市场开始憧憬新一轮降息,长端利率上行乏力甚至可能下行,便可能出现曲线极度扁平或倒挂的情况。3)暴风骤雨式加息后的阴天(货币政策不明朗)时间越长,曲线扁平的时间也越长,直到雨过天晴(迎来新一轮降息)。

扁平曲线对经济的影响。美债扁平的收益率曲线对经济的影响分两种情形:一是由加息引起的扁平化,经济衰退往往紧随其后,时滞约在三到四个季度。一般曲线扁平出现在加息周期的末期,短端利率和长端利率均较高,即使经济增长预期恶化、货币宽松预期升温,但因为受短端制约,长端利率也难以大幅下行。高企的利率对投资和消费不利,经济衰退便接踵而至。二是货币政策平稳时期的曲线扁平化,此时利率曲线形态对经济的影响不明朗,需要具体情况具体分析,如98年5月开始的曲线扁平并未带来经济增速的剧烈变化。

中国:曲线扁平常态化,解铃还须系铃人。1)美国经验来看,货币不松,曲线难陡。2000年5月16日以后,美联储不再加息,收益率曲线延续极度扁平的状态,直到2001年1月3日重启降息,期限利差才逐渐回到20BP以上。2005年开始的曲线极度扁平状态,由于基准利率在06年6月29日最后一次加息至07年9月18日重启降息之间保持不变,曲线扁平的状态也延续了21个月之久。2)货币政策难松,定向降准非大放水,全面降准等宽松政策或难看到。第一,金融工作会议首提“控总量”,稳健中性货币政策仍将持续,降准降息或给市场传递错误信号;第二,央行从16年4季度开始在货政执行报告中一直强调“适应货币供应方式变化”,其更倾向于采用公开市场操作而非降准的方式投放流动性;第三,人民币大幅升值,外占有望补充流动性,全面降准的必要性下降。3)扁平甚至倒挂将延续。解铃还须系铃人,若货币政策不放松,短端利率仍将维持高位,制约长端下行空间,但另一方面,随着地产销量转负拖累地产投资、债务置换额度下降和地方政府融资规范制约基建投资、去产能制约制造业投资、人民币升值抑制出口,经济总需求将在4季度以后承压,从基本面的角度利于长债利率下行。短端难下,长端难上难下,收益率曲线将维持扁平甚至再次出现倒挂。

以下是正文:

5月份以来,中国国债期限利差维持低位,收益率曲线呈现扁平化,且这轮曲线扁平化的时间远超以往,目前也看不到陡峭的迹象。美国国债收益率曲线也曾出现过极度扁平的状态,我们将对美债曲线扁平化的原因、演变和影响进行分析,以期能对理解中国当下利率曲线扁平化有所启示。

1. 美债的四轮曲线扁平化

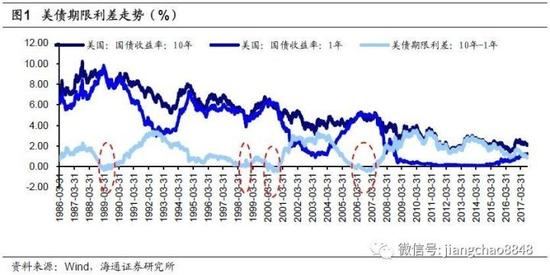

美债的期限利差呈现较强的周期性。我们以10年期美国国债和1年期美国国债收益率的差值表征期限利差,过去30年中期限利差的波动区间为-50BP-353BP,平均值为149BP,呈现出明显的周期性。

美债收益率曲线共经历了四轮扁平化。过去30年中曲线极度扁平(期限利差低于20BP)的时间段共有四个:1988年12月至1990年1月、1998年5月至1999年2月、2000年2月至2001年1月、2005年11月至2007年8月,分别历时13个月、9月份、11个月、21个月。

扁平和倒挂非稳态,但持续的时间可能会比较长。曲线极度扁平的交易日仅占13%,扁平过后均会走向陡峭,可见曲线扁平并非稳态,但可能会持续较长时间,如2005年底开始近两年时间,美债收益率曲线都处于极度扁平状态。美债收益率曲线每一轮扁平化都出现了倒挂的情况,在2005年11月至2007年8月,倒挂的天数甚至达到了319个交易日。

2. 曲线扁平,原因何在?2.1. 曲线形态与货币政策密切相关

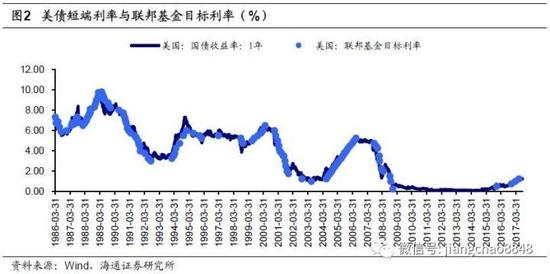

利率曲线的形态取决于长短端利率的相对变化,短端利率由货币政策决定,美联储通过调整联邦基金目标利率影响银行同业拆借利率,进而影响短期债券利率(1年期以内美债利率与联邦基金目标利率走势基本一致),而长端利率取决于对经济增长、通胀和货币政策等因素的预期,本质上由经济基本面决定。

在基准利率变动期,期限利差由短端利率主导,与基准利率和短端利率走势相反。而基准利率稳定期,短端利率变化不大,期限利差往往由长端利率主导,与长端利率同向。如美联储自08年底实施QE以来,基准利率降无可降,在很长一段时间内保持不变,期限利差与长端利率走势趋同。

2.2. 扁平多在加息周期末,熊平→牛陡

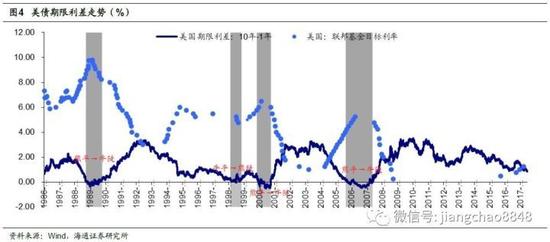

美债曲线扁平化多发生在加息周期,由熊平的形态开始,极度扁平出现在加息周期末端,最终以牛陡形态结束。在美债收益率曲线四次扁平化过程中,仅有98-99年呈现出牛平-熊陡,其余三次均为熊平-牛陡。究其原因,加息周期,长短端利率均跟随基准利率上行,但短端上行幅度大于长端,期限利差往往不断缩窄,而到了加息周期末期,经济衰退预期升温,市场开始憧憬新一轮降息,长端利率上行乏力甚至可能下行,便可能出现曲线极度扁平或倒挂的情况。

为何美债曲线扁平化过程中出现牛平的概率较低呢?从历史情况看,美国债券牛市往往出现在降息周期,但降息时短端利率下行幅度往往大于长端,期限利差趋升,不太可能出现扁平的曲线。事实上,98-99年的扁平化是由于97年3月加息后通胀逐渐下行,美联储不再加息,随着通胀继续下行,降息预期逐渐升温,导致长端利率下行幅度大于短端,当98年10月重回降息后,期限利差便迅速走高。因而,这一次“非典型扁平化”是四次中极度扁平持续时间最短的,仅为181个交易日,虽然也出现了倒挂,但仅持续了2个交易日。

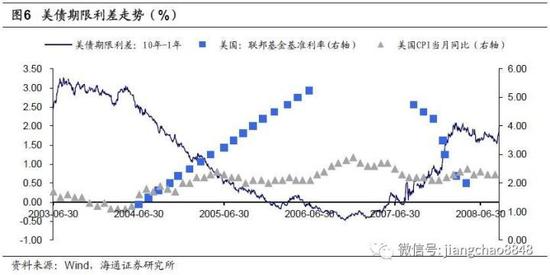

暴风骤雨式加息更易导致曲线极度扁平甚至倒挂,暴雨后的阴天(货币政策不明朗)时间越长,曲线扁平的时间也越长,直到雨过天晴(迎来新一轮降息)。互联网泡沫破灭、911后美国开始大幅降息,03年开始经济强劲复苏,加上房地产泡沫抬头,美联储自04年6月30日起开启新一轮加息周期,至06年6月29日,两年时间内加息17次,大幅上调联邦基金目标利率425BP,其间10年国债收益率上行60BP,1年国债收益率上行316BP,期限利差大幅缩窄至倒挂。此后的一年多时间内,由于通胀和经济增长率中枢均出现了明显下降,美联储未再加息,直到07年9月18日次贷危机爆发后再次降息。货币政策不明朗导致这一次的曲线极度扁平状态长达21个月,倒挂的天数达319个交易日。

3. 扁平曲线对经济的影响

美债扁平的收益率曲线对经济的影响分两种情形:

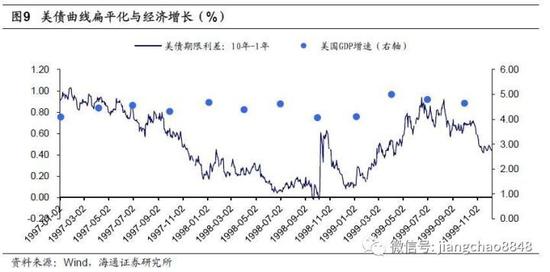

一是由加息引起的扁平化,经济衰退往往紧随其后,时滞约在三到四个季度。如前文所述,一般曲线扁平出现在加息周期的末期,短端利率和长端利率均较高,即使经济增长预期恶化、货币宽松预期升温,但因为受短端制约,长端利率也难以大幅下行。高企的利率对投资和消费不利,经济衰退便接踵而至。88年12月曲线扁平后,89年3季度GDP增速由3.92%大幅滑落至2.78%;2000年2月曲线开始极度扁平,GDP增速逐步下滑,但真正失速出现在2001年1季度,由2.3%跌落至0.94%;05年11月曲线进入极度扁平状态,06年4季度经济失速,GDP增速由2.39%大幅降至1.24%。

二是货币政策平稳时期的曲线扁平化,此时利率曲线形态对经济的影响不明朗,需要具体情况具体分析,如98年5月开始的曲线扁平并未带来经济增速的剧烈变化。

4. 中国:曲线扁平常态化,解铃还须系铃人

中国债券期限利差自17年5月份以来大幅下行,10年期与1年期国债利差继2013年“钱荒”之后再次出现倒挂,目前虽有所修复,但期限利差仍处于历史低位,收益率曲线极度扁平。未来曲线形态将如何演变?

4.1. 美国经验来看,货币不松,曲线难陡

从美国经验来看,若由货币政策收紧导致美债收益率曲线极度扁平,由于已是加息周期末期,经济恶化和货币政策转向宽松的预期均较强,长端利率难上,曲线的陡峭化只能依靠短端利率下行来完成,但若美联储不降息,短端利率便会维持高位震荡,导致曲线维持极度扁平的状态。

如2000年5月16日美联储加息后,二季度GDP增速由5.27%大幅下跌至4.08%,通胀上行的势头也得到了遏制,美联储开始不再加息,收益率曲线延续极度扁平的状态,直到2001年1月3日重启降息,期限利差才逐渐回到20BP以上。

2005年开始的曲线极度扁平状态,由于基准利率在06年6月29日最后一次加息至07年9月18日重启降息之间保持不变,曲线扁平的状态也延续了21个月之久。

4.2. 货币政策难松,扁平甚至倒挂将延续

央行今年以来维持稳健中性的货币政策,超储率处于低位,公开市场操作削峰填谷,资金面整体偏紧。展望未来,我们认为货币政策短期内仍难以放松,定向降准非大放水,全面降准的可能性不大。第一,金融工作会议首提“控总量”,央行继而在货币政策执行报告中进一步阐释为“保持总量稳定,综合运用价、量工具和宏观审慎政策加强预调微调,调节好货币闸门”,流动性总量需要控制;第二,央行从16年4季度开始在货政执行报告中一直强调“适应货币供应方式变化”,表明其更倾向于采用公开市场操作的方式投放流动性;第三,人民币大幅升值,外占有望转正补充流动性,全面降准的必要性下降。

解铃还须系铃人,若货币政策不放松,短端利率仍将维持高位,制约长端下行空间,但另一方面,随着地产销量转负拖累地产投资、债务置换额度下降和地方政府融资规范制约基建投资、去产能制约制造业投资、人民币升值抑制出口,经济总需求将在4季度以后承压,从基本面的角度利于长债利率下行。短端难下,长端难上难下,收益率曲线将维持扁平甚至再次出现倒挂。

中证网声明:凡本网注明“来源:中国证券报·中证网”的所有作品,版权均属于中国证券报、中证网。中国证券报·中证网与作品作者联合声明,任何组织未经中国证券报、中证网以及作者书面授权不得转载、摘编或利用其它方式使用上述作品。凡本网注明来源非中国证券报·中证网的作品,均转载自其它媒体,转载目的在于更好服务读者、传递信息之需,并不代表本网赞同其观点,本网亦不对其真实性负责,持异议者应与原出处单位主张权利。

特别链接:中国证券监督管理委员会上海证券交易所深圳证券交易所新华网政府部门交易机构证券期货四所两司新闻发布平台友情链接版权声明

关于报社关于本站广告发布免责条款

中国证券报社版权所有,未经书面授权不得复制或建立镜像 经营许可证编号:京B2-20180749 京公网安备110102000060-1

Copyright 2001-2020 China Securities Journal. All Rights Reserved

中国证券报社版权所有,未经书面授权不得复制或建立镜像

经营许可证编号:京B2-20180749 京公网安备110102000060-1

Copyright 2001-2018 China Securities Journal. All Rights Reserved