股权质押新规出台,使得股权质押这一A股投资的“心病”将逐步得到解决。这一“心病”不仅是由于股权质押自然存在的股价风险,而且还涉及到开展股权质押业务的券商,因质押方违约产生越来越多的法律纠纷。

股权质押的股价风险凸显

近四年来,A股股权质押个股数量在不断递增,从2014年到2017年,A股涉及股权质押的个股数量分别为2554只、2792只、3008只及3308只。

今年上半年,上市公司补充股权质押的公告数大幅增加,5月份公告数更是达到149条,达到历史高点,其中包括勤上股份等多家上市公司因股权质押风险较大,已申请停牌。

今年5月中下旬,多喜爱股价突然遭遇“10连阴”,公司股价短期暴跌49.58%,最终导致公司控股股东陈军、黄娅妮质押的部分股份触及警戒线。多喜爱于6月2日停牌,停牌后,陈军通过追加质押物,黄娅妮通过追加保证金,有效地解除了平仓风险,保证了公司控股股东实际控制权的稳定。

再如同洲电子,当年因为控股股东高位质押股权,最终因股权质押触及平仓线导致平仓,令公司实际控制人发生变更。

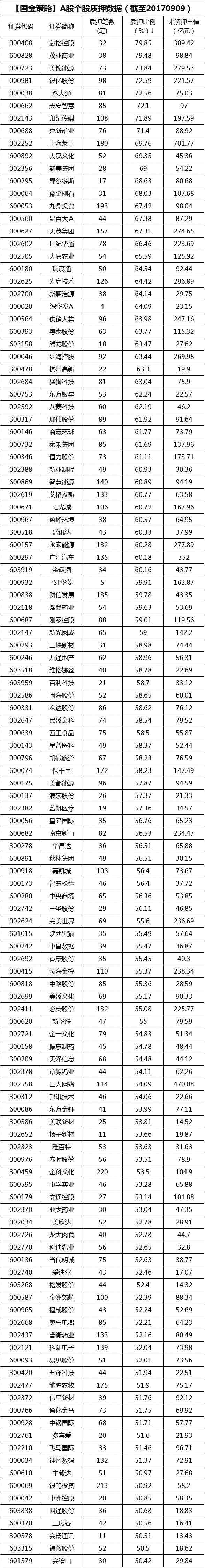

兴业证券在研报里分析指出,通过对股权质押历史分析,股权质押增量最多的年份在2015年市场走牛之际,股权质押规模增加。所有A股前十大股东中,有526个大股东所持有的387家公司的质押率达到100%,846个大股东所持有的460家公司质押率超过90%。当股价下跌时,这些大股东将最先面临风险,必须及时筹措资金或者追加保证金,风险敞口较大。

券商遇到股权质押“麻烦”

除了上市公司不断面临股权质押带来的股价风险外,开展股权质押业务的券商,也不断遇到该业务带来的“麻烦”。

记者了解到,东海证券在2013年为练卫飞提供股票质押回购交易业务,初始交易金额为人民币2亿元,以练卫飞持有的2500万股零七股份作为质押,到期未能赎回。

2017年6月7日,常州市中级人民法院根据东海证券的申请,裁定“拍卖练卫飞持有的3750万股零七股份”(因分红配股原因,质押的2500万股零七股份现为3750万股)。8月25日,常州市中级人民法院在淘宝网发布拍卖公告。

而西南证券也在申请执行蔡开坚股票质押式回购交易纠纷案,以实现蔡开坚质押给其的3700万股中捷股份的优先受偿权。值得注意的是,在此之前,西南证券已经申请执行铜陵市三佳电子(集团)有限责任公司、上海中发电气(集团)股份有限公司、陈邓华股票质押式回购交易纠纷案。

记者注意到,此次交易所发布《股票质押式回购交易及登记结算业务办法(2017年征求意见稿)》里,显然也是考虑到券商开展股权质押业务时所面临的风险。

天风证券策略分析师徐彪团队指出,由于券商作为质押方,参与的资金会包括自有资金和资管计划资金,资管计划分为定向和集合,从风险偏好来看,券商自有资金会更加谨慎。所以,新规要影响也主要影响通过资管资金参与的这部分业务。实际中也存在一些给更优惠条件的,比如资金面好业绩稳定的大蓝筹,券商方面可能给出更高的质押率。再比如资金面差又迫切要资本运作的公司,有可能通过各种办法拿到更高的质押比例等等。所以新规征求意见稿对这两端的公司影响要比对中间公司的影响大。

海通证券分析师荀玉根表示,A股仍是中枢抬升的震荡市,股票质押新规影响有限。他认为,新规整体影响有限,目前股权质押共涉及1506只股票,其中仅有5只股票融入方首次交易金额低于500万元。实际操作中股权质押率已经低于60%。目前质押比例中值11.8%,其中30只超过50%、31只在单一证券公司超过30%,如果按新规,受影响存量规模比例为12.7%。

“股票质押新政或许对股市利空。上周末新政,市场进一步去杠杆。上市公司股权质押贷款比例大幅降低,本周质押比例高的小市值公司股票或垃圾股股价将受压。”深圳一私募人士说道。

稳杠杆防风险意图明显 推动资金脱虚向实

华创策略认为,股票质押回购新规本质上是今年以来微观生态重塑的延续,但在诉求上向推动资金脱虚向实更近一步。

从数量来看,目前质押率超过50%和40%的公司占比分别为4%和9%,后续可能受到影响的质押规模占比应该在18-20%之间。但考虑到新规施行新老划断的设定,以及60%的质押率上限远超过目前质押市场业务的平均水平,新规对于股票质押和市场运行的实质影响有限。

综合来看,新规的发布反映了当前监管层对于市场风险的管控以及推动资金脱虚向实的意图,尤其是针对个股风险以及杠杆水平的监控。对于后市而言,质押新规对于A股的压力主要存在于个股层面,在把控风险与稳中求进的基调下,市场运行节奏将大概率向慢牛演绎。而其直接性负面影响则集中在对券商零售业务的冲击,个别零售质押业务占比较高的证券公司将受到较大影响。

(以上内容综合自每日经济新闻、证券时报、投资快报等)