化工企业“带资”驶入新赛道 磷酸铁锂大宗化进程加速

证券时报记者 赵黎昀 毛可馨

伴随着电动车对降本的追逐,磷酸铁锂成为今年动力电池市场的宠儿,经过一轮快速增长后装机量与三元电池不相上下。随之而来的是行业大幅扩产,甚至引来钛白粉、磷化工等领域的玩家“带资”跨界,在生产环节产生每吨千元以上的成本优势。

新玩家入场一方面加剧了竞争态势,另一方面也为行业带来“大化工”的变革,加速磷酸铁锂及上游原材料的大宗化趋势。生产商将展开成本和产能的较量,同时也应警惕激进扩产暗藏的过剩风险。

化工企业积极布局“新”赛道

今年以来,磷酸铁锂市场的爆发引来一大波化工企业跨界布局。2021年8月,龙佰集团(002601)密集公告,全资子公司拟投资12亿元建设年产20万吨电池材料级磷酸铁项目;投资15亿元建设年产10万吨锂离子电池用人造石墨负极材料项目;投资20亿元建设年产20万吨锂离子电池材料产业化项目。

证券时报·e公司记者从近日龙佰集团举行的论坛了解到,目前该公司正大力着手推进产业结构转型升级,发展新能源锂离子电池材料产业,公司在焦作的新能源材料产能快速建设,预计明年即可部分投产。

龙佰集团相关负责人表示,“十四五”期间,该公司目标围绕“电动汽车”和“储能”两大应用方向,做好电池材料的研发和产业化工作,结合龙佰集团的自身优势,在研发和产业化中落实“大化工”和“低成本”两大要求,着力建立新能源电池正负极材料全产业链体系。计划打造35万吨/年锂电正负极材料产业板块,建成国内前三的电池正极材料产业平台,贡献收入100亿元,力争分拆上市。

在龙佰集团之前,另一家钛白粉行业巨头中核钛白(002145)在今年年初就曾披露,将投资超130亿元打造“硫-磷-铁-钛-锂”耦合循环经济项目,建设包括年产50万吨磷酸铁锂项目在内的多个项目,跨界新能源材料产业。

中核钛白董事长朱树人此前在接受证券时报·e公司记者采访时也表示,公司未来五年规划聚焦“资源、钛化工、新材料、新能源”四大业务板块,打造最具竞争力的磷酸铁锂生产基地,从单一的钛白粉生产型企业,转型升级为中国领先的能源新材料高科技企业。

除钛白粉企业密集通过循环产业路径涉足磷酸铁锂生产外,磷化工行业企业也瞄准了这块新兴市场。

10月29日,磷肥生厂商云天化(600096)宣布进军新能源领域,计划斥资72.86亿元在云南省安宁市投建50万吨/年磷酸铁电池新材料前驱体及配套项目。同月,湖北宜化(000422)宣布与宁德时代合作,拟共同建设及运营30万吨/年磷酸铁、12万吨/年硫酸镍等材料项目,湖北宜化同意将江家墩矿业100%股权经审计评估后作价入股双方合资公司,该矿保有磷矿资源储量1.31亿吨。

此外,复合肥生产商云图控股(002539)在9月公告,拟投资5亿元建设年产35万吨电池级磷酸铁以及配套项目。另一家磷复肥生产商新洋丰(000902)8月也公告,拟投建年产20万吨磷酸铁及上游配套项目,项目计划投资总额为25-30亿元。

“从企业的角度来说,不管是复合肥还是磷酸铁,上游都是磷酸一铵,磷酸铁只是磷酸一铵往下游延伸的一条产品线,恰好一个分在农业和化工,另外一个分在新能源。公司首期5万吨磷酸铁将优先供给合作方龙蟠科技旗下企业常州锂源,二期的合作模式和目标客户还在洽谈中。”新洋丰相关负责人告诉证券时报·e公司记者。该公司最近在投资者互动平台上也表示,新洋丰拥有90万吨/年磷矿产能,控股股东洋丰集团拥有磷矿资源逾5亿吨,公司公告的首期5万吨磷酸铁,将于2022年2月投产。

磷酸铁锂强势回归

化工企业频繁跨界背后,是日渐繁荣的磷酸铁锂市场,多家电动车品牌选择了这条技术路线。全球电动车龙头特斯拉展现出对磷酸铁锂的偏爱,在第三季度电话会上,特斯拉CEO马斯克表示,在全球范围内,其标准续航升级版Model 3 和Model Y都将使用磷酸铁锂电池,来取代之前的三元锂电池。

近期,梅赛德斯奔驰也表示正考虑在部分入门级电动车型上采用磷酸铁锂电池。其中,部署磷酸铁锂电池的奔驰EQB将于2024年上市,下一代奔驰EQA和EQB也将从2025年开始采用这种电池。此外,小鹏汽车新推出的G3i车型、爆款车型五菱宏光MINIEV都采用了磷酸铁锂电池,比亚迪逐渐打开外供的刀片电池也采用磷酸铁锂技术路线。

磷酸铁锂和三元是当前动力电池正极材料的两种主流技术路线。相比于三元材料,磷酸铁锂更加安全稳定,循环寿命较长,且成本较低,但在能量密度和低温性能方面略有逊色。目前,磷酸铁锂主要应用于价格敏感性较强的新能源商用车、中低端乘用车,而三元材料主要应用于偏重于长续航的中高端乘用车。

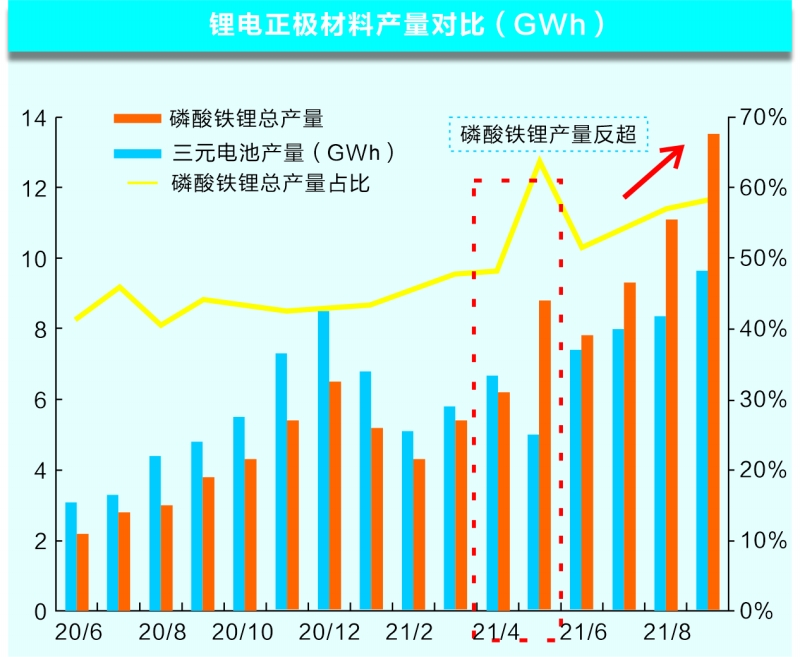

磷酸铁锂产量在今年5月份首次超过三元电池,装车量目前几乎与三元电池平分秋色,且以更快的速度增长。根据中国汽车动力电池产业创新联盟统计,1-9月,全国动力电池装车量累计92.06GWh,同比增长169.1%。其中,三元电池装车量共47.1GWh,同比上升99.5%;磷酸铁锂电池装车量累计44.8GWh,同比上升332%。

实际上,当下火热的磷酸铁锂刚从一轮低谷期中走出来。在新能源车发展初期,2016年颁布的国家精准扶持政策将电池能量密度纳入考核标准,以高能量密度、长续航里程为补贴重点,促使市场偏爱能量密度具有优势的三元电池,而磷酸铁锂电池备受冷落。

中国化学与物理电源行业协会秘书长刘彦龙认为,原本将于2020年底到期的新能源汽车购置补贴政策被延长2年,但补贴退出仍是必然趋势。补贴逐步退出,将造成车企成本压力向动力电池产业链上游传导,动力电池企业短期内压缩成本的意愿十分强烈,将通过向上游隔膜、电解液、负极、正极等环节压价等“降本”措施,以及提高能量密度、标准化、规模化生产等“增效”措施来尽可能弥补。

市场对成本的追求带火了磷酸铁锂。天津斯特兰德科技有限公司主营磷酸铁锂生产,公司总经理李积刚告诉证券时报·e公司记者,“磷酸铁锂市场是去年下半年才开始好起来的,2020年5月份之前,生产磷酸铁锂几乎不赚钱,每吨只有1000元左右的毛利。大家都追求能量密度,磷酸铁锂就像墙角里不被看好的小孩。现在市场发现,这个小孩‘挺能干,还吃得少’,所以磷酸铁锂又入场亮相了。”

与三元材料相比,磷酸铁锂有着明显的成本优势。东吴证券测算,单吨磷酸铁锂材料价格仅为三元材料的三分之一,磷酸铁锂单次使用的综合成本约为三元电池的二分之一,或铅酸电池的四分之一。根据鑫椤资讯的统计,截至2021年6月末,三元电池包工艺的价格为0.78元/Wh,而磷酸铁锂电池的价格为0.63元/Wh。

新玩家成本优势凸显

在与传统磷酸铁锂企业的比拼中,来自磷化工、钛白粉等领域的“新玩家”纷纷在自有资源和降本空间方面做文章。

钛白粉厂家能够再利用硫酸等副产品,从而降低生产成本并减少环保压力。朱树人介绍,中核钛白以子公司甘肃东方钛业现有10万吨钛白粉粗品产能为基础,协同白银市化工企业,实现白银当地废酸、废渣、危险化学品、固体废物等就地转化和消化。钛白粉生产过程中的副产品(即废硫酸、硫酸亚铁等)可作为基础实施循环生产,其中,水溶性磷酸一铵(水溶肥)的生产,可以消纳钛白粉生产过程中的废硫酸和酸性废水,而年产50万吨磷酸铁锂项目,可用到水溶性磷酸一铵与钛白粉生产过程中的硫酸亚铁,反应生产磷酸铁,再利用磷酸铁、碳酸锂和有机碳源经过混合粗磨、细磨、喷雾干燥、烧结、粉碎等工艺而得到磷酸铁锂。

“钛白粉生产商生产磷酸铁锂具有成本优势,有助增加利润。公司以钛产业为基础,耦合电池材料发展需求,形成从氢气、硫酸亚铁,到双氧水、磷酸铁,再到磷酸铁锂以及碳素石墨负极材料等全品的全产业链格局。”龙佰集团相关负责人也表示,除了降低生产成本,公司目前还从余热回收利用、副产一氧化碳气体回用、新能源储能以及废副减排等方面开展碳减排工作。每年回收利用余热产出蒸汽268万吨(折标煤24.5万吨),副产一氧化碳气体回用1.04亿方(折标煤1.34万吨),已建成新能源储能电站53MW等。

拥有自供磷资源能力的磷化工厂也具备成本优势。“公司目前磷酸一铵能够完全满足自供。基于钟祥基地的工业级磷酸一铵产能,能够实现首期5万吨磷酸铁快速上马,根据目前的测算,生产成本仅在1万元左右。”谈及成本优势,新洋丰相关负责人也表示,相较于公司现有复合肥产品,磷酸铁有更高的毛利水平,根据目前的市场情况,毛利率在30%以上。

钛白粉和磷化工厂家分别掌握铁源和磷源的优势,相比之下后者的优势更加明显。上海有色网电池材料分析师鱼桐告诉证券时报·e公司记者,磷酸在磷酸铁成本中占比70%,因此是影响磷酸铁价格的主要因素。据测算,无原料优势的磷酸铁厂家成本在1.26万元/吨,有铁源优势的厂家成本为1.18万元/吨,有磷源优势的厂家成本为1.1万元/吨,两种资源优势都具备的厂家成本为1.02万元/吨。

另据东吴证券测算,硫酸法生产钛白粉副产3.5-4吨硫酸亚铁,通过资源再利用,单吨磷酸铁锂生产成本可节省1676元;参考今年上半年行情,自给磷源的磷酸铁锂企业相比外购磷源单吨约有2135元的成本优势。

新能源业务或将为化工企业打开新的估值空间。以磷化工为例,东吴证券测算,在农肥领域单吨磷矿可产生利润约172元,而磷酸铁锂附加值更高,能够带来农肥10倍以上收益,单吨磷矿对应1964元利润空间。此外,在环保和双控背景下,磷矿石产量逐年下降,因此拥有丰富磷矿石资源的企业将占得优势。

利润刺激下,磷化工企业可能重新调配磷资源在农肥和新能源方面的投入比例。云天化在近期投资者调研中表示,磷酸铁项目投产后,公司化肥生产总量和产品结构会做调整与结构优化,同时根据磷资源效益最大化原则,动态调整磷肥和磷化工布局,实行柔性化生产,实现公司价值最大化。新洋丰也回应记者称,未来将根据产品的市场需求和盈利能力调整工业一铵和农用一铵的指标比例。

大宗化重塑行业格局

跨界玩家的参与势必会加剧行业竞争。“我们这一代早期做磷酸铁锂的都属于精细化工,钛白粉、磷化工等大化工企业带着资源和体量优势进来,说实话我们是有些紧张的。”李积刚坦言,传统生产商的竞争力在于技术沉淀,对产品性能及未来方向更深刻的理解以及与下游客户的黏性。

不过,李积刚也认为,化工企业的切入对整个行业来说是利好,将加速磷酸铁锂迈入大宗物资的脚步,“精细化工一直奔着高纯、高精的方向,传统工艺也相对复杂,而大化工工艺简化,虽然短期内可能造成产品品质波动,但长期看能够提升产量和生产效率。”

在刘彦龙看来,面向TWh时代,头部动力电池企业产能模普遍向百GWh体量迈进,这就需要配套材料模向10万吨级别以上迈进,对成本为王的磷酸铁锂材料而言,化工思维开始助力一体化布局提速。为保障原材料供应及上游话语权,磷酸铁锂材料厂及跨界化工企业均在加速供应链整合,通过自建前驱体产能与资源端合资合作、入股等形式锁定原材料,最终实现原材料——前驱体——正极的一体化布局。

在扩产潮和上下游一体化趋势中,行业未来的格局尚不清晰。李积刚表示,近期原材料价格高企,磷酸铁锂行业毛利率在25%左右,因此化工企业参与竞争短期内影响不大。真正投产需要两年左右的时间完成产线建设和工艺打通,还需要一年左右电池厂的认证周期。而三年之后化工企业能否与传统厂商较量,还需要一段时间的观察,甚至不排除它们与传统厂商进行资源上的深入合作。

但已经取得业内共识的是,包括磷酸铁、磷酸铁锂在内的锂电材料将逐渐大宗化。上海有色网在11月5日起正式发布推出磷酸铁的现货报价。上海有色网电池材料分析师鱼桐告诉记者,中国磷酸铁市场庞大,未来随着动力电池的高速发展,国内市场的现货磷酸铁价格变化会对全球现货价格走势有直接影响,在分析供求关系时,中国因素也显得格外重要,因此需要发布这样一个能够客观、及时反映供需情况的价格。

“大宗化并不意味着格局的分散,不同于之前技术领先的企业能够带来阶段性的地位优势,大宗化工品比拼的是成本和产能的优势,竞争格局也会更加稳定和持续。”鱼桐表示。

总体来看,磷酸铁锂未来存在巨大市场空间。华创证券预计,2025年全球磷酸铁锂需求将达到217万吨,4年复合增长速度将达到60%,对应市场空间预期将达到838亿元。

刘彦龙认为,未来几年,消费类电池等传统应用市场将保持稳定,总体个位数增长。而新能源汽车、电动自行车、电动工具等动力市场及各种用途的储能将是锂离子电池增速最快的市场,年均增速在两位数。

动力电池之外,基站、储能等领域也潜藏机遇,市场预计2025年全球基站锂离子电池的需求将达到60GWh。未来三年,储能用锂离子电池市场将以年均50%速度增长。此外,海外市场也在快速扩大,作为全球最大的锂电材料生产国,中国正极、负极、电解液、隔膜的产量占全球的比重均超过了70%。

需要警惕的是,在行业高涨时过于激进的扩产可能引发过剩风险。鱼桐表示,目前产业链上“卡脖子”的环节在磷酸铁这一环,由于扩产难度较大而需求增速很快,导致供需关系持续出于紧张状态。但随着2021年底生产商开始扩产,并在2022年持续放量,预计2023年行业可能出现过剩,价格相应的也会走出拐点。

“三年之后的价格难以预判,既然成为大宗物资,再加上各方扩产,锂电材料会回到合理的利润空间。现在20%-30%毛利率的时代,应该会一去不复返。市场起伏后终究是优胜劣汰,只有掌握资源、技术、工艺优势的企业才能长期生存。”李积刚称。